ワンルームマンション投資って儲かるの?

この質問に対して、ネット上では「ワンルームマンション投資は儲からない!」といった否定的な意見が多く、投資に躊躇される方も多いのではないでしょうか・

結論から言います。大きくは儲けることは難しいですが、小さく儲けることは可能です。

しかしながら、不動産会社任せで何となく物件を購入し、投資に失敗してしまう方が多いのも事実です。

適切な情報を得て、しっかりと物件を精査すればワンルームマンション投資でも十分に資産形成は可能です。

これは実際に私がワンルーム投資業界の現場の最前線で10年以上の実務経験をしたプロが言える確かな事実です。

- なぜワンルームマンション投資は儲からないと言われるのか?

- どのようにワンルームマンション投資で儲けを出すのか?

その理由やポイント、利益確定の具体的な事例、よくある失敗事例も含めてワンルーム投資の専門家が徹底的に解説していきます。

(※今回は動画も撮影してみましたので、あわせてご覧ください。)

目次

ワンルームマンション投資が儲からない!と言われる理由

ワンルームマンションが儲からない!と言われるのには以下のような理由があります。主な理由は以下の7つです。

- 利回りが低い

- 空室になると家賃がゼロに

- 管理費や修繕金などがコントロールしにくい

- 突発的な出費

- 購入後の資産価値の下落

- 物件を拡大できない

- 住宅ローンを使って物件を購入してしまう

都心のワンルームマンションの利回りの低さ

ワンルーム投資が儲からないと言われる理由の1つに利回りの低さがあります。

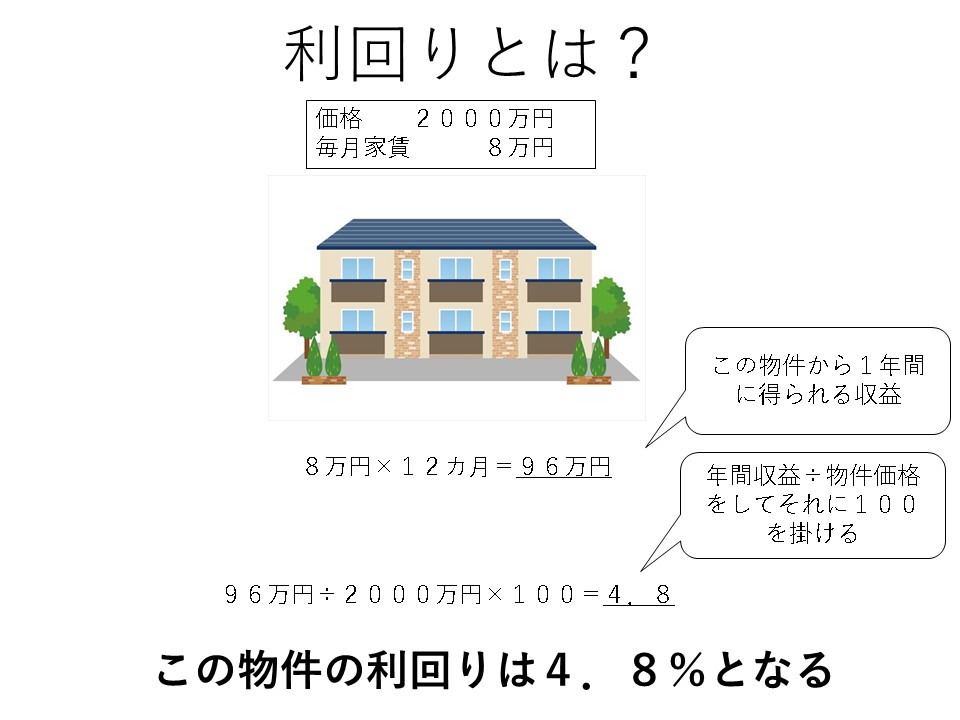

利回りとは簡単に言うと収益性のことです。

東京都心の築浅中古ワンルームマンションの平均的な利回りは5%前後です。

利回りの計算方法は以下の図の通り。

この利回りが高ければ高いほど収益性が高いと判断することができます。

逆に低ければ、収益性も低いと考えます。

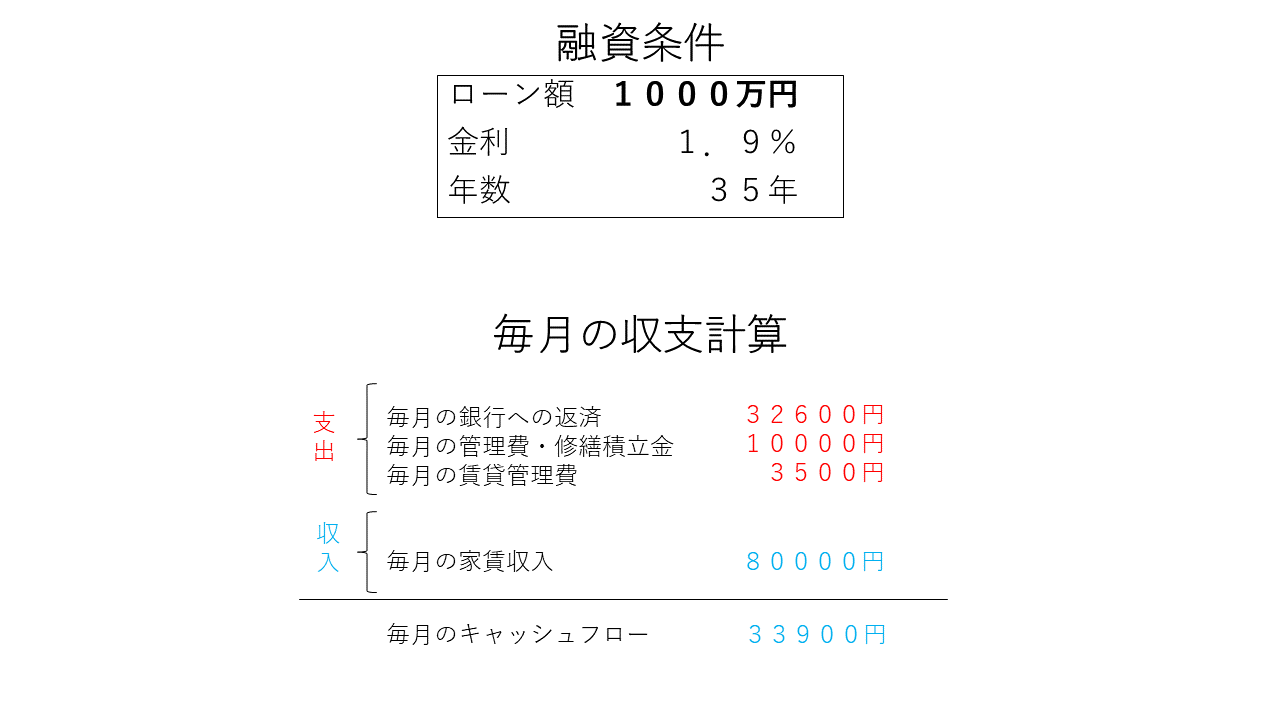

不動産投資は基本的にローンを組んで投資をすることになりますが、毎月のローン支払に対して家賃収入が入ってきます。

ローンの支払を家賃収入で賄うことで不動産投資が成立する訳です。

上記のような都内の築浅中古ワンルームをローンを組んで購入すると、一般的に以下のような収支シミュレーションになります。

キャッシュフローとは毎月の手残りのことですね。

(※固定資産税や物件のリフォーム費用は含めていません。)

見て分かる通り、キャッシュフローは毎月+1500円と非常に少ないです。

さらに都心の一等地の物件になれば利回りも相対的に下落するので中古であっても当初から数千円程度持ち出し(マイナスキャッシュフロー)が出ることになります。

税金の支払いなど含めれば、ほぼ確実に毎月の収支はマイナスになります。

このように、毎月の手残りの少さや、毎月のキャッシュフローの赤字こそがワンルームマンション投資が儲からない!と言われる一番の原因です。

では、高利回りの物件とはどのような物件でしょう。

例えばこの物件が1000万で売られていた場合には利回りは単純に倍(4.8%→9.6%)になります。

利回り計算としては、年間家賃96万÷購入価格1000万×100=9.6%です。

以下はその物件をローンを組んだ場合のシミュレーションです。

先ほどのシミュレーションと比較しても分かるように、毎月のキャッシュフローがかなり大きく出ていますね。

- 利回りが低ければキャッシュフローは少ない

- 利回りが高ければキャッシュフローは多い

という簡単な話です。

ワンルームマンションはその利回りの低さゆえに、キャッシュフローが出ない為、儲からない!

と言われてしまうのです。

それに比較すると一棟などのアパート投資は利回りも高く、キャッシュフローもでるのでおすすめしている投資家の方も多いです。

しかしながら、高利回りのアパート投資にはメリットもありますが、デメリットやリスクも存在します。

ある程度の自己資金(物件価格の3~4割程度)が用意できて、尚且つ賃貸経営の基礎知識があればアパート投資も可能ですが、一般の何の知識もない会社員が0から投資するにはハードルが少し高いと言えます。

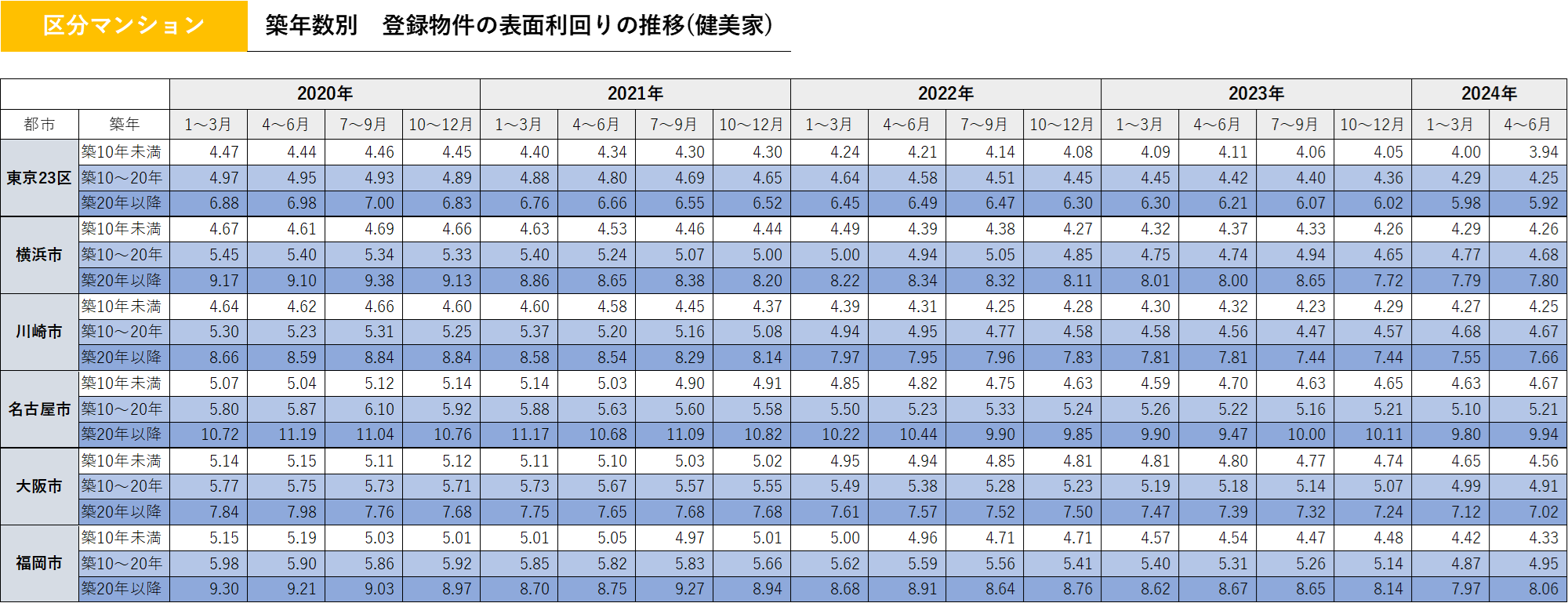

ちなみに以下の図で、区分マンションの築年数・各地域ごとの利回りの推移が確認できますので参考までに。

「不動産投資と収益物件の情報サイト 健美家 ( けんびや ) 」

東京の築10年未満の平均利回りが最も低いです。

逆に名古屋の築20年以降の利回りが高いです。

高利回りの物件は基本的に地方の築古物件になります。

つまり、需要の少ない地域(単身者が少ない&そもそも人口が少ない)は人口減少傾向にあり、築年数が経過すると利回りも高くなる傾向にあります(それだけ高い収益性が出ないと取引されない物件、立地ということ)。

これだけを見ると、では地方の築古物件を購入したら利回りが高いから儲かるのでは?

と勘違いする方もでてくるでしょう。

しかしながら利回りがいくら高くても、お部屋に入居者が付かなければ運用は破綻します。

つまり

利回りが高い=リスクも高い

ということです。

基本的にワンルームに投資するのは会社員や公務員の方が多く、自己資金を最小限に抑えて融資を使って投資したい!という方がほとんどです。

つまり金融機関からの協力(融資)が不可欠ということです。

空室になれば家賃は入りませんから、銀行への支払いは自身のお金で補填しなくてはなりません。

よって、

一般的なサラリーマンが投資する物件は自己資金が少なくフルローンが組めて、尚且つ空室リスクの少ない物件

ということになります。

必然的に東京都心や主要都心部の新築・築浅の中古ワンルームマンションが投資対象となります。

しかしながら、主要都心部の新築・築浅の中古ワンルームは利回りが低いため「儲からない」と言われてしまうのです。

ワンルームマンション投資の平均利回りを【地域・築年】別で徹底解説

空室率について

ワンルームマンション投資は不動産投資初心者に最適!などと言われることも多いです。

一棟の物件に比べると比較的価格も安価でローンも使いやすく、購入しやすいからです。

しかしながら、ワンルームマンション投資にもリスクがあります。

最も大きなリスクは空室です。

お部屋が空室になればその期間は家賃がゼロです。

ローンを組んでいればその期間はオーナーがその分の出費を毎月支出しなければならないのです。

物件を購入する際に常に満室想定ではなく、空室率(都内であれば2~3%程度)も加味したうえでシミュレーションしましょう。

地方で物件を検討されているかたは当然空室率も高めに設定しなければなりませんのでご注意ください。

また、一棟に比べるとワンルームマンション投資はマンションの1部屋を購入する投資です。

例えば1棟10室のマンションがあったとしましょう。

このマンション1棟を買った場合。

このうちの1部屋が空室になったとしても入居率は90%です。

しかしながら区分マンションの場合、1部屋しか所有していない場合は空室が出れば途端に家賃がゼロとなり毎月のキャッシュフローは大きくマイナスとなります。

この点で一棟に比べると区分のワンルームマンション投資はスケールメリットを活かしづらいと言われています。

しかしながら逆に言えばワンルームを複数所有することができれば、一棟と同じようにスケールメリットを得ることも可能と言えます。

ただし、後述しますが、ワンルームのみでの物件拡大には限界のタイミングが必ずきます。

数億、数十億という単位で資産拡大していく目標がある方にはワンルーム投資ではなく、一棟アパートや一棟マンションがおすすめです。

管理費や修繕積立金などの固定費をコントロールしにくい

マンションの1部屋を所有する場合、その共用部分の管理は一括で建物管理会社に委託します。

例えば修繕積立金や管理費は定期的に改訂(増額)されますが、その際の議決権を行使できるのはもちろん自分のお部屋の持ち分のみです。

分かりやすく言えば、20世帯のワンルームマンションでそのうちの1部屋を所有している場合は20ある議決権のうちの1つを所有していることになります。

自分自身が議案に反対していても、その他のオーナーが賛成すればその議案が通ってしまうということになります。

しかしながら修繕積立金や管理費の増額に関しては、何もワンルームマンションだけに限った話ではありません。

自宅として皆さんが購入するファミリーマンションにも同じことが言えます。

現代のほとんどのマンションには「長期修繕計画」がありますから、購入前の検討段階である程度の積立金の増加の予測を立てることは可能です。

将来的な固定費の上昇、支出などもしっかりと見込んだうえで、長期的な視点でワンルームマンションを経営することが大切です。

突発的な出費

ワンルーム投資では管理費や修繕積立金などの毎月のコスト、固定資産税などの毎年のコストに加えて突発的なコストなど経費がかかります。

例えば退去時のクリーニング費用や原状回復費用、入居付けの際の広告料、設備が故障した場合の交換費用や修繕費が該当します。

このような突発的なコストの支出で資金不足に陥り、投資が立ち行かなくなる可能性も考えられます。

不定期に発生するコストも踏まえたうえで長期的な資金計画を立てる必要があります。

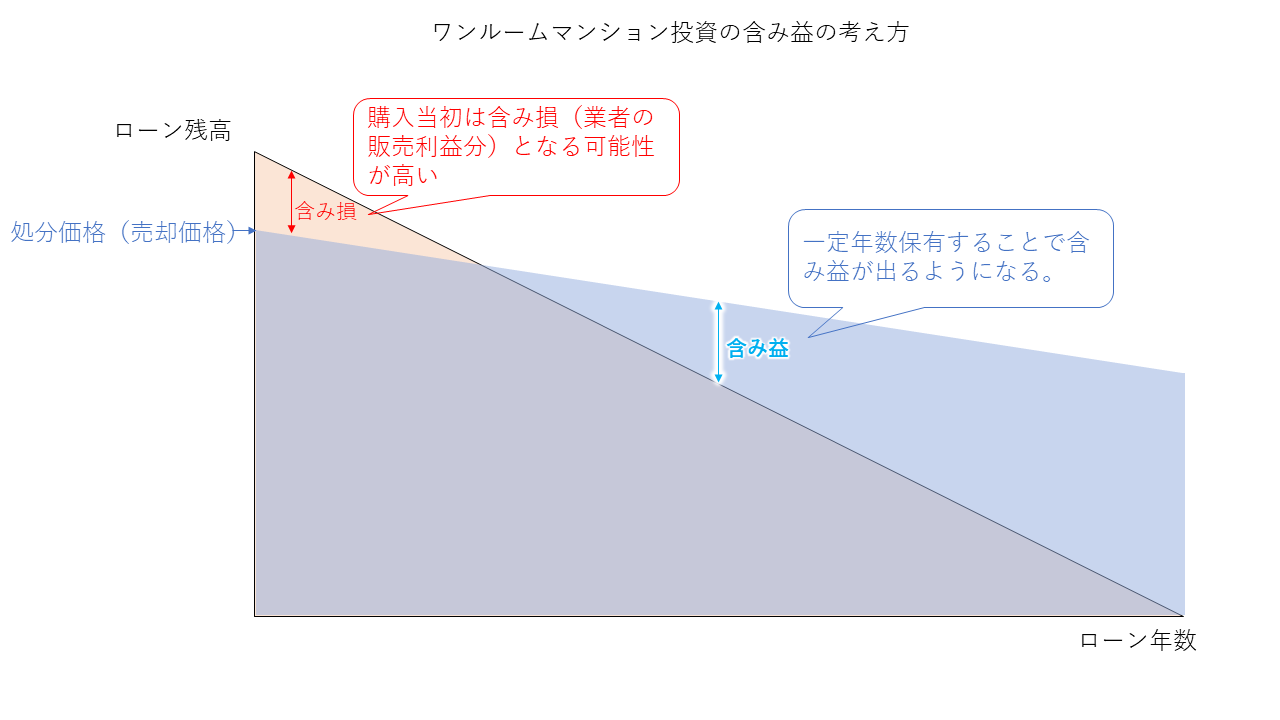

購入後に資産価値が下落し含み損がでる

基本的にワンルームマンションを不動産業者から購入する場合、物件には業者の利益が上乗せされて販売されます。

- 物件の販売価格ー業者の物件仕入れ額=業者の利益

という図式が成り立ちます。

業者利益の相場は以下の通り

- 都内の新築のワンルームマンションであれば、おおよそ物件価格の20~30%

- 都内の中古のワンルームマンションであれば、おおよそ物件価格の10%前後

例えば2500万の中古ワンルームを購入して直ぐに売却しようとするとおおよそ2200万~2300万の売却査定価格となるのが普通です。新築の場合はさらに購入価格と売却価格の乖離が大きくなります。

つまり、物件を買ってすぐに売却すると損をするということです。

「物件を購入した途端に含み損が発生する」などと聞けば誰しもマイナスイメージを持ちますよね。

この事実は不動産業者からすると非常に不都合な内容であり、不動産業者のメディアなど公に情報発信されることは先ずありません。

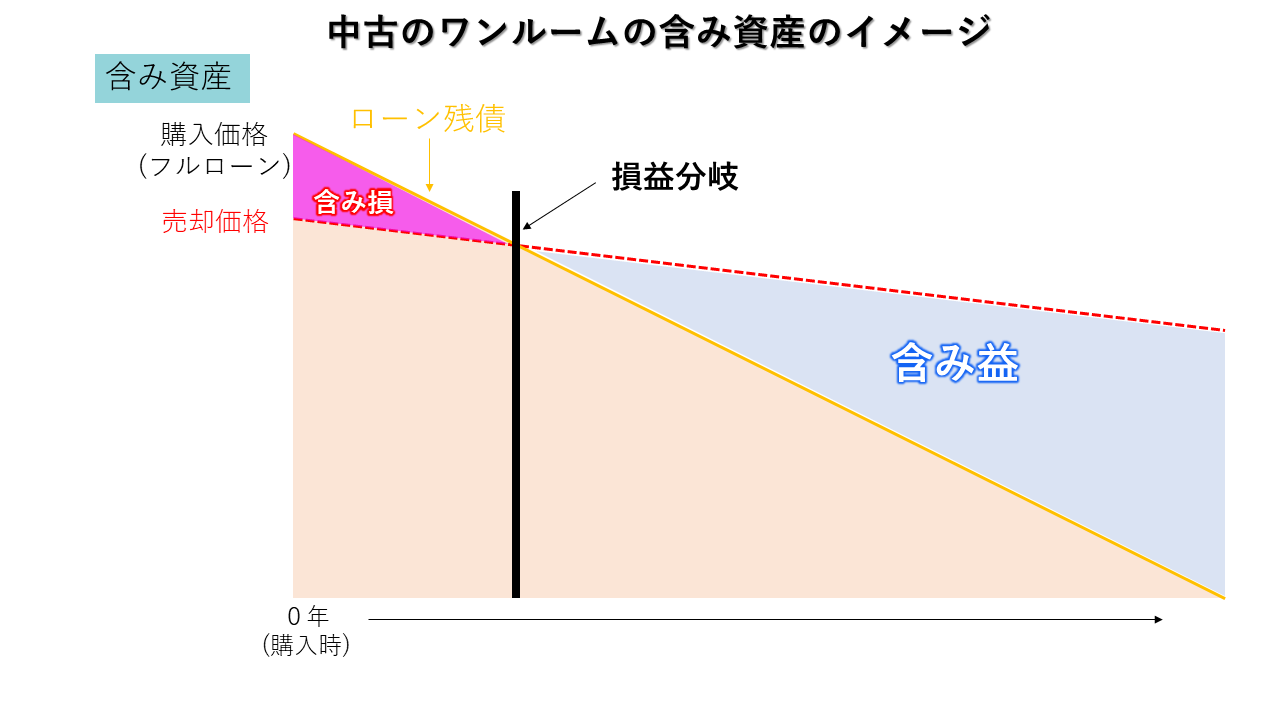

しかしながら都心の好立地の物件は価格の維持率が非常に高く、築年数が古くなっても低利回り(つまり高い売却金額)で取引されているような物件は数多く存在します。

そのような好立地の物件を取得することで、購入当初に含み損が発生したとしても中・長期間にわたって物件を保有することで、含み益(後述してます)を獲得していくことは十分に可能と言えます。

物件規模を拡大できない

これはアパートや一棟の投資家からよく受ける指摘です。

ワンルームマンションを1部屋契約しその後ドンドン件数を増やして買い増ししていこうにも、金融機関からの融資が徐々に受けられなくなります。

一棟アパートやマンションのように次々に規模を拡大していくのが難しいのです。

これは金融機関の物件に対する評価に原因があります。

基本的に一棟のマンションやアパートに融資する銀行は物件自体の「積算評価」を重要視します。

しかしながら、土地の持ち分の少ないワンルームマンションではこの積算評価が非常に低くなってしまうのです。

ワンルーム投資の場合は年収×金融機関指定の倍率を超えるとそれ以上の借り入れができなくなります。

例えばソニー銀行においては年収の8倍が借り入れ限度となりますから、それ以上のワンルーム購入、物件拡大はできなくなるということです。

投資物件を住宅ローンで購入してしまう

不動産投資で物件を購入する場合には基本的にローンを使います。

不動産投資の場合は不動産投資用の事業用ローンを使って物件を購入しなければなりません。

自宅を購入する場合の一般的な住宅ローンとは異なります。

不動産投資ローンの金利は2%前後が多く、一般の住宅ローンは1%前後です。

この違いを悪用する不動産会社が一部存在します。

一般の住宅ローンで不動産投資用の物件を一方的に購入させるのです。

銀行には居住用の住宅を購入するという嘘をついて審査を勧めます。

物件購入後に住まずにそのまま貸出してしまうのです。昨今、フラット35などでこの問題が浮き彫りとなり社会問題化しています。

銀行としてはあくまで居住用だから融資をしたのに、それをすぐさま投資用として運用されてはたまったものではありません。

よって、銀行にその事実がバレた場合にはローンの一括返済を求められます。

投資用ローンに比べて、金利も低いので確かに購入者にとっては魅力的にうつるかもしれませんが、それ以上に一括返済を迫られるデメリットがあることを忘れてはいけません。

このような銀行を欺く行為は絶対にやめましょう。

利回りが低いのになぜ儲かるのか?

利回りが低くキャッシュフローが出ない、その1点でワンルームマンション投資は否定されてしまう傾向にあり、中には不動産会社だけが儲かる仕組みだ、などと揶揄する声もききます。

これら多くのワンルームマンション投資否定派の方々に欠けている考え方が2つあります。

それが

- 「物件の売却価値(含み益)」

- 「目に見えない資産拡大」

です。

物件の売却価値(含み益)

不動産投資で建物が古くなると、物件の処分価格(売却価格)も右肩下がりにどんどんと下がっていくと思うのが普通です。

確かに、家賃が築年数とともに右肩下がりになれば、価格もそれに比例して右肩下がりとなります。

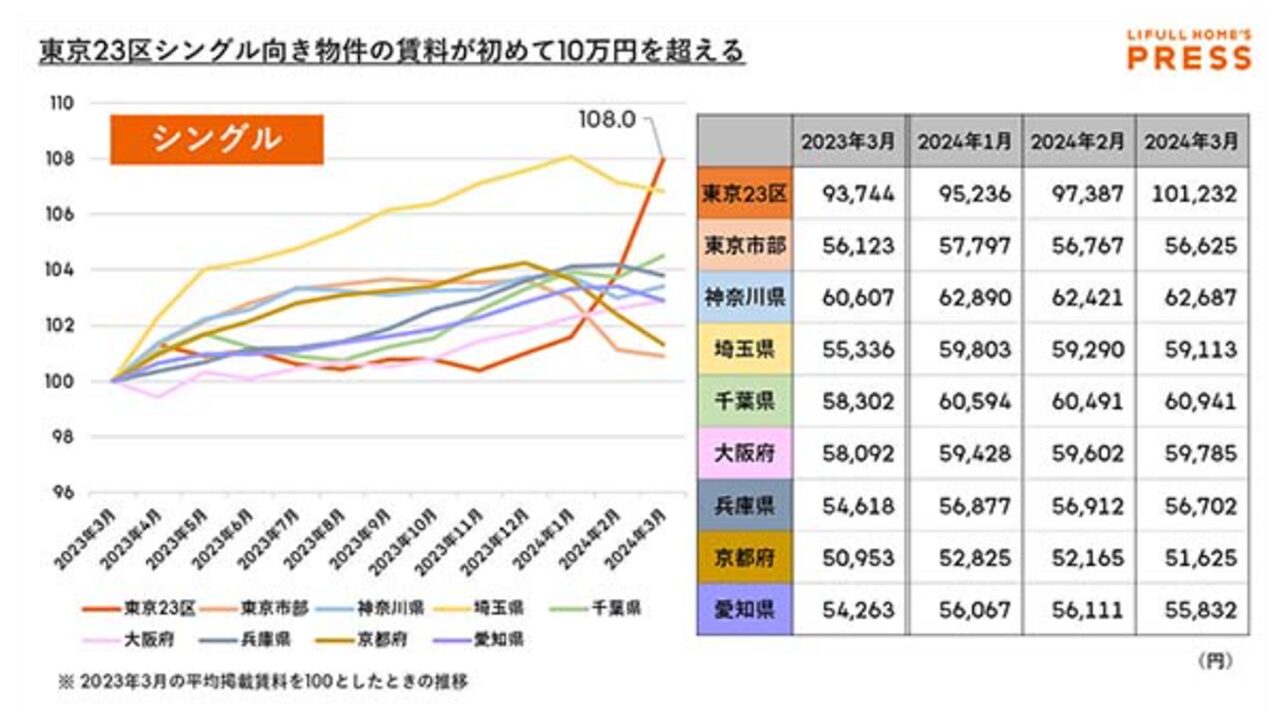

しかしながら、都内の家賃相場は上昇傾向にあります。

しかも、都心のワンルームは賃貸需要が豊富で空室率も低く、群を抜いた入居率を誇り約97~98%とも言われています。

よって、一般的に言われる経年劣化とともに不動産価格がどんどん右肩下がりになる、というロジックは都心のワンルームマンションには当てはまりません。

ローンを組んでワンルーム投資する場合、毎月のローン返済を家賃収入で賄います。

月日の経過により毎月のローンの残高はどんどん少なくなります。

それに対して、都心ワンルームの物件価格の維持率は非常に高い水準を維持することができる訳ですから、長期で保有すればするほど含み益が大きくなっていくのです。

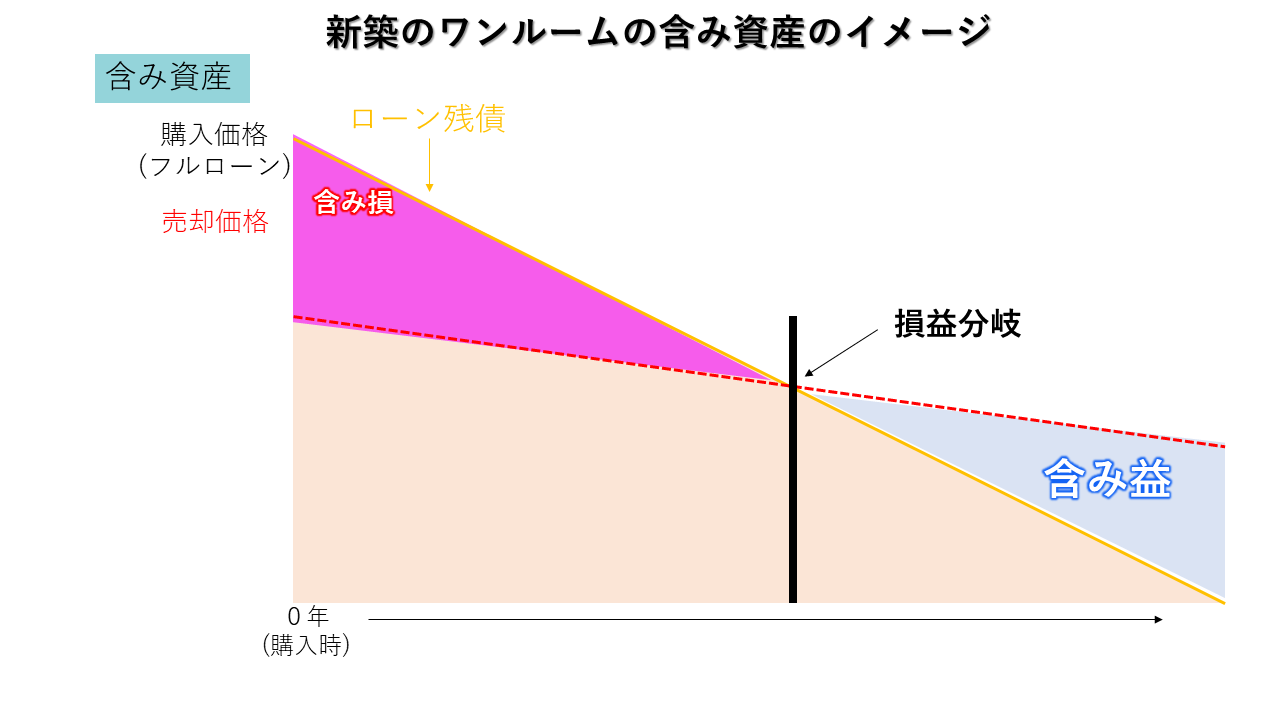

しかしながら、上記の図を見ていただければわかりますが購入当初は含み損となることが多く、購入して短期間で売却しようとするとどうしても含み損が出てしまう可能性が高いので注意が必要です。

ワンルームで売却益を得るためには一定期間の物件保有は必須ということになります。

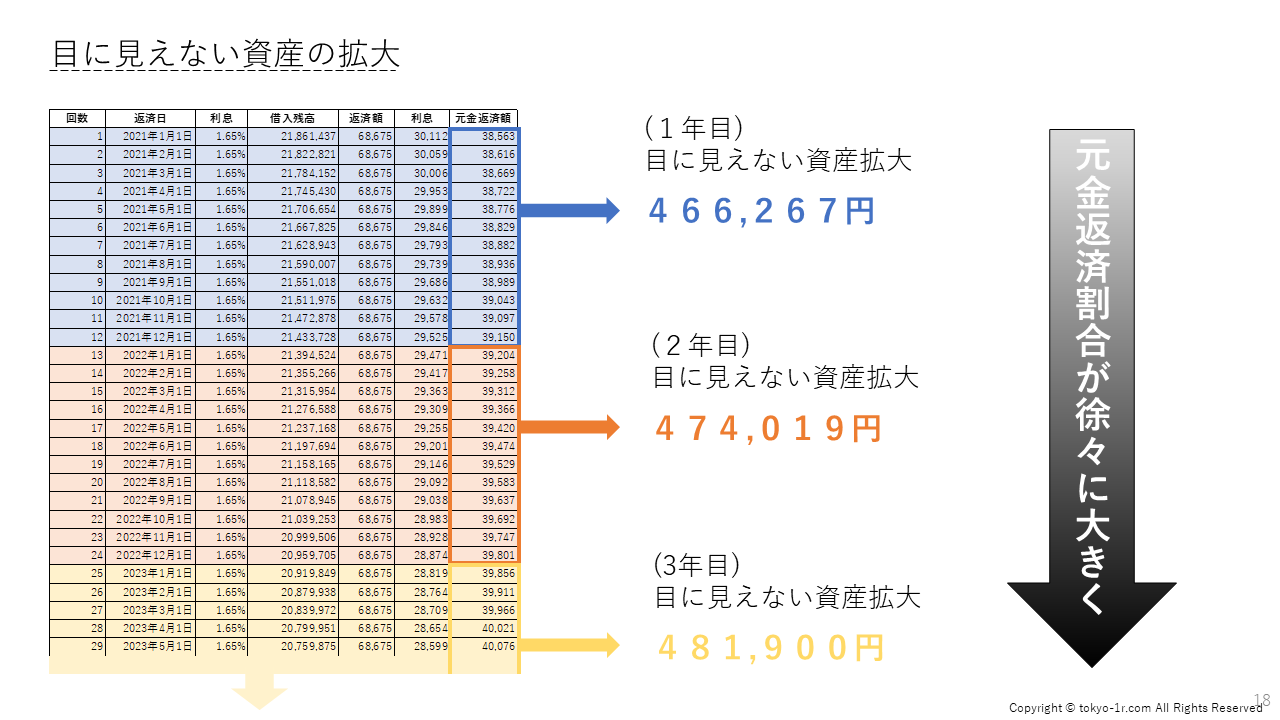

目に見えない資産拡大の考え方

都心のワンルーム投資において、確かに毎月のCFは少ないですが、ローンの元金は毎月確実に減っていきます。

毎月の家賃収入で銀行のローン返済を賄う訳ですから、第三者(入居者)のお金で、自分のローンを返済することになります。

分かりやすく図にすると以下のイメージです。

※2200万の物件を1.65%の35年フルローンで購入した際のローンの返済事例です

- ローン元金の減り=自身の資産の拡大

ととらえれば、毎年50万弱ずつ資産が増えている(ローン元金が減っている)ことになりますね。

実際にローンの支払いは、入居者からの家賃収入で賄っているので、お金を使わずに毎月資産を拡大していることになります。

なぜ利回りが低いのか?

都心のワンルームマンションは購入需要が非常に多いから利回りが低いのです。

ワンルームを買う人がいなければ、価格は下がります(需要がないということ)、価格が下がれば利回りは高くなります。

しかし、購入する人がたくさんいるので、価格が下がらないのです。

- 価格が低い=利回りが高い

- 価格が高い=利回りが低い

という公式が成り立ちます。

なぜ利回りの低い都心ワンルームマンションを買う人がいるのか?

先ず大前提として、都心の区分ワンルームマンションを購入する人はそのほとんどがサラリーマンや公務員です。

投資のプロではありません。

使える時間も資金も限られています。

また、そのような方々の投資の目的は

- 年金対策(将来の収入源)

- 生命保険

- まとまった現金の預け先

- 若干の節税

- 効率の良い運用

「多くは望まないが、リスクを抑えて少しでも効率良く運用ができたらいいな」

「何か運用は取り組みたいけど、損をするのが怖い」

「自己資金は多く用意できないけど、何か良い運用はないかな」

くらいのモチベーションの方が多いです。

サラリーマンや公務員は金銭的に大きなリスクは負えません。

かといって、定期預金や積立生命保険だけではお金もほとんど増えない。

そんな中で、

- 始めるのが簡単(スキルいらない)

- 自己資金はほとんどいらない

- 購入後に手間がかからない

- 運用が安定している

- 時間はかかるがリターンもある

このような投資商品は都心の区分ワンルームだけなのです。

だからこそ、低い利回りでもワンルームを購入する人が大勢いるのです。

短期売却による利益確定の成功事例

毎月のキャッシュフローは期待できない。

利回りも低い。

ではどうやって儲けるの?

と思われるかもしれません。

短期で利益確定させるためには「売却」しかありません。

以下は動画でも説明したスライドです。

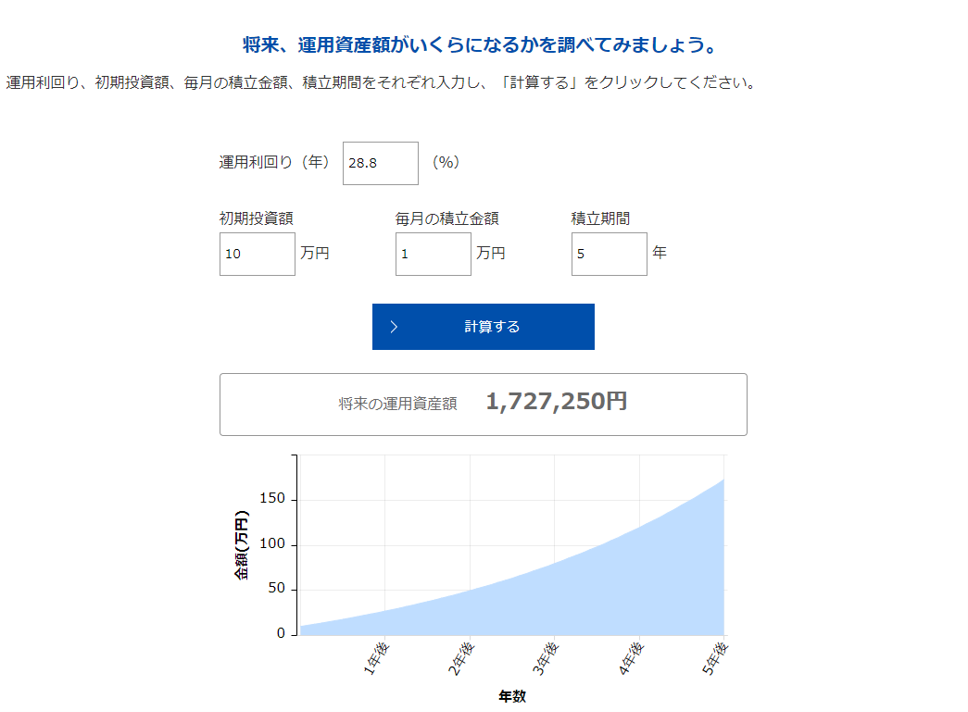

長期保有が大前提のワンルームマンション投資ですが、購入後わずか数年で売却益を出している方もいらっしゃいます。

保有期間はわずか5年で税引き後の利益が172万のこりました。それに対して、手出し金は購入時の手付金10万円と年5.6万の赤字補填のみです。

ここだけを見るとその利回りがどれだけすごいものなのか理解できないと思いますので、運用シミュレーションを使って計算してみました。

初期投資金額が10万円、毎月の投資積立金を約1万円と仮定し、5年後に172万円の利益を得る為には必要な年利回りは約28.8%となりました。

よくネットなどを見ていると、

「ワンルームは購入後直ぐに価格が下がり、そこからもどんどん価格が下がって、数十年後のワンルームなんてほぼ価値がない」

と極端なことを書いている人が多いですが、都心のワンルームに関して言えばそれは大嘘です。

なぜなら、物件の価格は基本的に収益性と立地で値段が決まるからです。

収益性とは賃料のことです。

都心のワンルームに住んだ経験がある方ならば、ご理解頂けると思いますが、都心の一等地であれば築数十年のワンルームであっても毎月の家賃10万の物件は多く存在します。

よって、賃料相場の下がりにくい都心の物件であれば、価格も当然下がりにくいと言えます。

東京1Rが毎週行っている「ワンルームマンション投資セミナー」にはワンルームを既に所有している方も勉強しに来られます(参加者の過半数が物件所有者です)。

来場者で実際にワンルームで利益確定された方も多く、そのような方には実際に実体験なども含めてその場でお話しいただくことも多いです。

なので、ワンルームは儲からない!利益出ない!

なんていうのは大嘘です。

短期から中期の物件保有で1件あたり数百万の売買利益を得ることは十分に可能な投資です。

物件の購入金額が2000~3000万程度ですから、それに比べれば数百万の利益は微妙な数字に見えるかもしれません。しかし、ローンを使って物件を購入しているわけですからほとんど自己資金を使わずに運用益を手にすることができる投資であることをお忘れなく。

実際に既にローン残債を売却価格が大きく上回っている(含み益状態)ワンルームオーナーも多いです。

そこで敢えて、「売却」という選択肢をとらない方もいます。

都心ワンルームは入居率が非常に高く、収益が安定しているので長期で保有することで、その含み資産はどんどん大きくなる仕組みになっています。

ワンルームマンション投資における失敗事例

ワンルーム投資における失敗事例は大きく以下に分類されます。

- 高利回り物件を購入したが、運用が上手くかず失敗

- 新築ワンルームを購入し失敗

- 節税効果を誤認して失敗

- 必要経費を計算しておらず失敗

- 空室が続き、赤字で失敗

- 無理に物件を増やして失敗

- 借入金利が高すぎて失敗

- 月収支が大きく赤字になり失敗

- 賃貸管理の知識が無さすぎて失敗

- 立地選びを間違えて失敗

- サブリースで失敗

失敗事例に関しては以下の記事でまとめておりますので、一緒にご覧ください。

都心中古ワンルームマンションは価格維持率が高い

ワンルームマンション投資は「単身者の入居需要」への投資です。

ワンルームマンション供給戸数と単身人口の需給バランスを徹底解説

入居者がいなければ、収益を生み出さない単なる負債です。

入居者がいるから家賃が取れるのです。

家賃が取れるから価格が付くのです。

よって

- 単身者の入居需要が豊富なエリア(東京都心)

- ブランド力のある魅力的な立地(東京都心)

- 最寄駅から10分以内

- 相場と比較し適正な賃料

であれば家賃も下がりにくく、その結果として価格も下がりにくいといえます。

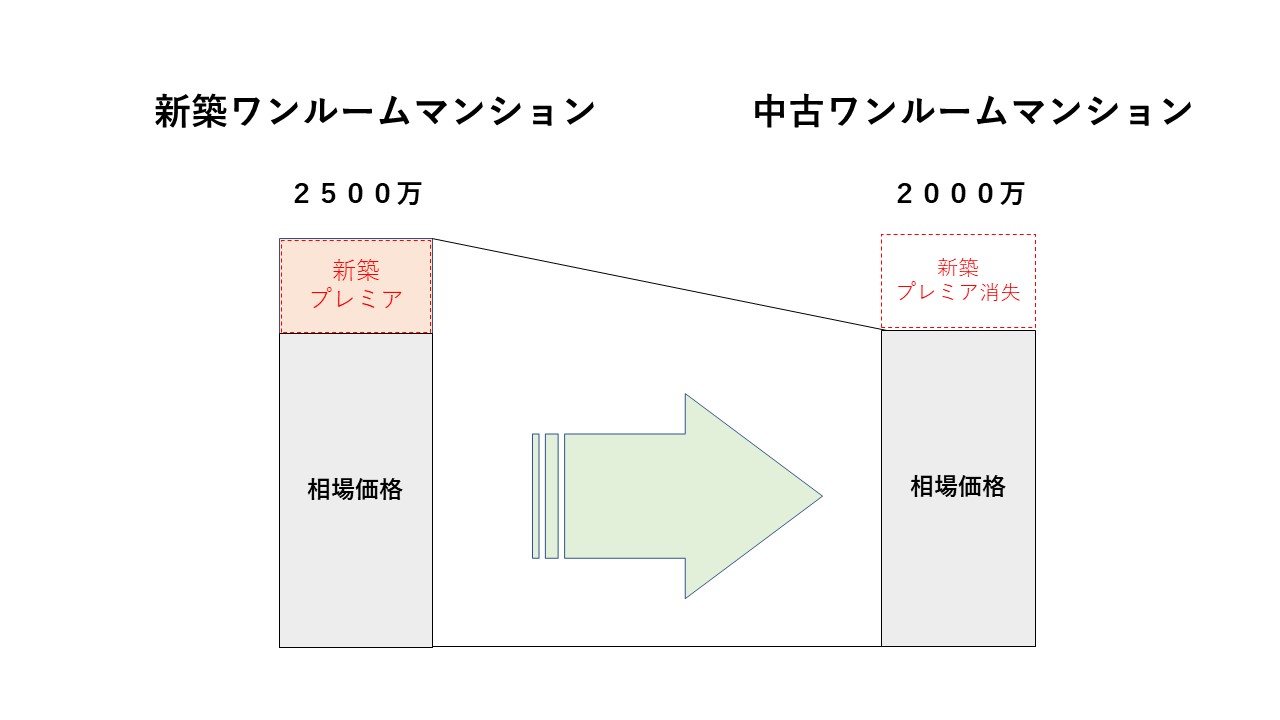

新築ワンルームマンションは要注意

注意しなければならないのは、「新築ワンルームマンション」です。

都心のワンルームであれば家賃も価格も下がりにくい。

それならできるだけ築年数が新しい方が良いだろう。

と考えて新築ワンルームマンションを購入してしまう方が未だに後を絶ちません。

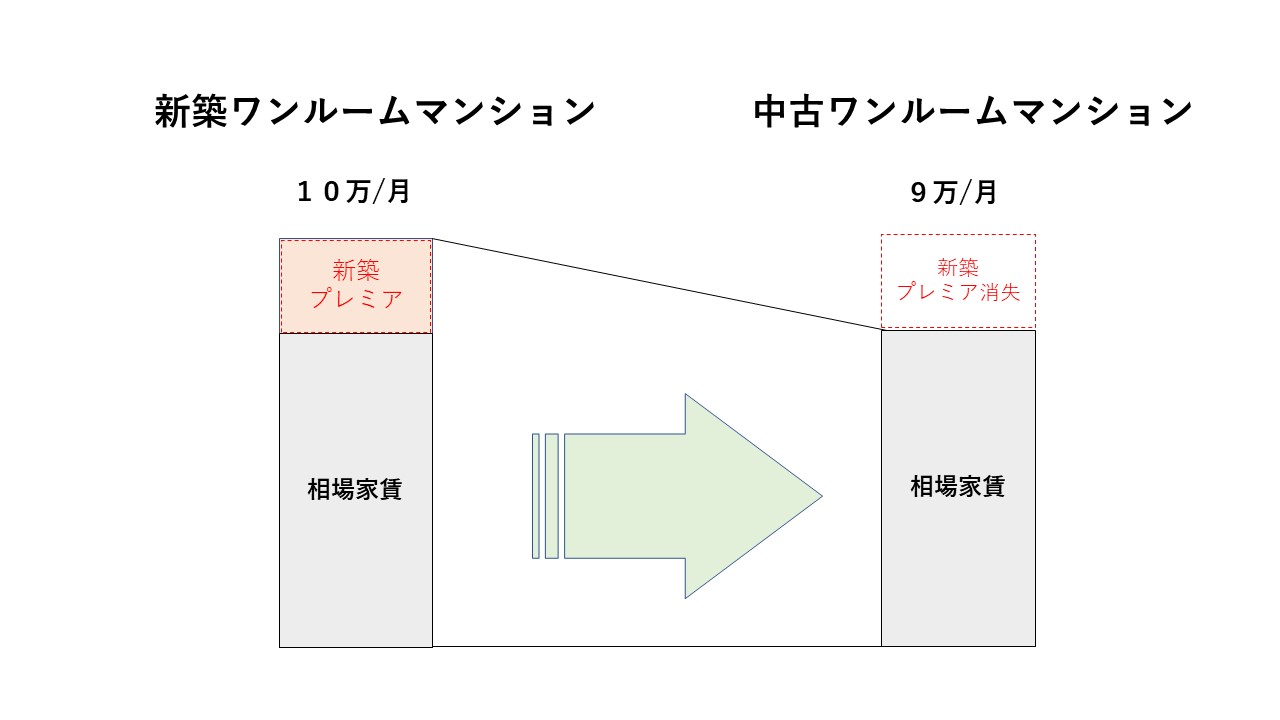

このブログで何度もご説明していますが、新築ワンルームは購入時の価格と家賃が新築プレミアムになっております。

よって、購入後に大きな含み損を抱えてしまう為お勧めはできないです。

新築ワンルームマンションのプレミアム価格のイメージ

新築ワンルームマンションは物件購入時に多額の利益(約20~30%程度)が上乗せされた状態で販売されます。

前述しましたが、新築ワンルームを購入して直ぐに売却査定に出すと物件価格の8割程度に価格が下がります。

新築ワンルームマンションのプレミアム家賃のイメージ

当然、家賃も1人目の入居者が抜けた後は新築のプレミアが無くなりますから、通常の相場家賃に戻ります。

その時点で新築時の家賃も下がる傾向にあるのです。

当然、家賃も1人目の入居者が抜けた後は新築のプレミアが無くなりますから、通常の相場家賃に戻ります。

新築ワンルームマンションの毎月の収支

新築のワンルームマンションは当初の価格が中古に比べて高いため、毎月の収支はマイナスになる傾向にあります。

毎月の収支が大きくマイナスの状態です。

これに別途固定資産税や将来的にはお部屋の設備メンテナンス費用、原状回復費用などがかかってきます。

家賃も新築時の家賃設定なので、入居者の退去後には下げなければならない可能性も高くなります。

そうなると、毎月の収支はさらに大きくマイナスとなってしまいます。

- 新築プレミアム消失による当初の含み損

- 新築プレミアム消失による賃料下落

- 毎月のマイナスキャッシュフロー

によって、含み益を出すまでに非常に長い時間がかかってしまいます。

新築ワンルームも入居者がいれば長期間保有することで含み資産を作ることも可能ですが、中古に比べると含み益を得るまでにかかる時間が圧倒的に長くなってしまうのです。

よって、ワンルームマンション投資では間違っても「新築」を選択しないように注意しましょう。

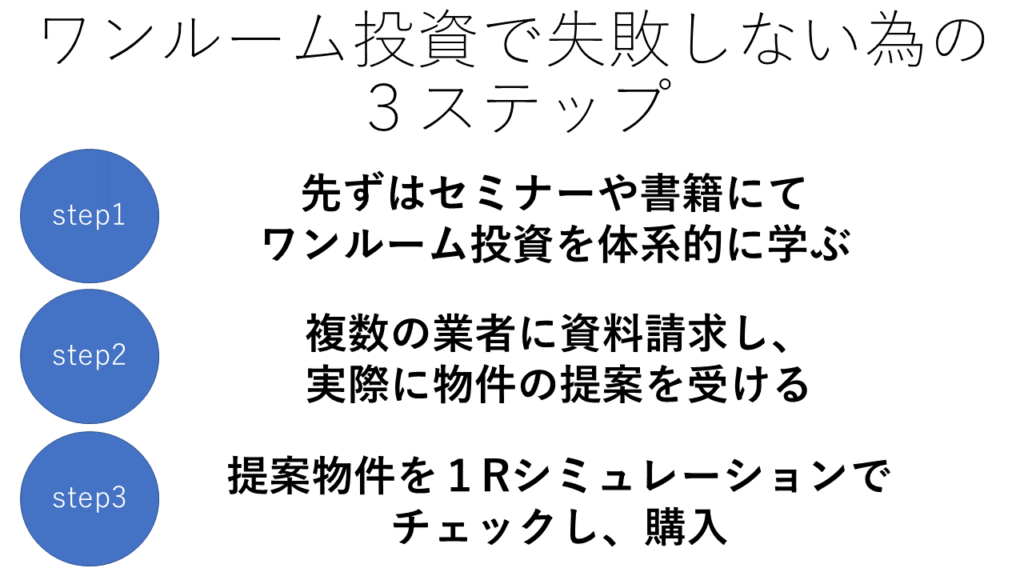

ワンルームマンション投資で失敗しない為の3ステップ

ワンルーム投資にいける失敗事例のほとんどが「勉強不足、知識不足」によるものです。

よって、先ずは体系的にワンルームマンション投資について学ぶ必要性があります。

東京1Rではワンルームマンション投資の専門書を3冊出版しております。

また毎週オンラインにてワンルームマンション投資セミナーも開催しております。

そこから複数の不動産業者に資料請求し、実際に物件の提案を受けてみましょう。

その提案物件を東京1Rの開発した1Rシミュレーションにご入力いただければ高確率で危険な物件は排除することができます。

また、それだけでご心配なかたは個別相談のプランなどもご用意しておりますのでご利用ください。

都心の築浅中古ワンルームマンションがおすすめ

新築のデメリット部分をカバーできるのが都心の築浅中古ワンルームマンションです。

価格も中古相場ですから、新築ほど高くありません。

また、中古であれば入居者もある程度入れ替わっていることが想定できるので、賃料も相場に慣らされています。

利回りも新築に比べると高いですから、毎月のキャッシュフローも新築よりは幾分かマシです。

しかしながら、都心の中古であっても新築並みに家賃の高い物件も存在します。

購入後すぐに退去が発生してしまい、大幅に家賃を下げなくてはならないような中古物件も数多く存在するので、必ず周囲の賃料相場と物件の賃料に乖離が無いかをチェックしましょう。

不動産会社から紹介される物件を何の疑いもなく購入し、マンション経営をスタートしてしまうのはあまりにも危険です。

リスクとリターンは常にトレードオフの関係性に

毎月のキャッシュフローも多くて、尚且つ売却益も直ぐに出せる

そんな超高利回りの優良物件があれば誰だって欲しいです。

でも普通に考えてみて下さい。

そんな物件がなぜ売りに出ているのでしょう。

利回りが高いのには必ず理由があります。

利回りの高さはリスクの高さに比例します。

リスクが高ければその分リターンも大きいです。

結局は

何の目的で不動産投資をするか?

が一番大切です。

将来的に億万長者を目指すのであれば、ワンルームマンション投資を向いていないといえるでしょう。

一気に資産拡大して、直ぐに不労所得が入ってくるような投資ではありませんから。

その逆に、会社に所属しながら、将来的な若干の不労所得をリスクを抑えてコツコツ作るのであればワンルームマンション投資でメリットがあると言えます。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

- 「シミュレート」機能

- 「アラート(危険回避)」機能

- 「診断(業者・銀行・物件など)」機能

- 「シミュレーションをシートでダウンロード」機能

- 「毎月のキャッシュフロー計算」

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

あなたが感じているワンルーム投資に関する不安はこのシミュレーションで解決します。

まとめ

一概にワンルームマンション投資は儲からないという訳ではありません。

たしかに大きく儲けることは難しいですが、ケースバイケースで、小さく利益を出し儲けることは可能です。

また、マンション経営をはじめて直ぐに儲かるという保証はありません。

基本的には時間をかけて長期的に利益を積み増していく投資になります。

一棟大家などスケールを大きく投資したい人にとってはあまり魅力的ではない投資に見えるかも知れませんが、初心者のサラリーマンやOL、公務員にとっては始めやすくて手堅い投資と言えます。