-1024x576.jpg)

ワンルームマンション投資はサラリーマンや公務員の間で非常に人気です。

なぜ会社員にワンルームが人気なのか?

なぜ数ある不動産投資の中でもワンルームなのか?

詳しく見ていきましょう。

※動画でも詳しく解説しております。

目次

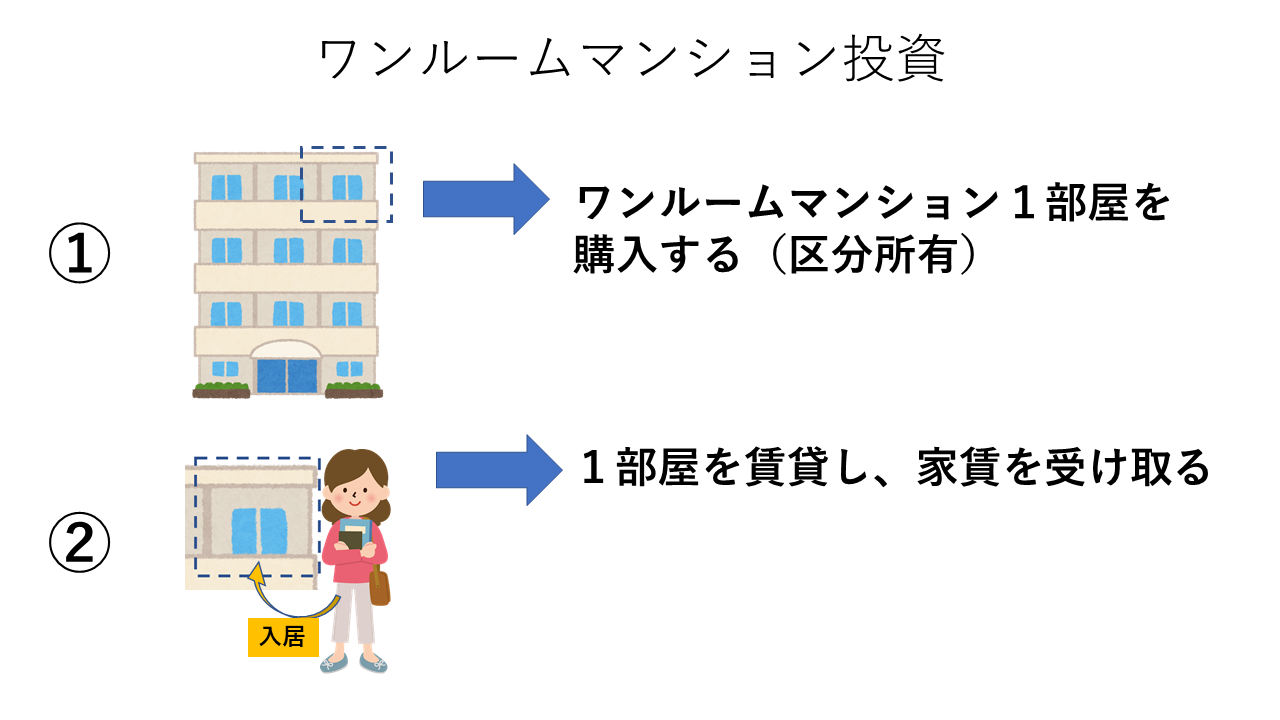

ワンルームマンション投資とは

ワンルームのマンション一部屋を購入して、それを人に貸し出し、家賃収入を得ることを言います。

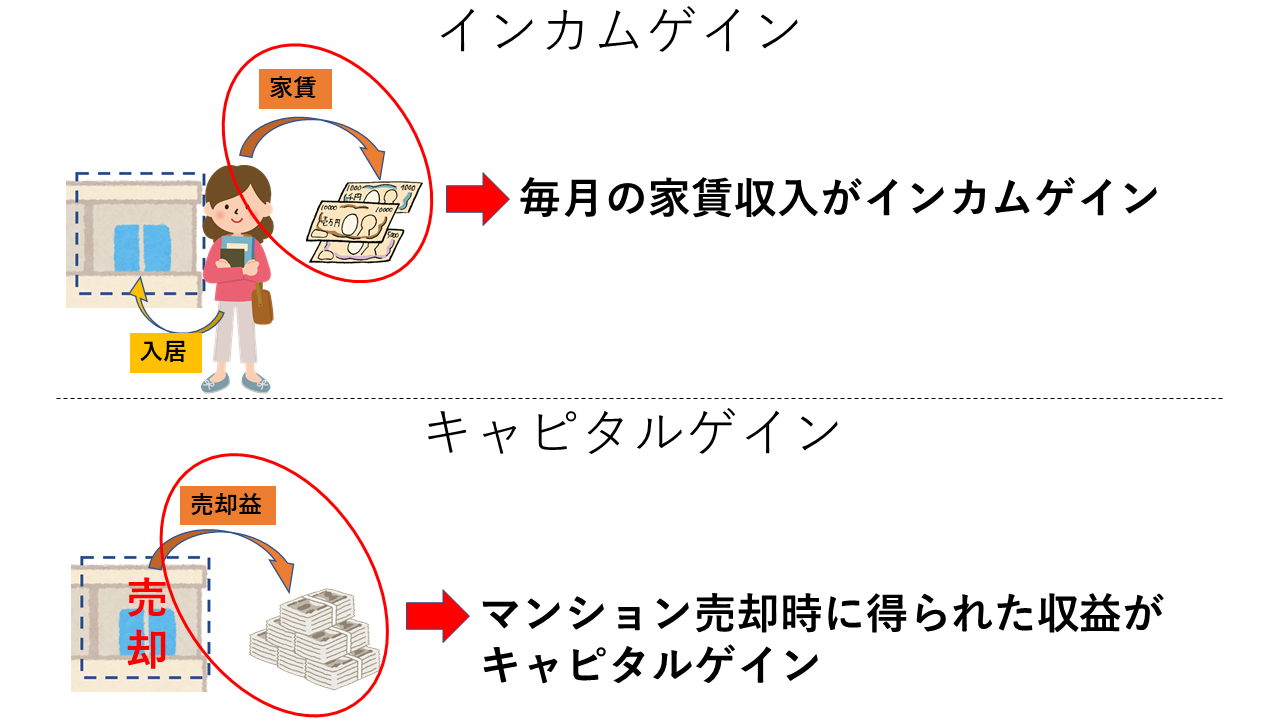

インカムゲインとキャピタルゲイン

毎月入ってくる家賃収入をインカムゲインと言います。

物件を売却した際に入る収入をキャピタルゲインと言います。

ワンルームマンション投資はどちらかというと、インカムゲインを狙った長期投資と言われています。

一方で2020年現在においては物件価格の上昇などから、都心一等地でワンルームを所有されている方でキャピタルゲイン(売却益)を得られる方も増えてきました。

よって、キャピタルゲインとインカムゲインのどちらも狙える投資というのがワンルームマンション投資であると言えます。

なぜワンルームマンション投資が会社員に人気なのか?

ワンルームマンション投資を始める方は、会社員・公務員などの一般のサラリーマンが多いです。

また、近年では看護師やOLなど女性投資家も増えています。

ワンルームマンション投資が会社員に適しているのには3つの理由があります。

自己資金がほとんどいらない

マンション投資、不動産投資と聞くと多額の自己資金が必要なイメージをお持ちの方も多いのではないでしょうか?

実際には、ワンルームオーナーで自己資金をたくさんお持ちの方もいらっしゃいますが、そうでない方も大勢います。

一定の条件を満たしたワンルームであれば、銀行からフルローンで融資を受けて購入できます。

例えば、販売価格2000万の物件であれば、2000万円丸々ローンを組むことが可能なのです。

投資物件を購入する際には、物件価格とは別に「諸費用」が80万ほど掛かってきます(銀行や購入物件によって差異あり)。

この諸費用とは銀行の事務手数料や登記費用などです。

投資マンションローンで有名なオリックスやソニー銀行では、この「諸費用」分もローンに組み込んで物件を購入することが可能です。

つまり、先ほどの例でいうなら物件価格2000万+諸費用80万=2080万のローンが組めるということです。

なので、頭金をほとんど出さずに物件を購入することが可能なのです。

融資を受けやすい

ワンルームマンションは物件売主業者の提携金融機関(オリックス、ソニーなど)から融資を受けて購入するパターンが多いです。

よって、売主業者が既に金融機関でどれくらいの融資が出るのか?を把握しております。

お客さんの属性がしっかりしていれば、融資を受けてワンルームを購入するのは非常に簡単なのです。

では、金融機関はお客さんのどこをみて融資の判断をするのでしょうか。

以下は投資マンションローンの一般的な審査基準です。

- 勤続3年以上

- 年収500万以上

- 上場企業またはそのグループ会社が望ましい(公務員・看護師などもOK)

- キャッシングなどの小口借り入れが無い

もちろんこれに該当していない場合でも融資を受けることは可能です。

融資に際してのハードルはそこまで高くありません。

手間がかからない

ワンルームマンション投資を始める方は、普通の会社員で不動産業には縁もゆかりもない方がほとんどです。

そんな一般の素人の方がいきなりマンションのオーナーになり、貸家業を営む訳ですからハードルが高いのでは?と思われるのも無理はありません。

しかし、90%以上のお客様は物件の管理を専門の「管理会社」に業務委託しております。

もちろん委託手数料はかかりますが、毎月数千円程度です。

これによって、実際にオーナーがやらなければならない業務のほぼすべてを管理会社が代行してやってくれるのです。

ワンルームマンションオーナーになったからといってオーナーとしてやるべきことは特にありません。

だからこそ、不動産知識のない素人の方でも簡単に始められるのです。

※看護師さんのような不動産とは全く関係ない職種の方でも取り組んでいます。

なぜワンルームマンションが投資に適しているのか?

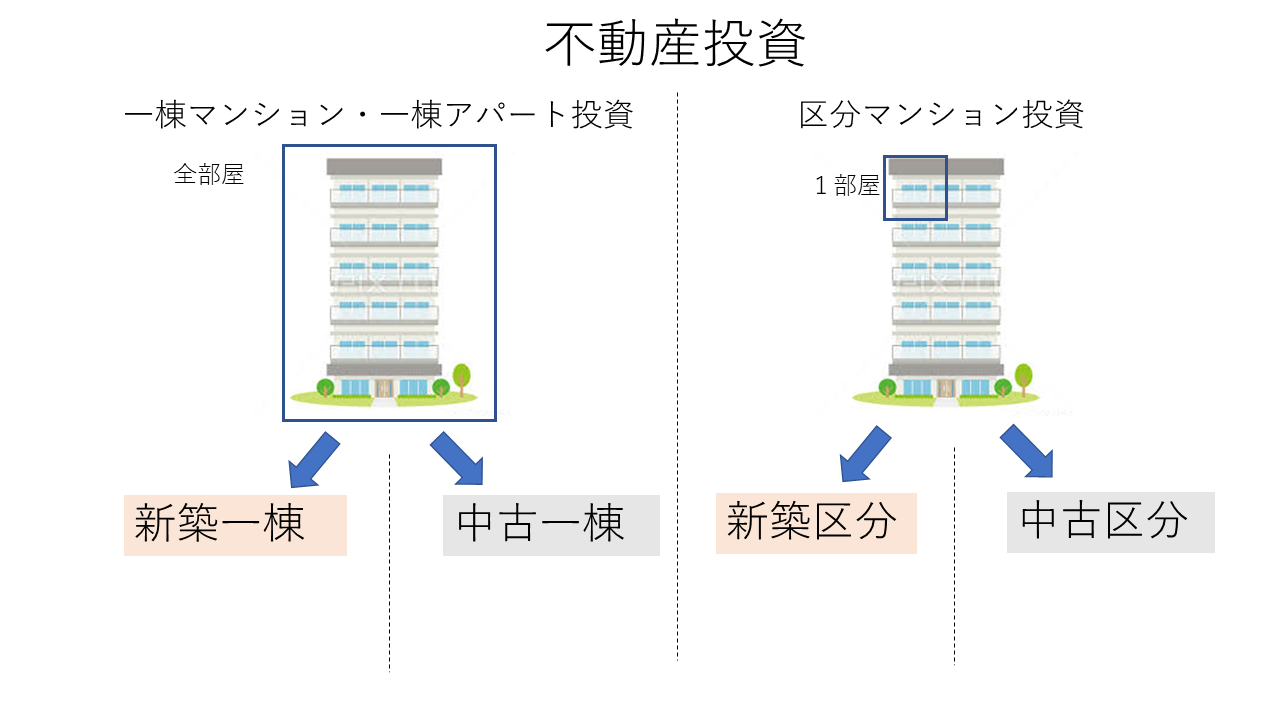

不動産投資と一口に言っても様々な種類があります。

- 一棟マンション

- 区分マンション

大きく分けるとこの2つです。

そしてそれぞれに新築・中古が存在します。

一棟マンション

マンション一棟を丸ごと所有するタイプです。

収益性は区分マンションに比べてもちろん高くなりますが、そもそも立地が都心になると、価格が億単位で非常に大きくなります。

個人投資家の資金力では購入が難しいのが現状です。

よって、個人が買うとなれば地方の一棟マンションになります。

新築は値段が高いため、地方の中古一棟マンションが投資対象となることが多いですが、スルガ銀行の不正融資問題により、そもそも融資を受けること自体が困難になっております。

購入に際しての融資を引き出すのに自己資金・エビデンス(預金)は物件価格の3割程度が必要となることが多いです。

つまり、1憶程度の物件を購入するためには3000万の預金や資産が必要ということです。

また、自己資金だけでなく、高額なローンを組むので、それに見合った年収も必要となります。

最低でも年収1000万円以上を基準とする銀行が多いです。

以上の事実からも分かるように、一棟マンション購入に向けた融資のハードルは非常に高いということです。

区分マンション

区分マンションとは、マンションの1部屋単位のことです。

一棟マンションはマンション丸ごとを購入するのに対して、区分マンションは、その一棟マンションの内の1部屋分を購入することです。

一棟マンションに比べると、そもそもの投資単位が小さいです(数百万から数千万)。

業者の提携金融機関を使えば、ほとんど自己資金を出さずに物件を購入できるので、一般的な会社員でも始めやすいのです。

区分マンションにも種類がありさらに細かく「ファミリータイプ」と「ワンルームタイプ」に分けることができます。

「ファミリータイプの区分マンション」

家族世帯が入居するような広いタイプのマンション(2LDK以上)の1部屋です。

ワンルームに比べると、お部屋も広いのでその分賃料も高く取れるメリットがあります。

しかし、一旦空室になってしまうと次の入居者が決まりづらいというデメリットもあります。

なぜなら、ファミリー世帯が入居ターゲットになる訳ですから、そのお部屋に住むのに家族全員のそれぞれの思惑が絡んでくるからです。

- 職場への距離

- 子育てしやすい環境か

- 家事同線

- リビングの日当たり

- 駐車場は最低1台必要

- 近くに病院がほしい

- 交通量が多いと子供が心配

- 子供の学区 などなど・・・

挙げればきりが無いほど出てきます。

入居する人数が増えれば、その分考慮しなければならない要件も増えてしまうのです。

家族ごとに求める理想の住まいは異なりますから、それに合致したマンションでなければ、なかなか入居も決まりません。

また、都心のファミリーマンションの賃料は非常に高額です。

2LDK、3LDKのお部屋に住もうと思えば、賃料も月20万円程度は支払わなければなりません。

この毎月20万円という数字ですが、例えば住宅ローンだといくらのローンが組めるのか考えてみましょう。

なんと、同じ20万円を住宅ローンで支払うならば、7000万相当の自宅が買えてしまう訳です。

賃貸で何も残らず、20万円を支払い続けるよりは、自宅を買って住宅ローンを支払ったほうが最終的には自分の物にもなるし、資産にもなる訳です。

また、住宅ローン取得控除も最大限にで使えますから、買っちゃったほうが良い!となる人が多くなります。

つまり、ファミリーマンションは賃料が多く取れるメリットはありますが、

- 空室期間が長くなる

- マンション賃貸派・購入派で需要が2分される

という大きなリスクを抱えることとなります。

「ワンルームタイプの区分マンション」

ワンルームマンションは単身者向けのコンパクトなマンション(1R、1K)です。

価格も一棟マンションやファミリーマンションに比べると安いです。

あくまでワンルームなので賃料も決して高くありません。

よって、一棟マンションなどに比べると、利回り(収益性)は低い傾向にあります。

特に都心部のワンルームは利回りが低いです。

もちろん地方都市などに行けば高利回りのワンルームマンションなども存在しますが、利回りの高さはリスクの高さと比例しております。

よって、高利回りになればなるほどリスクも高くなると考えましょう。

東京都心部では単身世帯が増加の一途を辿っており、東京23区内の単身世帯は242万人いるといわれております。

それに対してのワンルームマンションの戸数は首都圏で30万室程度です。

※ワンルームの供給戸数はこちらで解説します。

単身者人口が爆増!?都内の単身者人口とワンルームマンション供給戸数

(東京カンテイ、H27年国勢調査より)

この数字から見ても分かるように圧倒的に単身者の数が多いのが東京なのです。

つまり、入居需要が非常に豊富なので、必然的に空室になりづらいということが分かるかと思います。

しかもワンルームを購入してそこに住む人はほとんどいませんから、ファミリーマンションのように賃貸派・購入派に需要が2分されることもありません。

先ほど都心のワンルームは利回りが低い、とお話ししましが、ワンルームの利回りの低さはこの入居需要の安定性に起因すると考えることができます。

つまり、高い利回りではありませんが、より安定的に長期間にわたってできる確実性のある投資なのです。

ワンルームマンション投資はいくらからできる?

ワンルームマンション投資はフルローンが可能で、尚且つ諸経費もローンに組み込むことができます。

よって、本当に自己資金が0円でもスタートできてしまいます。

最近では「自己資金0円で不動産投資!」などと謳った広告やセミナーが多いですが、全く貯金が0円の状態で借り入れをして投資するというのは無謀です。

現実的には年収などが高ければ融資審査は通るかもしれませんが、投資はあくまで余剰資金で行うものです。

貯蓄が0円のかたは先ずは諸経費程度(80万円程度)の預金を貯めることから始めましょう。

ワンルームマンション投資は儲からない?

先ずは結論から言いましょう。

ワンルームマンション投資で大きく儲け(特に短期間で)を出すことは難しいですが、小さく利益を残していくことは十分に可能です。

※以下の動画でも詳しく解説しておりますので、是非ご覧ください。

特に新築のワンルームマンションなどを購入すると、ほぼ100%の確率で毎月のキャッシュフローが赤字になり、持ち出しが発生してしまいますので、購入するなら新築よりも中古がお勧めです。

ワンルームマンション投資は新築でなく中古を選択する3つの理由

ここでいうキャッシュフローとは、家賃収入と毎月のもろもろの返済との差額をいいます。

例えば、毎月の家賃収入が8万円、それに対して銀行へのローン返済や管理費等の出費が9万円だとすると、毎月1万円の赤字になってしまします。

その逆に、毎月の家賃収入が9万円、それにたいして銀行へのローン返済や管理費等の出費が8万円だとすると、毎月1万円のキャッシュフロー(プラス収入)となります。

当然キャッシュフローはプラスが理想的です。

しかし、キャッシュフローの大きさは利回りの高さに比例します。

利回りが高ければ高いほど、毎月多くのキャッシュフローを見込むことが出来るのです。

しかし、先ほども言いましたが利回りの高さはリスクの高さに比例します。

購入後、入居が思ったほどつかずに賃料が下がれば、利回りも下がります。

利回りは1つの投資の指標にすぎません

高い利回りに心を奪われ、深く考えずに物件を購入しないよう注意してください。