-1024x679.jpg)

ワンルームマンション投資を考える際に大前提が1つあります。

それが、投資対象のマンションが「新築」か「中古」かということです。

最初の選択を間違ってしまうと、その先数十年の運用パフォーマンスが大きく異なってきます。

題名にも記載した通り、基本的に「新築ワンルーム」より「中古のワンルーム」が成功しやすいのでお勧めです。

今日はその3つの理由について端的にお話ししていこうと思います。

※動画でも解説しております。

目次

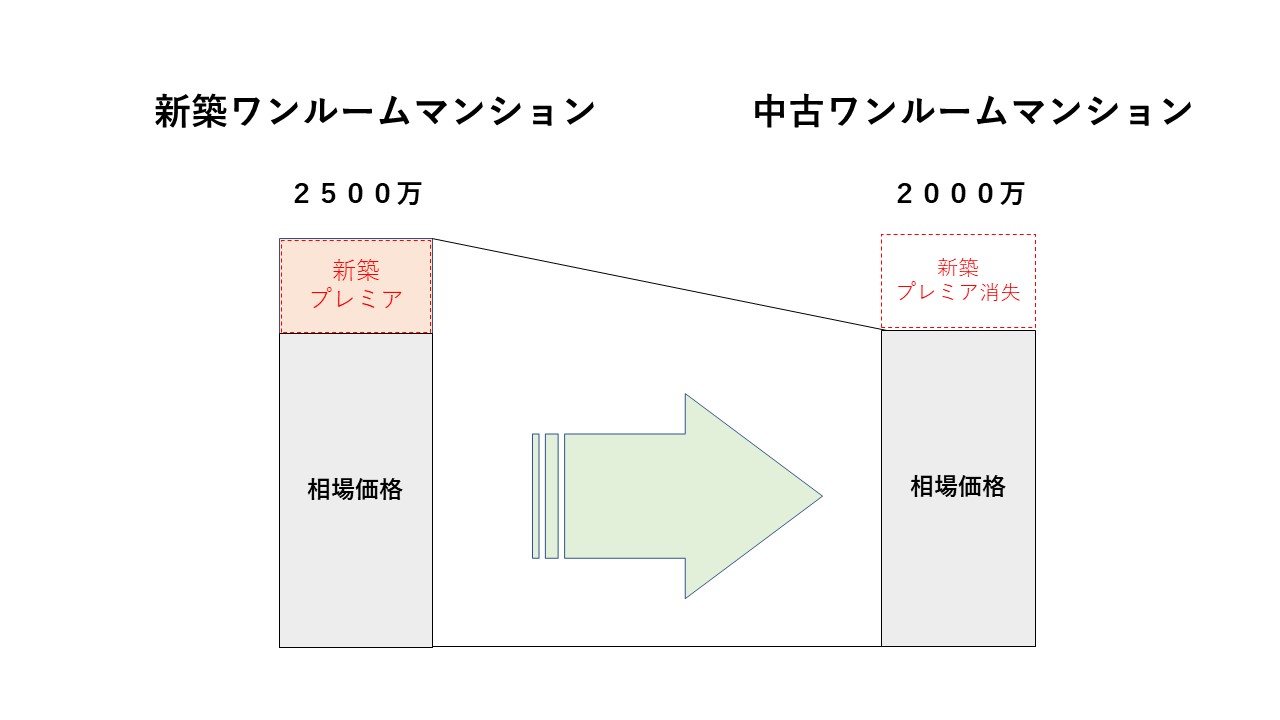

1,新築はプレミアム価格であり、中古は相場価格だから

新築のワンルームマンションにはデベロッパーの利益がより多く上乗せされた形で販売されています。

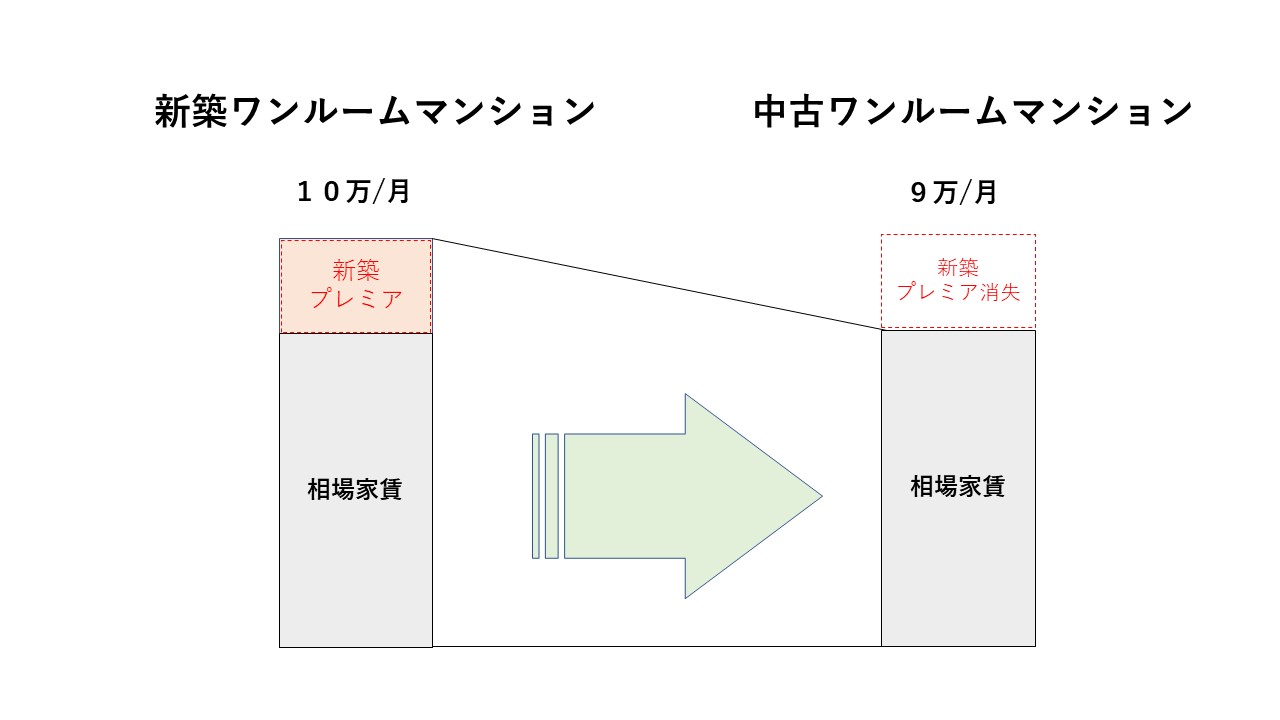

新築ワンルームと中古ワンルームの価格差は以下の図の通りです。

新築はプレミアム価格により、どうしても値段が高くなってしまいます。

また、金融機関の融資評価に関しても「新築」というだけで高い融資評価がでます。

フルローンの融資金額がそのまま物件価格となりますので、相場よりも高い金額で物件を購入することになり、どうしても中古に比べると不利になってしまうのです。

自宅として物件を所有するのであれば「新築」を選択する人も多いでしょう。

しかし、ワンルームマンションはあくまで投資です。

運用のパフォーマンスを考えれば、中古を選択するのが妥当といえます。

2,新築はプレミアム家賃であり、中古は相場家賃だから

現状販売されている都内の新築ワンルームの賃料相場は驚くほど高いです。

賃料が高すぎて入居のつかない新築ワンルームが都内に大量に存在します(理由は以下の記事の通り)。

また、融資に関しては「収益還元法」で融資評価(価格)が決まる為、物件価格も非常に高いです。

都心16区内のワンルームであれば25㎡程度のものでも3000万は超えてきます(立地によっては4000万以上)。

家賃で言えば10万以上の設定のものがほとんどです。

価格同様に「家賃」に関しても新築プレミアムが上乗せされています。

中古の賃料相場との乖離をよくチェックしてください。

また、建築年月から遡って、現状で新築ワンルームマンション一棟の空室率もあわせて確認(ホームズやsuumoで)するとよいでしょう。

立地によっては新築のワンルームでも当初の設定家賃から年数が経過しても賃料の下がらない物件も存在しますが、今のような明らかに高い賃料設定がこの先どれだけ維持し続けられるか?

というと非常に厳しいと言わざるを得ません。

3,融資条件は新築も中古も同じだから

かつてのワンルーム市場では、中古のワンルームと新築のワンルームで融資金利が異なる金融機関が多かったです(新築は金利が低く、中古は高め)。

また、そもそも中古に融資してくれる金融機関も今に比べ非常に少なかったです。

当時の中古価格は今よりももちろん安く、利回りは高かったです。

しかし、融資金利が今よりも高く、そのイールドギャップを圧迫している状況でした。

※イールドギャップについては以下の記事にまとめております。

⇒不動産投資における「イールドギャップ」について超分かりやすく解説。

現状では

確かに都心のワンルームの利回りは低くなっていますが(新築も中古も)、融資の状況に関しては、昔に比べると非常に有利なわけです。

※ワンルームマンションの融資金融機関の金利ランキングはこちら

- ワンルームに融資してくれる金融機関が増えた

- 新築も中古も融資金利はほぼ同じでどちらも低金利。

⇒【2024】投資用ワンルームマンションローン取り扱い銀行&金利ランキング

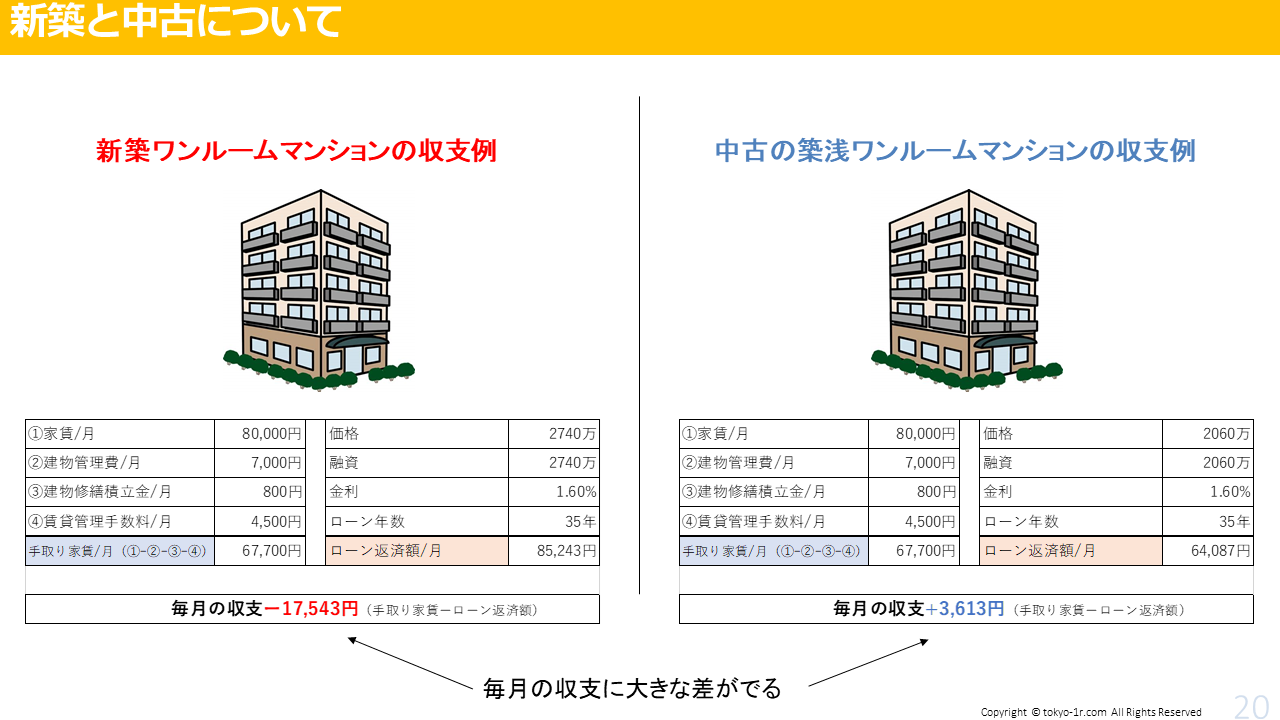

新築と中古で同じ融資条件だった場合、毎月の収支はどのくらい違うのか?をシミュレーションしてみました。

※前提条件は以下の通り

・比較をわかりやすくするために、中古物件も敢えて同じ賃料、管理費、修繕積立金としております。

・中古価格は新築時の75%と設定しました。

融資評価は実質利回りで計算されますので、都内の築浅中古であれば大体似たような感じの収支になります。

新築と中古で毎月の収支に大きな差がでているのが分かります。

中古ワンルームを検討する場合の注意点

では中古ワンルームマンション投資を検討する場合の注意点をいくつか記載してきましょう。

建物の状態をしっかり確認する

中古物件の場合は、築年や建物の状態が大切です。

リノベーションやリフォームをしている場合もありますが、中古のワンルームマンションの場合はほとんどが「オーナーチェンジ」つまりは入居者のついた状態で売買されます。

つまりお部屋の中が確認できないのです。

しかしながら、売主の不動産業者を通して前所有者のオーナーに詳しくヒアリングするなどし、過去のお部屋の修繕状況などを把握する努力が必要となります。

地域の情報や特性などを調べる

物件の立地によっては賃貸需要の少ない地域も存在します。

また治安や交通アクセス(最低でも最寄駅から徒歩10分以内)も非常に重要です。

不動産投資の場合は、オーナーの居住地と購入物件の所在地が離れていることが多い為、可能であれば現地に足を運んで実際の物件を見たり、物件周辺を散策することも大切です。

どうしても現地に足を運べない場合にはグーグルマップなどを使って、近隣をネット上でチェックするようにしましょう。

収益性をしっかりと確認する

物件の価格や家賃を元に事前にシミュレーションを行い収益性を確認しましょう。

- いくら頭金をいれるのか

- 諸費用はいくらかかるのか

- どこの銀行を使うのか

- どの程度ローンを組むのか

- 金利は何%か

- 何年のローンを組むのか

- 購入後にかかる経費はいくらか

- 空室率

- 家賃下落率

- 価格下落率

などしっかりと事前にリスクも踏まえたうえで計算しましょう。

購入に際して専門家のアドバイスを受ける

利害関係の無い第三者の専門家からのアドバイスを受けることで、不動産投資のリスクを回避することができます。

東京1Rはワンルームマンション投資の専門家であり、中立の立場でアドバイスすることができます。

最低でも不動産業者は3社以上比較をする

中古ワンルームにも築年数の古いものもあれば新しいものもあります。

また都心の物件もあれば地方の物件もあります。

よって、いくつかの不動産投資業者を比較することで様々な種類の中古ワンルームに触れ、自分に一番合った物件・業者を選択しましょう。

不動産投資で失敗している人の共通点として購入時に全く比較をしない、という共通点があります。

比較をしないと自分の中に基準ができ無い為、不動産業者の進められるがままに物件を購入することになりますので注意してください。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

まとめ

新築ワンルームであっても、当初の購入価格が安価で入手できた人で実際に売却利益を出している方がいるのも事実です。

しかし、それは購入した時期の物件価格や相場そのものの低さに裏打ちされた条件がそろったものです。

現状は新築のワンルームの家賃相場そのものが非常に高く、またそれに合わせて融資評価が出ている状況です。

この先も都内賃料の上昇相場が続けば、新築であっても売却益を得ることは不可能ではないでしょう。

しかし、もしそうだとするならば相場の賃料で貸しに出している築浅の中古物件を購入し、空室のタイミングで高い賃料で入居者を付けられることができればさらに有利ということになります。

そもそもの物件価格が新築よりも安いですからね。

逆に、賃料相場が下落傾向にあったとしても、中古は新築ほど影響を受けずにすみます。

勿論相場でしっかりと貸しに出せている物件に限ります。

以上の理由から新築よりも中古を選択することが賢明という判断になります。

.png)

-1024x576.jpg)