不動産投資の中でもワンルームマンション投資は会社員や公務員に人気です。

しかし、その一方でワンルームマンション投資とネットで検索すると、「失敗した」「損した」などの記事が目立ちます。

ワンルームマンション投資の相談を過去に数千件受けてきた経験から、ワンルーム投資における主な失敗事例を10個にまとめました。

投資初心者が騙されやすいポイントや失敗事例から、ワンルームマンション投資で失敗しない為の注意点、成功のポイントまでしっかり解説していきます。

(※今回は動画でも解説しております。)

目次

儲かると思い高利回りの物件を購入し失敗

確かに、教科書的に言えば利回りの高い物件であれば儲かる仕組みになっています。

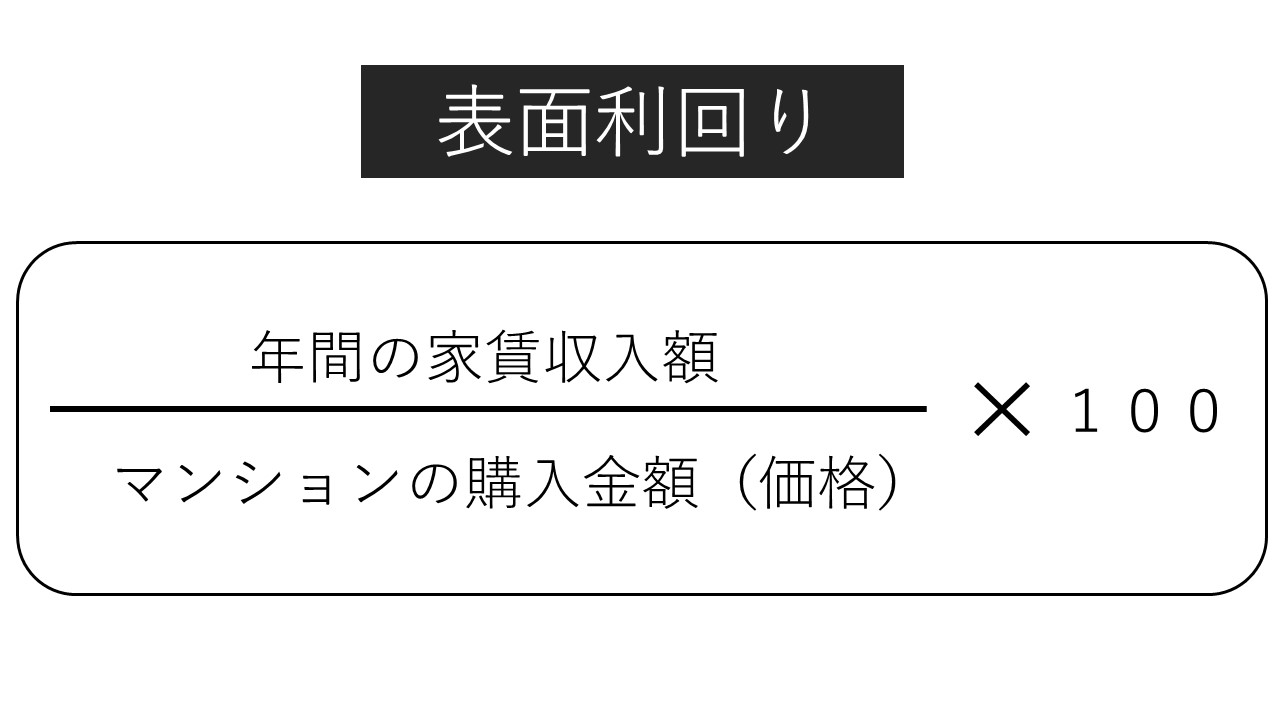

利回りとは投資物件の収益性を判断する1つの指標です。

この数値が高ければ高いほど収益性が高く、儲かるということです。

つまり、高利回りとは「入ってくる家賃収入が高くて、物件価格が低い」ということです。

しかし、そんな美味しい話は基本的に存在しません。

なぜなら利回りの高さ(リターン)はリスクの高さに比例するからです。

利回りの高い物件には必ず、何かマイナス理由が存在します。

利回りが高い=リスクが高い

ということです。

そうでなければわざわざ価格を落として販売する必要が無いですから。

その理由を考えずに、利回りの高さだけを見て物件を購入すると後で痛い目にあいます。

都心のワンルームの平均的な利回りは築年数によって異なります。

- 新築ワンルームマンションの利回り⇒3~4%

- 築浅中古ワンルームマンションの利回り⇒4~5%

- 築古中古ワンルームマンションの利回り⇒6~8%

程度のものがほとんどです。

勿論、地方の物件でさらに築年数の古い物件になればそれこそ利回りが10%以上のものも存在します。

しかし、その利回りの高さの裏には大きな落とし穴が存在ます。

- そもそも入居者需要がない(空室が埋まらない)

- 周囲の相場より高い賃料が設定されている

- 事故物件

- 不良入居者が住み着いている

- 管理組合が機能していない

- 管理費と修繕積立金が高額

などです。

あくまで、利回りは物件の収益性を表す1つの指標にすぎません。

「高利回り=必ず儲かる」

という訳ではないので注意が必要です。

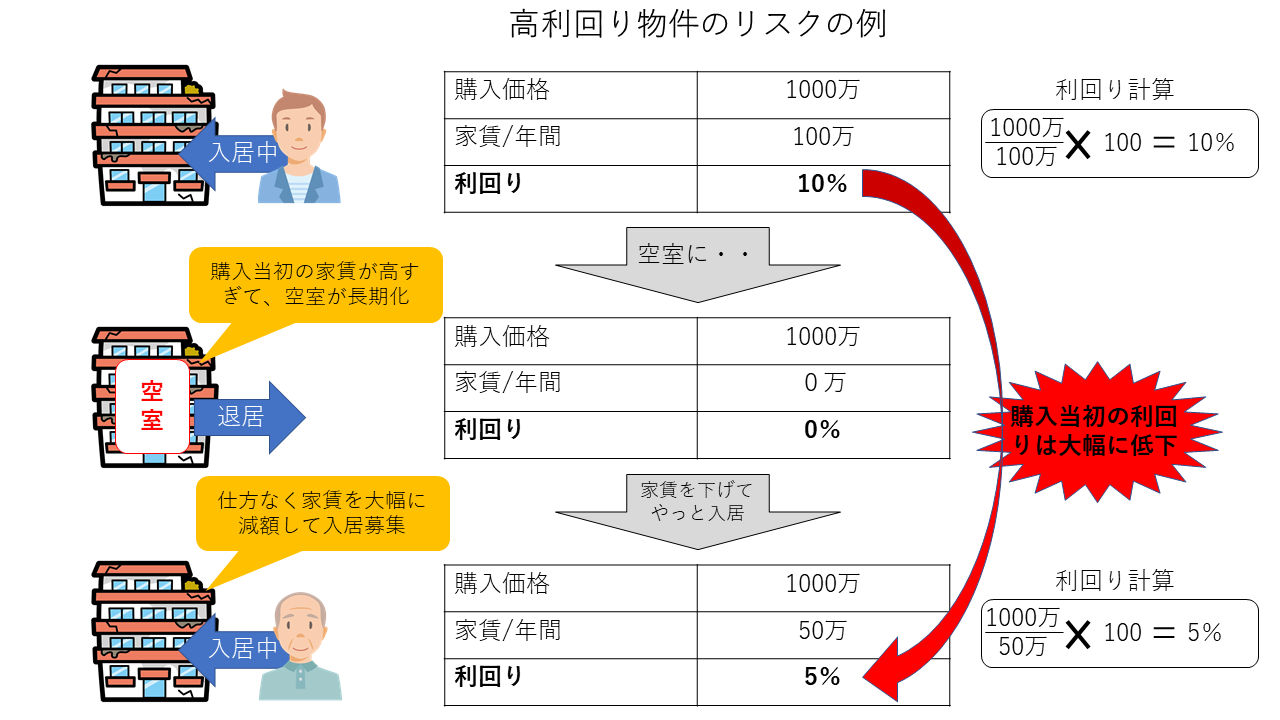

例えば、以下の図のように購入当初の利回りが高かったとしても、空室や賃料下落により当初の運用利回りは大きく下がることもあります。

また、都心の低利回りの築浅中古ワンルームマンションや新築ワンルームマンションを「すぐに儲かる!」と誤認して購入に至ってしまうケースも少なくありません。

- 数年後には数百万価格が値上がりしますよ!

- この立地なら家賃はドンドン上がっていきますよ!

などと営業マンからメリットを誇張して伝えられそれを鵜呑みにして物件を購入するパターンには注意が必要です。

新築ワンルームマンションで大きな含み損を出し失敗

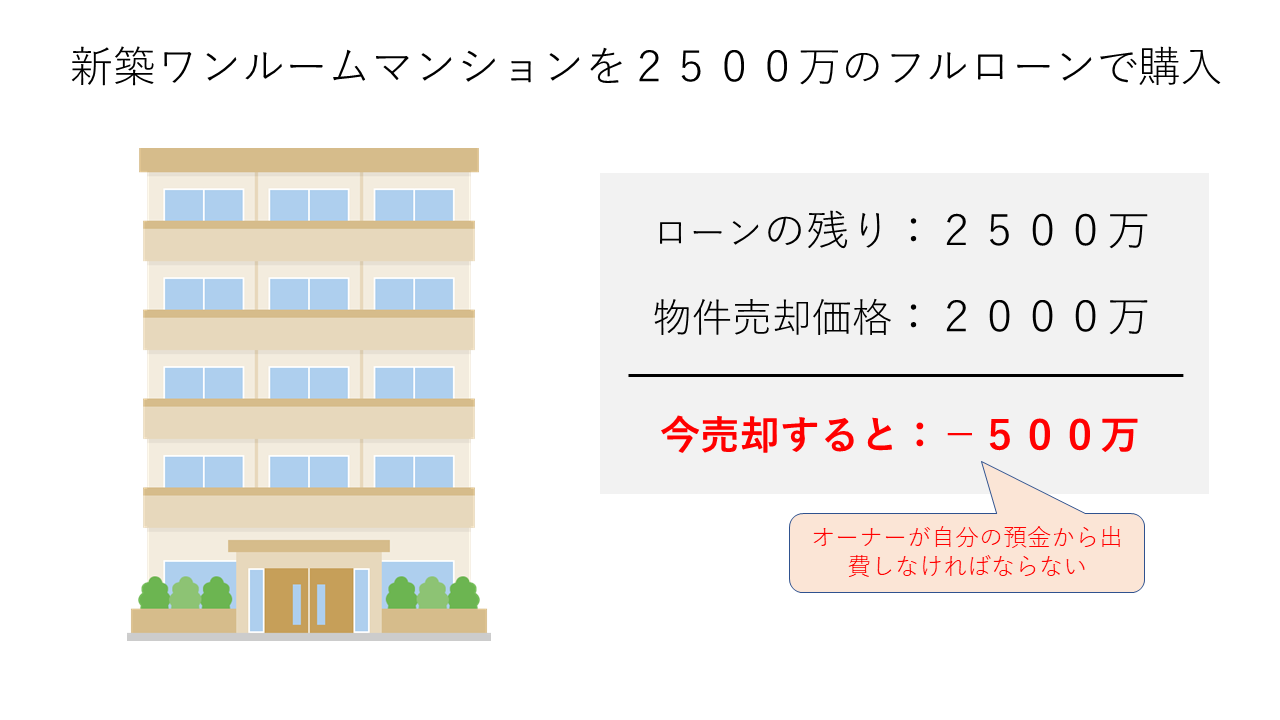

売却価格がローンの残債を大きく下回っており、多額の現金を使わないと売却できない状況です。

特に新築ワンルームを定価に近い金額で購入してしまうとこのようなパターンに陥りやすいので要注意です。

新築ワンルームマンションを購入後に売却査定に出してその金額の低さに愕然とするオーナーが後を絶ちません。

新築ワンルームマンションが失敗しやすいのはいくつか理由がありますが、一番の理由は価格の高さです。

- 土地の購入代金

- 建築費用(人件費など含む)

- 諸経費

- デベロッパーの利益

から物件価格が決定されるため新築は一般的な中古市場のワンルームよりも割高な価格になってしまうのです。

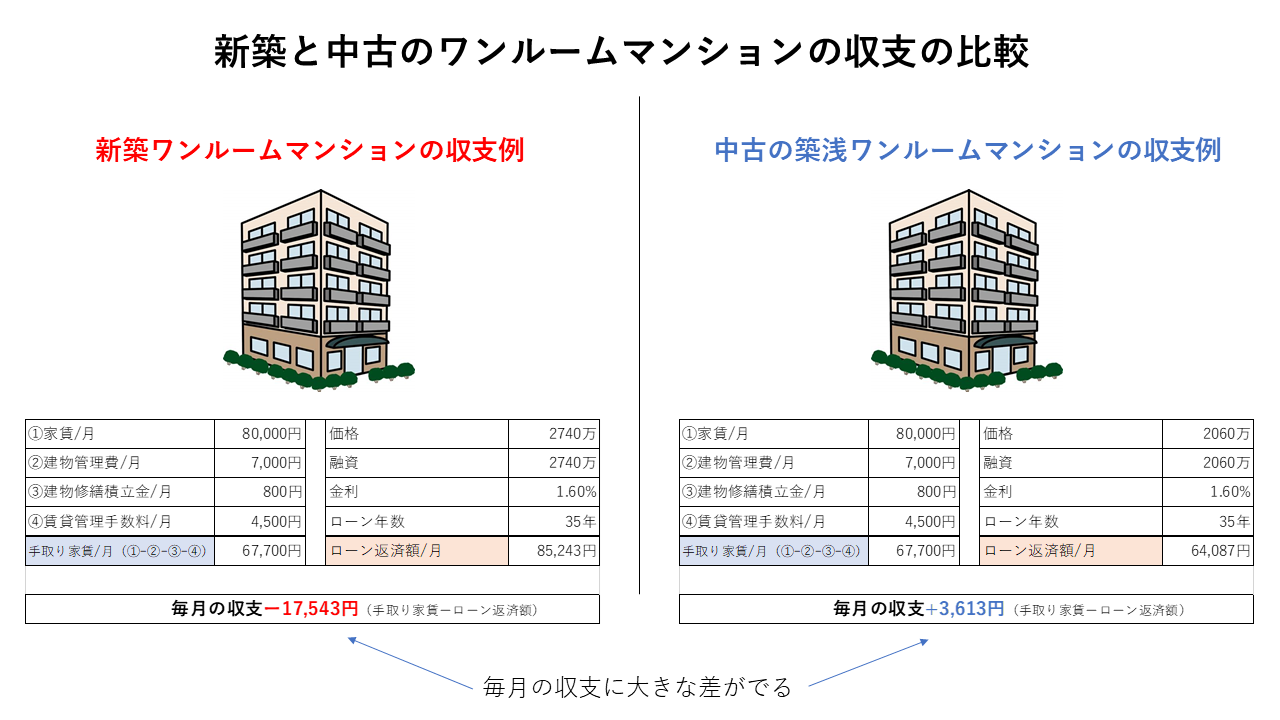

価格が高い為、ローンを組んで物件を購入すると毎月の収支が以下のようなマイナス状態になります。

毎月のキャッシュフローが当初から赤字状態の物件を購入してしまうと今後先々の毎月収支はさらに厳しくなります。

毎月1万程度の支払なら問題も無さそうに思いますが、この収支は将来的にさらに大きな赤字となっていきます。

収支が悪くなる理由は以下の通り

- 新築プレミアム家賃から中古の相場家賃へ⇒賃料の大幅な下落

- 毎月の建物管理費や修繕積立金の上昇

- 借入金利の上昇

などです。

毎月の手出し金額が1万から2万、3万へと増えていく・・・

これに空室などが重なれば、家賃収入が0円ですからさらに最悪です。

しかも売ろうにも売れないので、仕方なく物件を保有するという非常に厳しい状況に陥る可能性が高いです。

新築ワンルームマンション投資が失敗しやすい理由は以下の記事に詳しくまとめております。

節税効果の誤認による失敗

ワンルームマンション投資の節税効果は生涯にわたって続くものではありません。

節税効果が高いのは最初の数年のみです。

※ワンルームマンション投資の節税効果については以下の記事でまとめております。

物件購入時に「初年度の高い節税効果が生涯にわたって続く」と誤認してマンション投資を始めるパターンは非常に失敗しやすいので要注意です。

ワンルームマンション投資の初年度の節税効果は年収にもよりますが「数十万」に及びます。

その節税効果が生涯にわたって続くと勘違いしてしまうのです。

中には、営業マンがそのようにお客様をそそのかす場合もあるので注意しなければなりません。

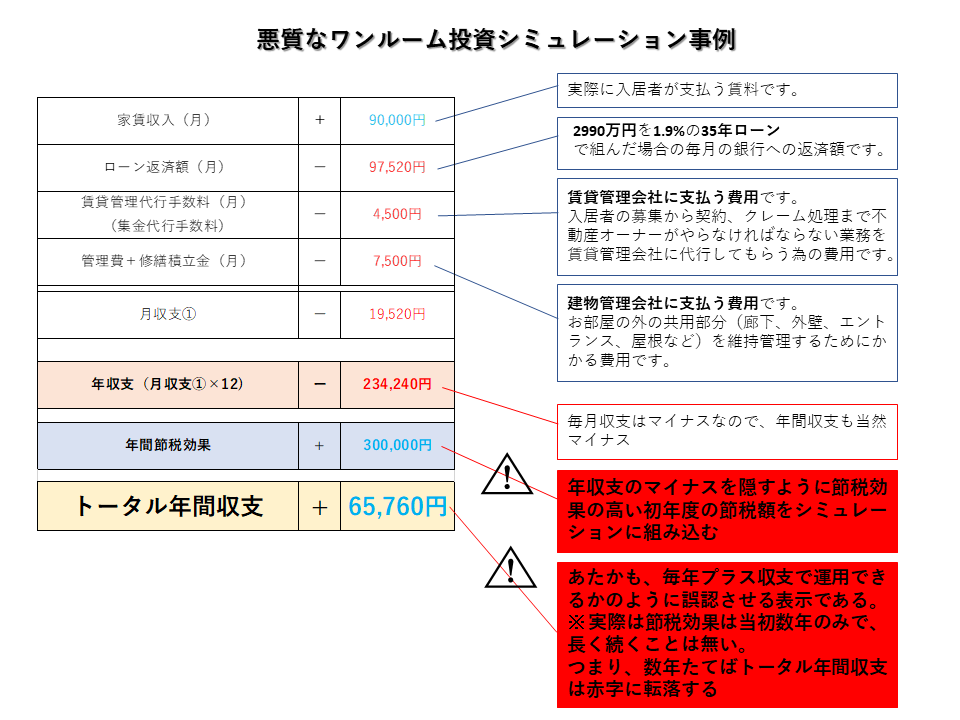

以下の図は節税と毎月の収支をごちゃまぜにした悪質なシミュレーションの一例です。

上記のシミュレーションだけ見ると、毎年持ち出しもなくプラス収支で運用できるように思うかもしれませんが、これはあくまで初年度のみです。

ワンルーム投資の節税効果は初年度が最も高く、翌年以降はあまり大きく節税にはなりません。

よって、このシミュレーションは初年度だけのものであり、次年度の節税金額が少なくなれば毎月の年間のキャッシュフローは大きく赤字へと転落していきます。

そもそも物件単体での月収支がマイナスなのでその時点で投資対象として厳しいと言わざるを得ません。

固定資産税・現状回復費用・設備費用などの必要経費を計算せずに失敗

深く考えずにワンルームを購入し、購入後に様々な経費や税金が掛かることを初めて知るような状況です。

そんなにお金がかかるなんて聞いてない!

と言っても、後の祭りです。

固定資産税は毎年かかりますし、経年劣化で設備が壊れればオーナーが負担しなければなりません。

経年劣化によるクロスや床の張替えもオーナーの負担です。

※固定資産税については以下の記事でまとめております。

⇒ワンルームマンション投資の固定資産税はいくら?計算方法を解説!

※設備などの取り換え費用などは以下の記事でまとめております。

⇒ワンルームマンション投資にかかる修繕費用や設備交換費用を計算する

少し言い方はきついですが、必要経費の計算などはワンルームマンション投資をするにあたって、当たり前に自分自身で計算しておかなければならないことなのです。

空室が続き、毎月赤字収支で失敗

満室想定で物件を購入したが、一旦入居が途切れると次の入居がなかなかつかない・・・

毎月の家賃が入らないので、毎月のローン支払などを全て家計から支払わなければならず、マンションを所有すること自体が困難な状況に・・・

空室になる物件には2つの理由があります。

- 賃貸需要がそもそも無い

- 募集家賃が高すぎる

このどちらかです。

特に地方のワンルームマンションなどに関しては、東京に比べて単身需要も少ないので、空室期間が長期化し、家賃も下落しやすい傾向にあります。

また、都心の物件であったとしても空室率を計算せずにシミュレーションするのは非常に危険です。

一定期間の空室はどんな立地の物件でも必ず発生します(室内のクリーニングなどで最低でも1~2週間程度)

物件購入当初は入居者がいても、長期にわたって物件を保有すれば、必ず退去が発生し、空室になります。

そもそもの賃貸需要が少ない地方物件の場合は、空室が長期化すると購入当初の利回りで運用できず、ローンで購入している場合は毎月の返済を身銭を切って返済しなければならない状況に陥ってしまいますので注意が必要です。

空室が長期化し賃料が下がる

空室が長期にわたると、家賃を下げて入居者を募ることになります。

先ほどの利回りの部分でも前述しましたら、賃料が下がればその分毎月の収支は悪くなります。

当初計画していたよりも低い賃料で貸し出せば収益性は低くなり、利回りもそれに比例して低くなります。

賃料が下がれば物件の価値も下がります。

無理な買い増しによる失敗

投資用ワンルームマンションは複数件所有することができます。

もちろん複数所有することで、メリットもありますが、その分多額のローンを組むことにもなります。

入居が続いていれば良いですが、複数件が一気に空室になればその分、毎月の負担も件数分に増加します。

例え、都内の好立地の物件を複数所有していたとしても、たまたま退去の時期が被ってそのうちの数件が空室になる可能性もあります。

そんな万が一の事態に備えて、ある程度の預貯金は常に準備しておきましょう。

自分自身の与信能力(ローンが組める能力)を過信しないように注意してください。

自宅のローンが組めなくなるリスクもある

また、ワンルームマンションを買い増ししていくと、「自宅のローンが組みにくくなる」という事実も存在します。

これはワンルーム投資の営業マンからは不都合な事実としてあまり語られることはありません。

ワンルームを複数購入し、将来いざ自宅を購入しようを思った時にローンが組めない・・・

そんな相談も非常に多いです。

もちろんワンルームマンション投資をすると必ず自宅のローンが組めなくなるわけではありません。

自宅で組む分のローン枠を残して、計画的にワンルームを購入することでそのリスクを避けることは可能です。

ワンルーマンション投資を始めた後、将来的に自宅をローンで購入しようとしている方は注意してください。

【悲報】フラット35融資基準が激変!ワンルーム投資家は自宅が買えない?

高金利の融資を受け、月収支が赤字になり失敗

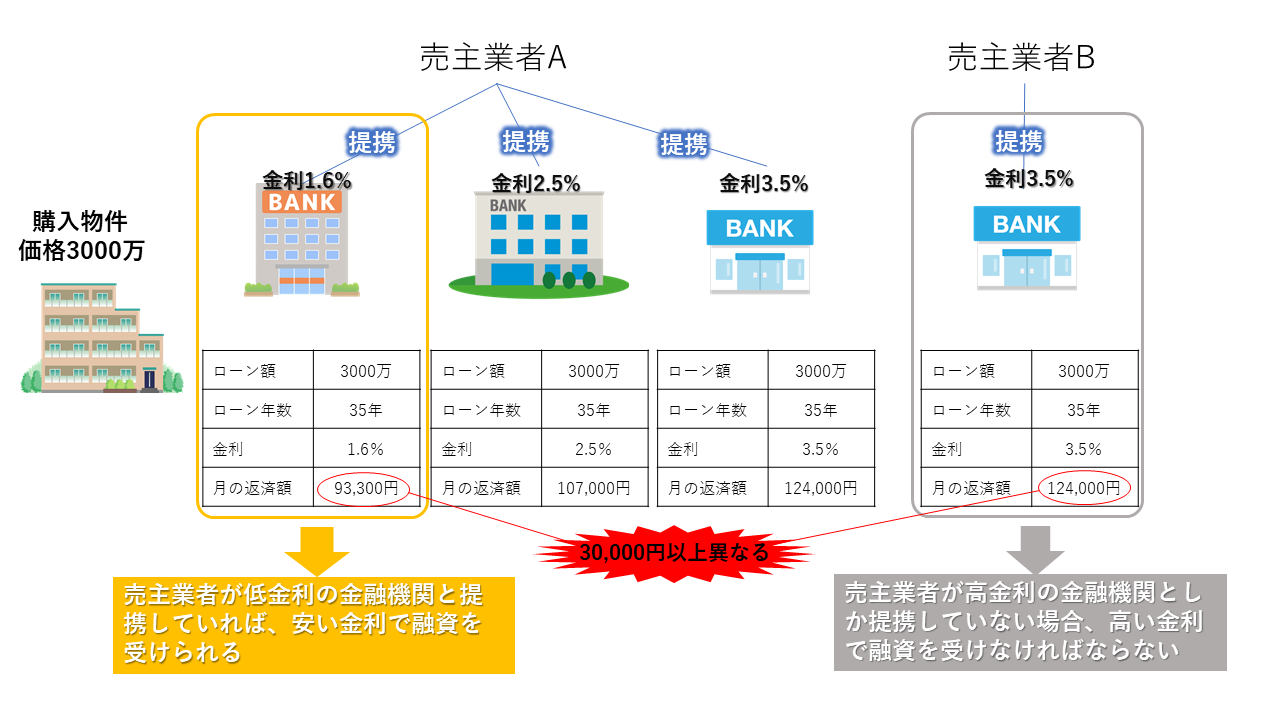

融資を受ける際に金利が高いと、毎月の返済が多くなり、マンション投資をするのに不利になります。

投資用のワンルームマンションは、売主業者の提携金融機関から融資を受けて物件を購入しますが、その売主業者が低金利の金融機関と提携していない場合、高金利の金融機関を使うしかありません。

なので、ワンルーム投資を検討する場合はその売主不動産業者が低金利の金融機関と提携しているかどうか?が大きなポイントとなってきます。

お客様自身の属性が悪いために高金利の金融機関からしか融資を受けられない場合は仕方ありません。

そのような場合は、ワンルームマンション投資そのものをあきらめる選択肢も考えましょう。

具体的に3%を超えてくるような金利には要注意

投資用のワンルームマンションを購入する場合は、その売主業者が低金利の提携金融機関とそもそも提携しているのかどうか?

を事前に把握しておかなければなりません。

そもそも売主の不動産業者に提携金融機関が無ければ、お客様自身で融資してくれる銀行を探さなければならなくなります。

このような場合、多くは高金利の融資条件となってしまうことが多いです。

自分自身がどの金融機関からどの程度の金利で融資を引けるのか?

いくつかの業者を比較検討することで明確になりますので、わざわざ条件の悪い金融機関から融資をうけることの無い様に注意しましょう。

借り換え持ち込みは提携業者かINVASE社から

高金利で物件をすでに買ってしまった場合は、低金利に借り換えを検討しましょう。

通常、投資物件を借り換えする場合は不動産業者の提携ローンを使って借り換えするため、不動産業者から借り換えの持ち込みをしなければなりません。

不動産業者にとって借り換えは何のメリットもありません。

手間だけかかってお金が入ってこない・・・

そんな案件です。

なので、一般的には

- 借り換え手伝ってあげるから新規の物件も購入してね

というパターンがほとんどです。

また、借り換えをにおわせて先に新規物件を購入させて、借り換えをせずに逃げるという「借り換え詐欺」も横行しておりますので注意しなければなりません。

※マンション投資ローンの借り換え詐欺に要注意!詐欺業者の手口を暴露

借り換え詐欺の相談。

ワンルーム2件保有で、仲介業者から1件売却すれば残り1件は借り換えできる!と言われ、売却損だして売却(足りない分はフリーローンまで組ます)。結果借り換えできず。

そちらの仲介業者の企業理念がこちら

「我々は目先の利益を追及しない!」だって。— 東京1R (@fudousan_toshi) February 3, 2022

それらのリスクを考えると、借り換え専門業者のINVASE社からの借り換え持ち込みが現状最も効率的と考えられます。

こちらの会社様は投資物件専門の借り換え業者様になります。

独自の提携ローンなどを開拓しており、想像以上の借り換えメリットを享受できるかもしれません。

無料で借り換え診断ができますので、是非下記リンクよりお試しください。

入居の仕組みなどを理解しておらず、管理会社のいいなりによる失敗

入居募集の仕組みが全く分かっておらず、全て管理会社に任せているパターンです。

空室が発生し、同条件で募集し続けて空室が埋まらずに安易に賃料を下げて募集する、などが代表的な失敗例です。

例えば、同じ賃料であっても募集のやり方を工夫するだけで入居者からの反響を多く獲得することもできます。

しかしながら、そもそも募集の仕方(敷金、礼金、保証金、家賃と管理費の内訳など)を理解していなければ工夫のしようもありません。

もちろん入居募集に関しては管理会社が行ってくれる訳ですが、基本的に管理会社の立ち位置はあくまでオーナーのサポートです。

オーナーがそもそも管理業務の基本すら知らないのでは話になりません。

※賃貸の入居付けまでの流れなどは以下の記事にまとめております。

⇒賃貸管理会社の入居付けまでの流れや賃貸管理委託に際しての注意点など

また、例えばお部屋の設備交換をするとなった時にも、そもそもの取り換え費用の相場が分からなければ、管理会社の見積もりのままにお金を出さなければなりません。

オーナーさんが無知であることを良いことに、事あるごとに不当な費用を請求する悪質な管理会社も存在しますので注意が必要です。

物件周辺施設や大学などに頼った立地選びによる失敗

大学施設が近くにある!そうなれば入居需要は困らないだろう・・・というのを決め手に地方の格安物件などを購入したオーナーに多い失敗パターンです。

確かに大学の近隣は学生の賃貸需要を見込むことができます。

しかし、その大学が、その土地に一生存在し続けるという保証はどこにもありません。

現に大学の所在地も「都心回帰」の流れにより、いくつもの大学が東京都心へキャンパスを移転しております。

キャンパスの無くなった地方都市の賃貸物件は悲惨です。

物件周辺の大学や特定の施設(ショッピングモールや企業)に頼った賃貸経営は非常に危険なので注意しましょう。

サブリース(家賃保証)の内容を理解せず安易に契約し失敗

昨今では、かぼちゃの馬車の問題により、サブリースのデメリットやリスクが大きく社会問題となりました。

サブリースの仕組みは以下の通り

サブリース会社が入居者となり、そのお部屋を入居者に転貸する仕組みを言います。

管理会社がオーナーに毎月定額の家賃を支払う保証契約にも関わらず、一方的にその保証賃料を減額したり、そもそも入金すらしない、といったパターンが多発しています。

サブリースは、入居者の有無に関わらず、オーナーに一定金額の保証賃料が必ず入金されるというメリットがあります。

マンション投資の最大のリスクは空室なので、その空室の心配がないサブリースシステムは非常に魅力的に見えます。

しかし、実はこのサブリースシステムには以下の注意点が存在します。

- サブリースの保証賃料は業者都合でいつでも引き下げられる

- 業者からの一方的なサブリース解約もできる

- サブリースを解約しようとしても応じてもらえない

- サブリースを解約しようとすると多額の違約金を請求される

- サブリースを解約しないと売却できない

- サブリースを解約しないと借り換えできない

- サブリース手数料が非常に高額

- サブリース会社の先にさらに別のサブリース会社が入り2重サブリースに

などです。

サブリースで最も誤解が多いポイントは、「最初の保証賃料を永久に保証してもらえる」と、オーナーが勘違いしているパターンです。

契約書に保証賃料は毎月9万円です、と記載があれば普通の人は「これから先もずっとこの9万円が保証賃料として入ってくるんだね。安心安心。」と思いますよね。

しかし、そんな都合の良いことはありません。

実はこの保証賃料は業者都合でいつでも金額を下げることができます(9万⇒8万など)。

それじゃあ契約書の意味ないじゃん!

と思うかもしれませんが、これが現実です。

入居者は「借地借家法」によってその立場が強く保護されています。

サブリースの場合、入居者はサブリース会社となり、オーナーよりもサブリース会社(形式上の入居者)が保護される仕組みになってしまうのです。

サブリース(家賃保証)と聞くと非常に安心に思えますが、実態は全くの逆です。

だからこそサブリースをしなくても入居者のつく、そんな立地の物件を所有しなければならないのです。

※サブリースに関するトラブルは以下の記事にまとめております

ワンルームマンション投資で失敗しない為に

ここまでワンルーム投資に関する失敗事例を挙げてきましたが、失敗しない為にはどのような対策を講じるべきなのでしょうか?

ワンルームマンション投資をする場合には以下のことに注意しながら検討していきましょう。

業者や物件は複数比較検討する

ワンルームマンション投資で失敗する方の共通点を上げると、多くの場合

- 複数の業者や物件を比較検討していない

方が非常に多いことに驚きます。

とあるきっかけで不動産業者に出会い、進められるがままに物件を購入してしまうのです。

業者からすれば最高のカモですね。

比較検討が無いと、なぜダメかというと「自分の中で判断基準が作れないから」です。

提案された物件や業者が良いのか悪いのか?比較材料が無いとそもそも判断できませんよね。

そんな比較材料も何もない状態で物件を購入すれば、当然に失敗する可能性も高くなります。

たくさんの業者や物件を比較検討した中で最も自分の考えにあった物件や業者を選択しましょう。

周囲の価格・家賃相場を自分で確認する

ワンルームマンションを不動産会社から紹介され、言われるがままに物件を購入してはいけません。

必ず、物件周辺の家賃や価格の相場を自分自身で確認してください。

不動産ポータルサイト(マンションレビューやホームズなど)を見れば、周辺の賃料相場や過去の募集賃料、売却価格なども掲載されておりますので検討の参考になるでしょう。

ワンルームマンション投資では賃料設定が非常に大切なので、周辺物件の募集賃料と購入物件の賃料とに大きな乖離がないかしっかりと事前に確認しましょう。

毎月の収支が赤字の物件を購入しない

投資用物件を購入する際に、毎月の収支シミュレーションを不動産会社から提示されます。

その際に、毎月の収支が最初から赤字になっているような物件は危険です。

毎月の収支がしっかりとプラスになっている物件を選択しましょう。

特に新築ワンルームマンションは35年ローンで計算すると毎月の収支はほぼ確実に赤字になりますので注意しましょう。

節税効果は長期でシミュレーションする

上記の失敗事例でも記載しましたが、新築ワンルームマンション投資であれ、中古ワンルームマンション投資であれ、節税目的での物件購入は失敗しやすいです。

当初数年の大きな節税効果に惑わされてはいけません。

ワンルーム投資はこの先数十年に渡る長期投資です。

よって、節税シミュレーションも当初数年だけでなく、その先の「納税」も視野に入れた長期期間にわたるシミュレーションを事前に行いましょう。

融資の付きやすい物件を購入する

融資がつかない物件は現金で買うしか選択肢が無いので、購入のハードルが高くなります。

つまり、「融資が受けられない物件の価格は大きく下がってしまう」ということです。

融資がつくからこそ一般のサラリーマンでも初期費用をかけずに購入できるのです。

融資がつかない物件となれば多額の自己資金が必要となり、一般のサラリーマンの手に負えない投資となってしまいます。

築年数が古すぎる(築30年以上)中古ワンルームマンションは融資が付きにくく、購入した後に不動産売却の出口戦略がとりにくくなる傾向にありますので注意しましょう。

「融資が付きやすく、価格も新築ほど高くない。」

以上の理由から基本的にワンルームマンション投資は築浅中古物件お勧めです。

※ワンルームマンション投資は新築でなく中古を選択する3つの理由

サブリースを選ぶときは慎重に

サブリースは不動産投資の初心者にとっては非常にメリットが大きく見えるかもしれません。

しかし、その裏には冒頭で記載した大きなデメリットやリスクが存在することも忘れてはいけません。

そのデメリットやリスクをしっかりと自分の中で理解した上で契約するか否かを検討しましょう。

まとめ

どの失敗事例に関しても言えることですが、結局は購入者の「勉強不足」というのが結論です。

- 自分自身で相場を調べる

- 契約書の内容を確認する

- 業者の営業トークを信用しない

など当たり前のことができていないがためにワンルームマンション投資で失敗してしまうのです。

当たり前のことですが、自分自身で「ワンルームマンション投資についてよく調べる」ことで、ほとんどの失敗を避けることができます。

-1024x576.jpg)