ワンルームマンション投資において繰り上げ返済は非常に効率の良い運用手段となります。

ワンルームマンションに対してどのくらいの金額を何年間繰り上げし続けると完済できるのでしょうか。

また、同時に複数物件購入するメリットとその複数に対して繰り上げ返済していくスキームについて解説していきます。

※こちらの記事は動画でも詳しく解説しております。

目次

物件の条件

上記物件に年間60万を毎年繰り上げ返済した場合(期間短縮)

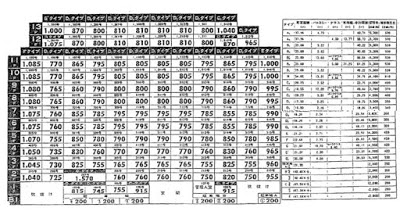

以下の図を見てください。

こちらが、物件を購入した年から、毎年60万円を年末に定期的に繰り上げ返済した場合のシュミレーションです。

- 約16年でローンが完済(19年間ローン期間を短縮)

- 繰り上げ返済の総額は1030万

所有し始めて約16年でローンを完済することができます。

繰り上げ返済総額は、

60万円×17回+残債約10万=1030万になります。

35年ローンを16年で完済しているので、19年間のローン期間を短縮したことになりますね。

上記物件に年間120万を毎年繰り上げ返済した場合(期間短縮)

以下の図を見てください。

こちらが、物件を購入した年から、毎年120万円を年末に定期的に繰り上げ返済した場合のシュミレーションです。

- 約10年でローンが完済(25年間ローン期間を短縮)

- 繰り上げ返済の総額は1380万

所有し始めて約10年でローンを完済することができます。

繰り上げ返済総額は、

120万円×11回+残債約60万=1380万になります。

35年ローンを10年で完済しているので、25年間のローン期間を短縮したことになりますね。

このようなワンルームを複数同時に購入し繰り上げする

2件同時期購入の場合

以下は上記の同条件の物件を2件同時購入し、順番に繰り上げ返済を進めていった場合のシミュレーションです。

先ずは年間60万円を年末に毎年繰り上げしていきます。

そうすると、16年で1件目のローンは終了します。

そして、17年目からは2件目のマンションに繰り上げ返済していきます。

2件目のマンションへの繰り上げ返済は、

「1件目の年間家賃収入(手取り6.65万×12カ月=約80万)」+「今まで繰り上げ返済していた自己資金60万円」

の合計140万円を繰り上げにまわしていきます。

そうすると、2件目は6年間でローンを完済できます。

2件の物件を完済するのに使ったトータルの自己資金

1件目を完済するのに使った自己資金は、

60万円×17回+残債約10万=1030万円

2件目を完済するのに使った自己資金は、

60万円×6回=360万円

※2件目の繰り上げ返済金額は140万となっていますが、そのうちの80万円は1件目の家賃収入を使用していますので自己資金は今まで通り60万しか使っていません。

1件目と2件目を完済するのに使った総自己資金は、

1030万円+360万円=1390万円

となります。

2件の物件を完済するのに使った時間

1件目を完済するのに使った時間は、

16年間

2件目を完済するのに使った時間は、

6年間

1件目と2件目を完済するのに使った時間は、

16年間+6年間=22年間

となります。

利回りの比較

1件のみ購入の場合

1件のみの所有で年間60万円を繰り上げしていき、17年間で物件を完済した場合の利回りを見てみましょう。

トータルの繰り上げ金額が1030万円(60万円×17回+残債10万)でそれに対して、年間の家賃収入が80万円(手取り6.65万×12カ月)なので、実質利回りは以下になります。

80万円÷1030万円×100=7.76%

2件同時購入の場合

例えば、2件の同時購入で年間60万円をくりあげしていき、22年間で2物件を完済した場合の利回りを見てみましょう。

トータルの繰り上げ金額が1390万円(1件目1030万+2件目360万)でそれにたいして、年間の家賃収入が160万(手取り6.65万×12カ月×2件)なので、実質利回りは以下になります。

160万円÷1390万円×100=11.51%

繰り上げ返済のメリット・デメリット

メリット

- ローン返済期間が短くなる

- 家賃満額の受取時期が早くなる

- 複数を同時購入することで、繰り上げ返済金額に対しての収益性が高まる(複利効果)

- 早期完済により、金利上昇時のリスクヘッジとなる。

デメリット

- 手持ちのキャッシュが減ってしまう

- 生命保険効果(団体信用生命保険)の減少

- 確定申告で、経費計上できる利息が少なくなる

繰り上げの注意点

繰り上げ返済は基本的に「返済額減額型」を選択

今回の繰り上げ返済に関しては、話を分かりやすくするために「期間短縮型」で行いました。

ただし、基本的に投資用のワンルームマンションの繰り上げ返済に関しては、「返済額減額型」をお勧めしております。

不動産投資の繰り上げ返済は[返済額減額型」!「期間短縮」はダメ!

返済額減額の場合は、ローン年数は変わりませんが毎月の返済額が下がり、キャッシュフローが徐々に多くなりますので、その多くなったキャッシュフローも含めて繰り上げ返済の原資にしていくと「複利効果」が効きますので非常に効果的です。

繰り上げの方法は期間短縮型と全く同じです。

繰り上げをするたびに毎回返済額が下がりキャッシュフローが増えていきますので、その増えた分のキャッシュフローも併せて繰り上げ返済の原資に回していきましょう。

手数料に要注意

金融機関も商売でお金を貸しています。

貸して直ぐにお金をどんどん返されてしまうと、利息が取れないので全然儲かりません。

金融機関によっては、借りた当初数年間の繰り上げ手数料が非常に高額な場合があります。

場合によっては、一定期間待って繰り上げしたほうが効果的な場合も考えられますので、注意が必要です。

繰り上げ返済のタイミングはいつが良いか

繰り上げ返済の最良のタイミングは人によって異なる、というのが結論です。

例えば、今後も物件を増やしていきたい!

というのであれば、物件を増やしている最中の繰り上げ返済はお勧めできません。

なぜなら、繰り上げ返済すると、当然に手持ちの現金が減っていくからです。

手持ちの現金が減ると、追加で物件を購入する際に金融機関に提出するエビデンス(預金や資産)が少なくなってしまいます。

基本的に、ワンルームは物件を買い進めて行けば行くほど金融機関からの融資金利は高くなり、審査も厳しくなる傾向にあります。

そのようなときに好条件で融資を受けるにあたってプラス材料となるのが預金や株といったエビデンスなのです。

繰り上げ返済でエビデンスを減らしてしまうと、物件を買い進めることが困難になる可能性があるので注意しましょう。

逆に、これ以上物件を増やさない!ということであれば、先ずは1件の完済を目標にドンドン繰り上げしていくのがお勧めです。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

まとめ

ワンルームマンションを現金で購入するのも悪くはありませんが、基本的にはローンを組んで物件数を拡大していくのがおすすめです。

基本的にはこの繰り上げ返済のスキームだと、多くの物件を持てば持つほど運用効率が良くなっていきます。

もちろん複数持てばその分全物件の完済は先になりますし、かかるキャッシュも増加しますが。

長い期間をかけて運用していくわけですから現役期間が長ければ長いほど有利になるのです。

つまり、「どれだけ早い段階でマンション投資を始められるか」が肝となってくるのであります。

しっかりと自分自身の「与信」をローンという形でフルで活用し、そこに自分の出来る範囲での自己資金を投入し運用していくことで非常に効率よく・デメリットを抑えながらワンルームを所有することができるのです。

.jpg)

.png)

-1024x576.jpg)

-656ef9d5cb09f-1024x576.jpg)

_optimized-3-300x208.jpg)