ワンルームマンション投資の出口戦略は非常に大切です。

購入当初より売ることを一切視野に入れない!という人もごくまれにいますが、ワンルームを購入されるほとんどの方は中長期で売却を視野に入ながら物件を購入されるのではないでしょうか?

実際に思った値段で売却できずに、仕方なくワンルームを長期保有している方も多くいます。

※動画で1Rシミュレーションを使って解説しております。

- 売却が出来ないから長期保有しているのか

- 売却は出来るけど敢えて長期保有しているのか

ワンルームマンションを長期保有するという行為は同じですが、前提が全く異なります。

当然、後者つまりは「売却でいつでも利益を得られる状況だが、敢えて長期保有している」という状態の方が理想的です。

ワンルーム投資では売却の出口戦略までしっかりと考えたうえで、投資物件を選びましょう。

ワンルーム投資の出口戦略を考える上で重要な指標から、売却益の考え方、そもそもの購入時の注意点、出口戦略の取りやすい物件の特徴に至るまで徹底解説します。

目次

ワンルームマンションの売り時はいつ?

ワンルームマンションの出口戦略を考える際に大切な指標を5つ皆さんにお伝えしましょう。

ワンルームに最適な売り時は築20~25年

不動産業者と面談する際に販売セールストークで、「立地の良い物件なら古くなっても高値で売却できますよ!」などと平気で言われますがこれは本当でしょうか?

これは嘘です。

ワンルームマンションには売却しやすい築年数が明確に存在します。

築年数で言えば「20~25年」までの物件となります。

この20~25年という築年数の根拠についてお話ししていきます。

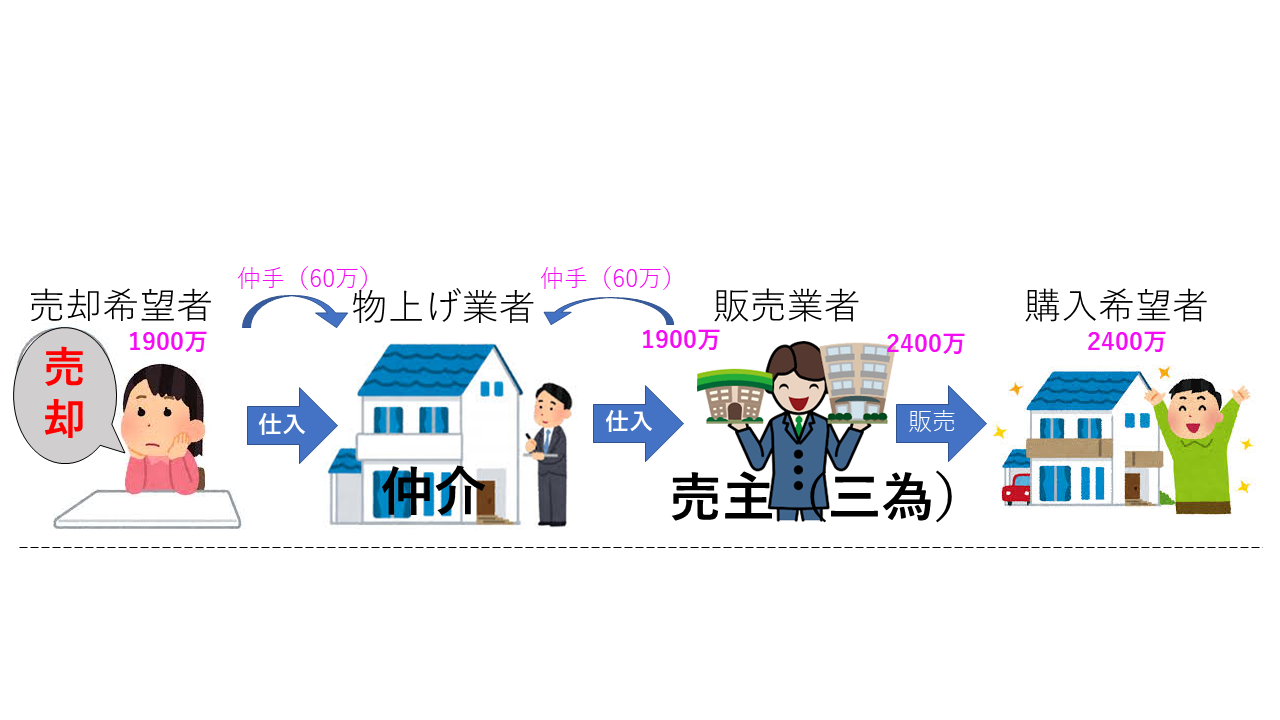

先ず、ワンルームマンションの売却先は不動産業者の買取です。

不動産業者は物件を買い取って、それに利益を上乗せして、「オリックスやジャックス」などの業者提携ローンを使って物件を再販売するのです。

つまり、今皆さんがお持ちの物件を売却する際には不動産業者を通して再度エンドユーザーに転売されることで売却が成立する仕組みになっております。

上記の図でいう販売業者はエンドユーザーに物件を転売する訳ですが、その際にできるだけ35年のフルローンが組める状態で物件を転売したいのです。

しかしながら物件の築年数が古いとそもそも銀行から35年の長期融資をひくことができません。

ローン年数が短くなれば、その分購入者の毎月のローン支払いも大きくなる為、収支バランスも悪くなってしまいます。

そうなると販売業者としては売りにくい物件ということになるわけです。

よって、35年のフルローンが組める限界築年数が築20年~25年なのです。

具体的に言えば、

- オリックス銀行が築20年まで

- ジャックス(ソニー、イオンなど)は築25年まで

※SBJは例外的に築30年まで

となります。

上記の事実からも分かるようにワンルームに融資する多くの銀行は築20~25年までの物件にしか35年のフルローンを出しません。

つまり、それを超えてくるとワンルーム業者からしても売りにくい物件となるため、物件買取需要が落ちる傾向にあります。

業者の買取需要の低下は直接的に売却価格の低下につながるわけです。

管理費や修繕積立金の改定(上昇)

管理費や修繕積立金が上昇する前に売却するのも効率的です。

不動産販売会社のセールストークで「ワンルームは家賃が落ちなければ価格も落ちません」と言われますが、それは本当でしょうか?

答えは半分正解で半分嘘です。

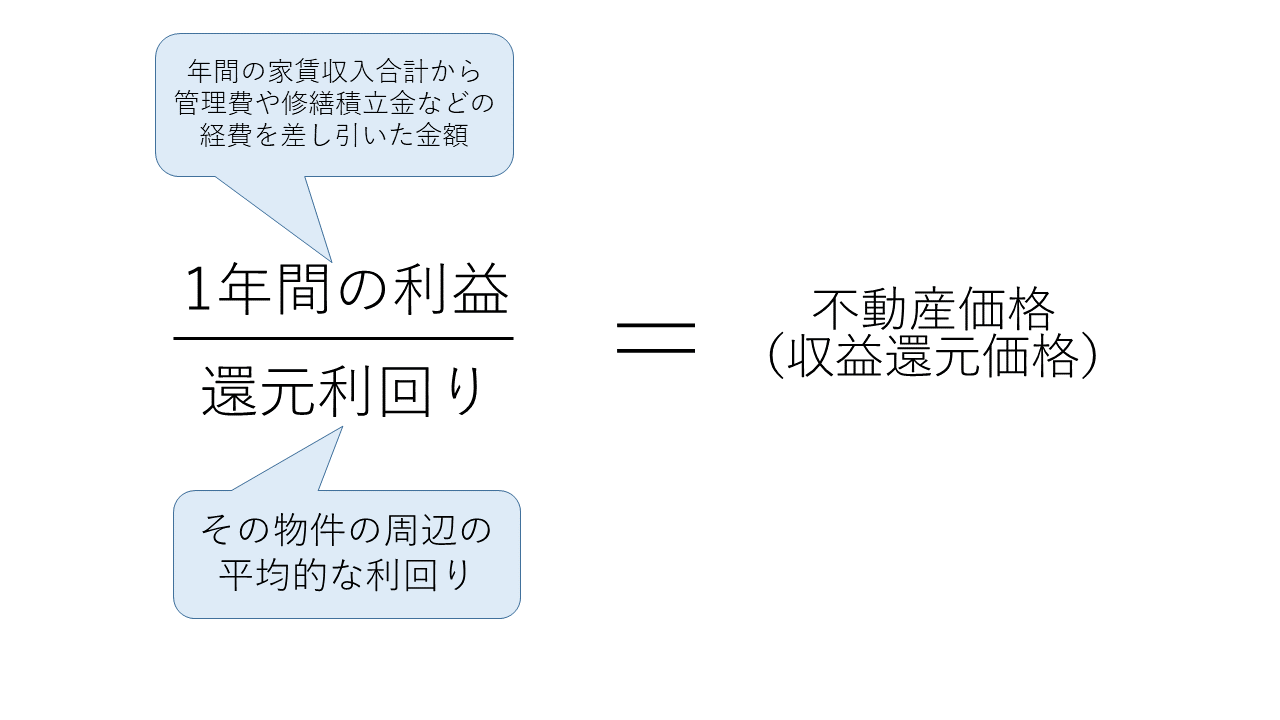

ワンルームマンションの価格は「収益還元法」で決まります。

実際に、オリックスやジャックスなどの提携ローン会社も全てこの方式で物件の評価額を決めます。

この評価額=(再販業者の)物件販売価格

となります。

この計算でいくと、毎月の手取り賃料(表面家賃から経費を差し引いた賃料)が少なくなれば収益還元価格も下落します。

例えば

- 賃料が下がる

- 建物管理費が上がる

- 修繕積立金が上がる

上記のような事柄が起きると毎月の手取り賃料が低下します。

そうなれば収益還元価格も下落することになります。

ざっくりと東京都内の収益還元利回りは4%前後となりますので、例えば1000円賃料が下がった場合を考えると

- ー1000円×12カ月÷4%=ー30万

という計算になります。

つまり、手取り賃料が毎月1000円下落すると物件の評価額は約30万程下落すると考えてください。

家賃が下がるだけでなく、管理費や修繕積立金の上昇もイコール手取り賃料の減少になりますから同様に価格下落の要因となります。

よって、価格下落の原因は「家賃が下がる」ことだけではなく、「管理費や修繕積立金が上昇する」ことでも起こります。

例えば、修繕積立金が毎月1000円上昇すれば評価額が約30万程下落すると考えてください。

長期修繕計画などをみれば、修繕積立金がいついくら上昇するのか予測することも可能です。

よって、これらの金額が上昇する前に物件を売却するというのも1つの戦略です。

節税効果が無くなりデッドクロスを迎えるタイミング

デッドクロスとは減価償却費よりも元金返済の方が大きくなっている状態のことを指します。

この状態になると、帳簿上では利益が出ていたとしても、その利益に課される所得税額が増えることで資金繰りが悪化します。

ワンルームマンション投資では返済が進んでいくと借入金利息の経費算入額が少なくなったり、建物の耐用年数が経過することで減価償却費を経費算入できなくなったりします。

そうなると減価償却費よりもローンの元金返済額の方が大きくなり、帳簿上で不動産所得が黒字となります。

黒字ときくと聞こえはいいかもしれませんが、その分所得税の負担が増えることになります。

デッドクロスの状態になると、得られる家賃収入額は同じだったとしても納める税金が多くなりますので、いままでよりも納税すべき金額が増えます。

つまりはキャッシュフローが悪化することになります。

よって、デッドクロスで節税効果が無くなる前に売却するのも戦略の1つと言えます。

ワンルーム売却は空室よりオーナーチェンジが有利

ワンルームを売却する場合に「空室状態の方が高値で物件を売却できますよ」と不動産会社から言われたことはありませんか?

これは嘘です。

ワンルームを空室状態で売却するのか?オーナーチェンジで売却するのか?

つまり、入居者がいる状態で売るか、いない状態で売るかというお話しです。

基本的にワンルームの場合は入居中(オーナーチェンジ)に物件売却するのが望ましいです。

なぜなら空室になると、各買取再販会社が賃料査定することになりますので、基本的には相場以上の賃料設定にはならないからです。

買取再販売する業者の身になってみましょう。

高値賃料で査定して、その賃料で入居がつかなければものすごく売りにくい赤字物件となり、売れ残りの在庫リスクが高まります。

そうならない為に、どこの買取再販業者も当然自社で入居を付けられるであろう賃料設定で買取価格を計算(収益還元法に基づいて)します。

これが例えば入居中(オーナーチェンジ)であれば、多少相場より高い賃料設定であったとしても、既に入居者がいるわけですから強気の賃料設定で査定してくれる会社も数多く存在します。

それほどに現在の築浅中古ワンルームの仕入れ市場(買取再販市場)は競争が激化しているのです。

賃料設定について

相場より低い賃料設定で入居者が付いている場合はその状態で売却するのは非常に勿体ないと言えます。

なぜなら、そのような物件を相場もしくは相場の上限により近い賃料で貸し出すことできれば、販売価格は大きく上昇するからです。

募集時にはADやフリーレント、初期費用サービス(オーナー持ち)など様々な戦略で高値賃料を戦略的に狙っていきましょう。

その頑張りが売却価格に反映されることになります。

大切なことなので2度いいますが、毎月の家賃が1000円上昇すれば価格は30万円上昇します。

このロジックを元にして、ADや広告費、フリーレントなどのオーナー出費と価格上昇額を天秤にかけて合理的に入居者を付けるように努力しましょう。

例えば、毎月の家賃が1000円上昇(価格30万上昇)したのはいいが、ADや広告費でトータル-40万の出費となれば本末転倒な結果となってしまいますので注意してください。

ワンルームは中長期で保有する前提で持つ

東京都心のワンルームマンションの表面利回りは、新築ですと4%程度、中古ならば5%~6%程度がほとんどかと思います。

築浅の中古であれば4%台もザラです。

※ワンルームマンション投資の平均利回りを【地域・築年】別で徹底解説

一棟物件や地方物件に比べると、決して高利回りではありません。

毎月のキャッシュフローも、利回りが低いからほとんどプラスになりません。

融資金利が高かったりすると毎月の収支は赤字になります。

イールドギャップが狭いからです。

しかしながら、賃料が下がらなければ、そして管理費・修繕積立金に大きな上昇がなければ一定の価格を維持することができます。

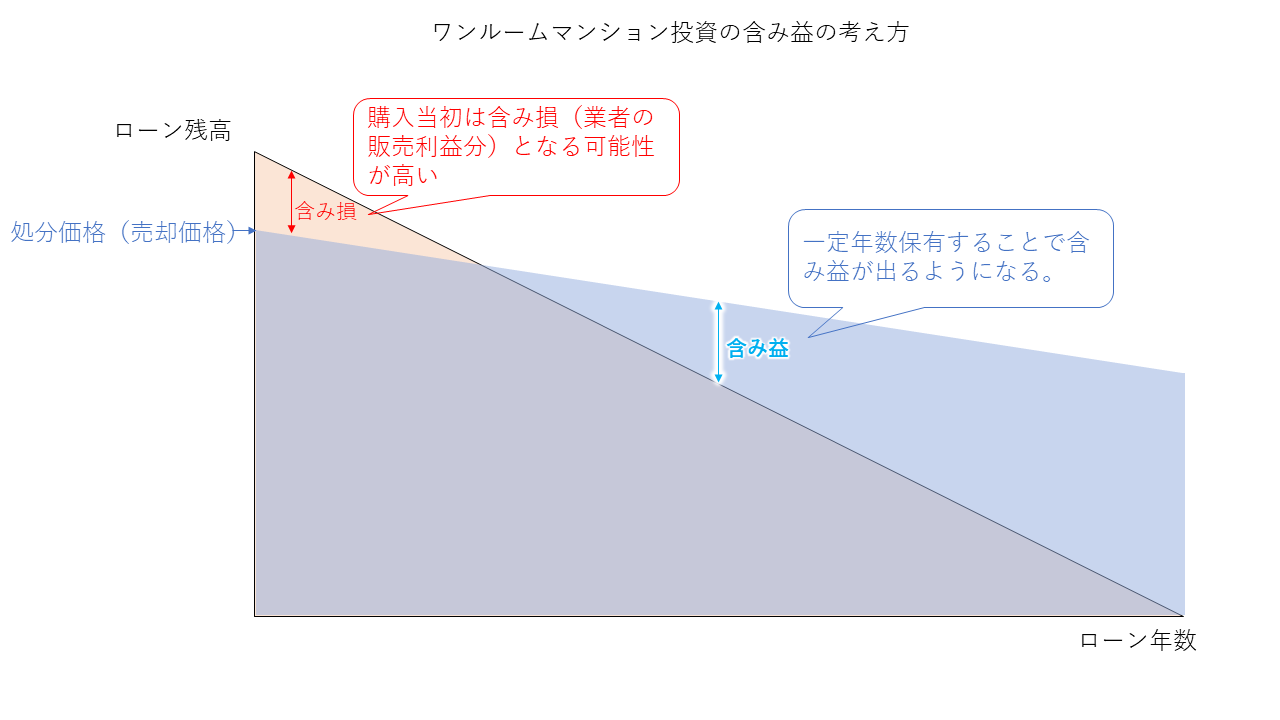

価格は一定を維持しながら、毎月の家賃でローンを返済していく。

この行為を繰り返すことで自己資金はほとんど使わずにローン元金を減らすことができます。

つまりは含み益を出すことができるようになるのです。

そしてこの含み益を出すためには中長期間に渡る運用が不可欠という訳です。

ワンルームマンションの売却益の考え方

ワンルームマンションで売却益を得るのは以下のイメージです。

ローンの残債+いままで使った経費全てー(購入当初から売却までの毎月収支の合計)の合計がマンション売却価格を上回れば売却益を見込むことができるのです。

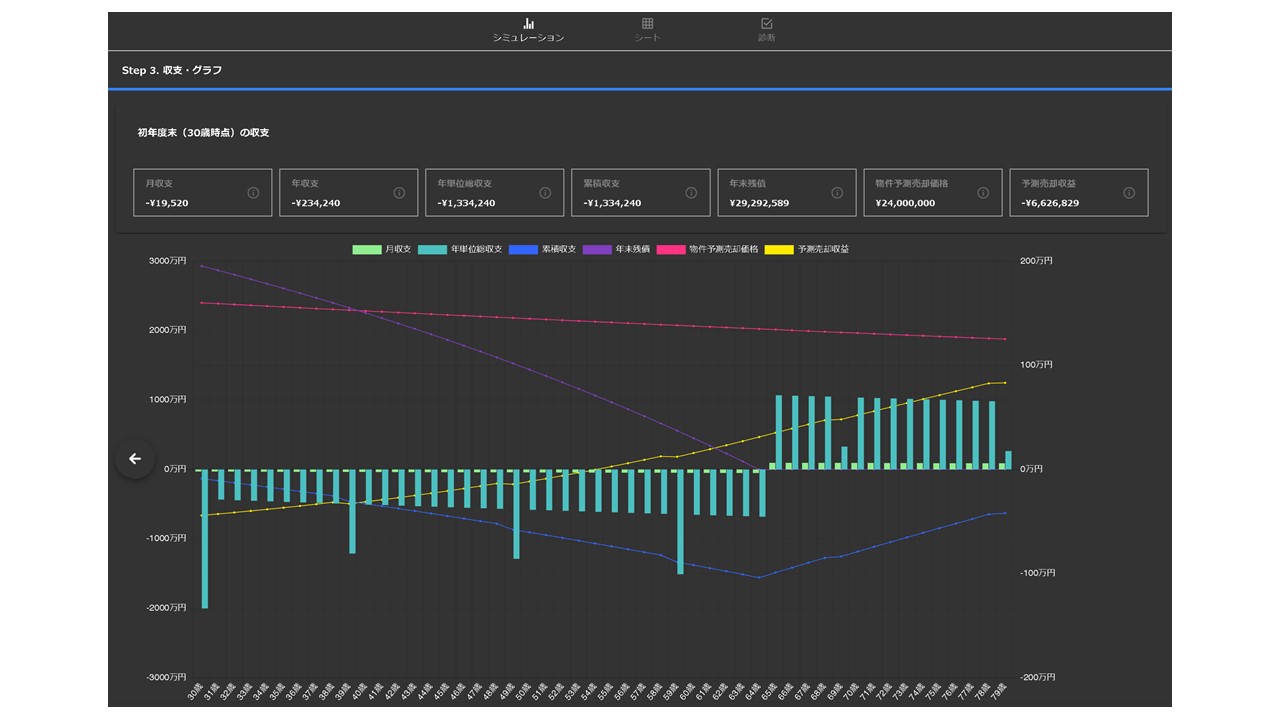

実際に東京1Rの開発した1Rシミュレーションのグラフで見てみましょう。

これは新築3000万のワンルームを35年ローンで購入した場合の向こう50年に渡るシミュレーションです。

紫線がローン残債です。

赤線が予想売却価格です。

青線はかかった経費や毎月の収支などを全て累計した数値です。

黄色線が予想売却益です。

実際に売却益が出るようになるのは54歳時点(30歳スタート)です。

売却価格(赤線)はローン残債(紫線)を大きく上回ってますが、毎月のマイナスキャッシュフロー(青線)が足を大きく引っ張って、売却益を狙うのに長い期間が必要になっているのがわかりますね。

しかし、逆を言えば、家賃下落のしにくい立地で長期に渡って保有することが出来れば、長期間でいずれは売却益を狙うことも可能だと言えます。

また、いかに早い段階で売却益(含み益)を確定できるような物件を購入するかが肝となります。

※ワンルームマンション投資の損益分岐点は「含み資産」にあり!

購入した後すぐの値下がりを認識する

基本的に投資用のワンルームマンションは物件購入後、直ぐに売却をすると損します。

買った価格で直ぐに売れるだろう、そんな安易な予測は禁物です。

この感覚を持たないと出口戦略に支障をきたします。

その理由を今からお話しします。

新築の場合は新築プレミアム価格が上乗せされているから

新築のワンルームに関しては、どこのサイトを見てもほぼ同じことががいてあるので、今更・・・って感じですが、新築ワンルームは購入後の価格値下がりが非常に大きいです。

基本的に新築なので物件価格は高いです。

つまり利回りが低いので、毎月の収支は(オリックスの45年ローンなどを除いて)35年ローンで考えた場合にほぼ確実にマイナス収支になります。

よって、新築物件を購入後すぐに売りに出した場合には20%~30%程度の価格下落を覚悟しなければなりません。

(東京1Rの1Rシミュレーションではデフォルトでその値が設定されております。)

設備やメンテナンス費用などは新築なので当分かかりません。

中古物件であっても三為物件であれば利益は乗っている

新築ほどではありませんが、中古物件でも当然売主業者から物件を購入すれば利益は乗っています。

※投資用の中古ワンルームを購入して直ぐ売却!ぶっちゃけいくら損する?

いわゆる三為ってやつです。

三為は以下の記事でまとめておりますのでご覧ください。

基本的に売主業者は金融機関の融資限度額で物件を販売します。

例えば、中古物件1部屋があって、オリックス銀行で2500万の融資評価が出たとしましょう。

すると、売主業者はもちろん2500万を定価として物件を売り出します。

購入者としては諸費用を別途60万程度と見積もれば、2560万で物件を買うことになります。

投資用のワンルームマンション購入に際しての諸費用は以下の記事でまとめてます。

※ワンルームマンション投資で頭金以外にかかる「諸費用」とその内訳

業者にとって中古物件は新築よりも利益率が低いですから、値引きもしずらい傾向にあります。

中古物件を1件販売することによる売主不動産業者の利益は約150万程度です。

※【極秘】ワンルームマンション投資業者の利益は?物件の仕入れ値を大公開!

お客様としては、業者から物件を購入する以上、利益が上乗せされているのは正直仕方ないです。

しかし、相場からあまりにもかけ離れた金額でないかどうかは必ずチェックして下さい。

とにかく価格・家賃の下がりにくい物件を持つ

ワンルームマンション投資でその他の物件と差をつけるとすればここしかありません。

毎月のローン残債は徐々に減っていくのに対して、価格と家賃を維持することが出来れば、その分毎月毎月「含み資産」が増加していくことになります。

その含み資産をどれだけ早い段階で出せるかがワンルームマンション投資の明暗を分けます。

東京以外の物件は競争力が弱いのでお勧めできません。

※大阪・福岡のワンルームマンション投資が失敗する絶対的7つの理由

※【まとめ】ワンルームマンション投資に関するよくある質問と回答

東京都内の中古ワンルームは依然として品薄状態が続いています。

もちろん売買の対象としてだけでなく、賃貸の入居率も非常に高い水準を維持しており、投資として安定しているので非常に人気なのです。

都内のワンルームの需要と供給に関しては以下の記事でまとめております。

※ワンルームマンション供給戸数と単身人口の需給バランスを徹底解説

利回りが高くない分、価格と家賃の安定性が一番の魅力です。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

まとめ

ワンルームマンション投資は中長期で保有し続けて利益を上げていく投資です。

単に持ち続けるというだけでなく、そもそも購入時に売却の出口戦略を踏まえた上で物件を購入しなければなりません。

その為にもとにかく家賃の下がりにくい物件=価格の下がりにくい物件を保有することが絶対条件となります。

.png)

-1024x576.jpg)