ワンルームマンション投資において、最大のリスクは空室です。

入居者がいなければ家賃も入ってきません。

家賃収入が入ってこないと、毎月のローン支払いを全て自己資金で賄わなければならなくなります。

もちろん物件購入時に組むローン額にもよりますが、都心部のワンルームであれば2000万~3000万程度の価格になりますので、それをフルローンで組むと毎月7万~10万程度の支払となります。

つまり、物件の空室状態が続くと、毎月7万円~10万程度のオーナーさんの持ち出しが出てしまう訳です。

ワンルームマンションを複数件ローンを組んで所有し、且つ、それが全部屋一気に空室になったりすると仮定すると、非常に怖いですよね。

毎月数十万の持ち出しですから。

ワンルームマンション投資だけでなく、不動産投資全般における破綻理由も併せて記載させていただきます。

目次

ワンルームマンション投資で破綻してしまう理由

ワンルームマンション投資で失敗し、破綻してしまう理由を具体的に見ていきましょう。

キャッシュフロー(CF)の見通しが甘い

これは特に一棟マンションやアパートに多いです。

区分ワンルームに比べて大きなCFが魅力的ですが、そのCFの大きさとリスクは比例します。

基本的に大きなCFが出る物件は地方物件に多いです。

高利回りの裏には高いリスクが存在するのです。

業者から提案を受ける際のCF表は「満室」想定の場合がほとんどです。

つまり、全部屋に入居者がいる前提でのシミュレーションなのです。

地方物件は空室リスクも高く、家賃の値下がり率も都心のそれに比べると非常に大きいです。

家賃が下がったり、空室が多くなったりすることで、毎月の返済を賄いきれず破綻してしまうというパターンです。

家賃保証契約(サブリース)の賃料減額

これも地方の一棟物件に多い傾向にあります、

不動産投資初心者にとって「家賃保証契約(サブサース契約)」は非常に安心なシステムに思えます。

しかし、その安心の裏には大きなデメリットやトラブルが潜んでいます。

向こう数年は当初の予定通りの保障賃料が振り込まれていましたが、ある日突然、サブリース会社より保障賃料の減額を請求されて、毎月の手取り収入が激減してしまうのです。

保障賃料で収支シミュレーションしていたため、賃料減額により毎月ローン返済を上回る大きな持ち出しが出てしまい、それに耐えきれず破綻してしまうというパターンです。

物件価格が高すぎる

地方の一等物件やに非常に高額な融資を出すこで有名だったスルガ銀行では、シェアハウスなども問題もあり、不動産投資への融資をいったんストップしいているようです。

スルガの融資がストップしたことで地方一棟件が売れなくなり、2020年現在でういと、地方一棟物件の利回は下

落傾向にあります。

物件を売ろうにも、ローン残債を大きく下回る価格でしか売れません。

物件を高掴みてしまうと、当初より大きく含み損状態を抱えた状態でのスタートとなるため取り返しがつきません。

新築ワンルームを複数件購入

新築ワンルームは物件価格が高く、家賃設定も高額です。

都心の駅近であれば入居率は見込めますが、新築当時の家賃設定を生涯にわたって維持し続けることは難しいです。

高額な家賃設定は「新築プレミアム家賃」であり、新築時の入居者が一度退去するとそれは市場の一般の中古物件となります。

これは家賃設定だけでなく、価格も同様です。

新築ワンルームは売主業者の提携ローンが使えるので融資も受けやすく、また金融機関も物件の評価以上に高額の融資をしてくれる傾向にあります。

実際、ワンルームの融資金融機関から見ると、新築時は2500万まで融資したが、それが1年後の中古になると2200万までしか融資しなくなってしまう、といったように中古になった瞬間に大きく評価が下がるのが「新築ワンルーム」なのです。

賃料も新築プレミアムで高額なため、その賃料自体が下がれば金融機関の融資評価も大きく下がります。

よって、基本的に新築は購入した瞬間に大きく含み損をもった状態でのスタートになります。

1件程度であればある程度給与の中からお支払いも可能でしょうが、それが複数件となると将来的な負担額はその分倍増します。

自己資金不足

不動産投資は融資条件によっては、自己資金ほぼ0円でフルローンが可能なものも存在します。

そうなると預貯金や資産が無くてもできてしまいす。

購入当初は入居も安定的につき、自己資金を使わなくても上手く回りますが、古く成ればそういうわけにはいきません。

地方の物件ならば、空室や家賃下落のリスクはより大きくなります。

そうなった場合に多少の自己資金が手元にないと支払いが困難になってしまいます。

そうならないためにも、手元資金が0円の状態では絶対に不動産投資してはいけません。

突発的な出費や経費を計算していない

マンション投資は向こう数十年にわたる長期投資です。

お部屋の中の設備や入退去時にリフォーム費用が掛かることも当然想定しておかなければなりません。

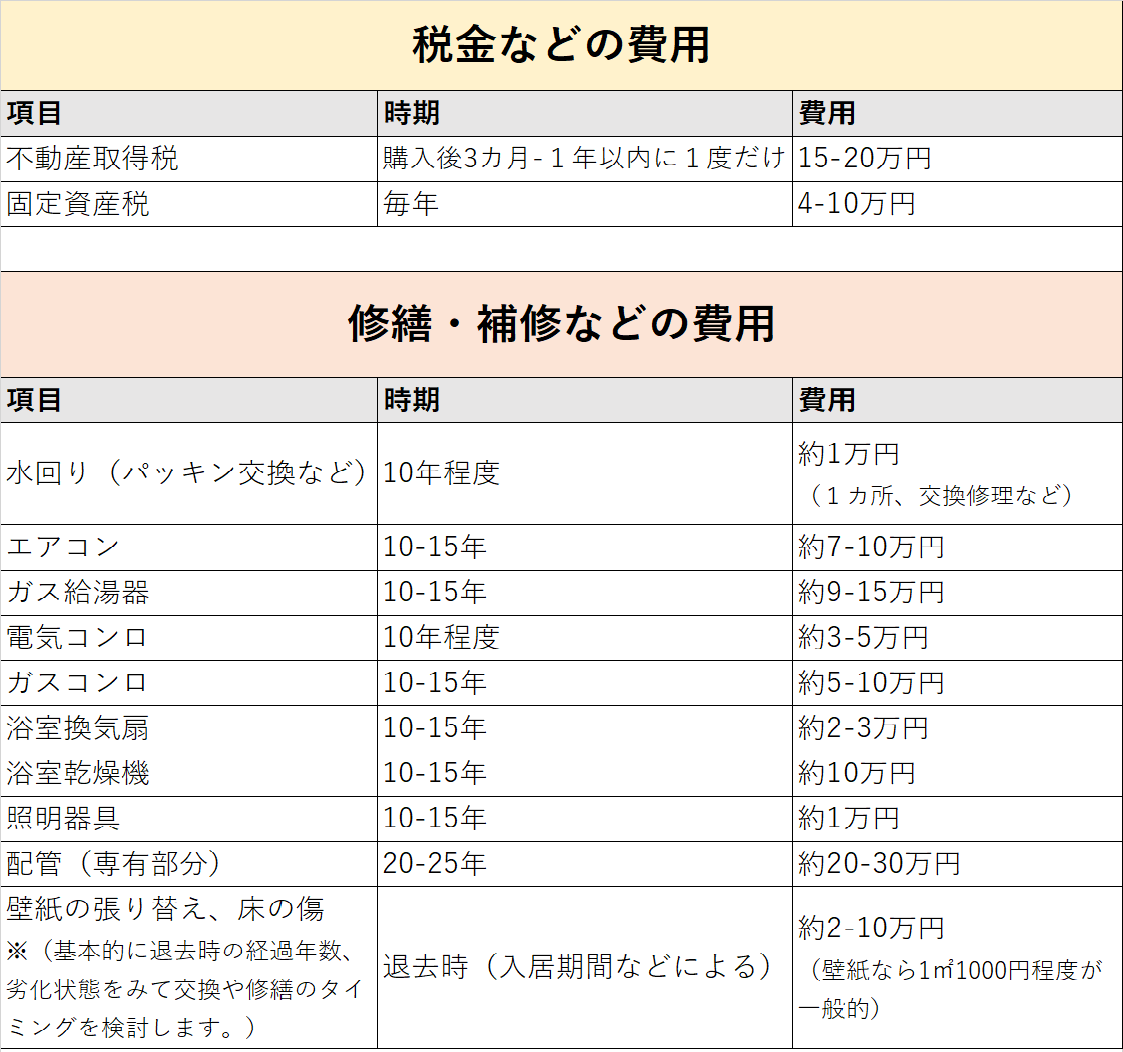

下記はワンルーム投資に掛かる経費や周期年数をまとめたものです。

現実的にはあり得ませんが、すべての支払いが同時にやってくると100万程度の出費となります。

区分(1部屋)だとこの程度の出費ですみますが、1棟のマンションやアパートとなればその金額は莫大なものになります。

借り入れ金利が高すぎる

例えば、昔のスルガ銀行の借り入れ金利は4パーセント程度でした。

不動産投資をする場合、ほとんどの方がローンを使って物件を購入します。

金利の違いで毎月の支払いにどのくらい差が出るのか比較してみました。

借入金額が大きく成れば、その分返済額も大きく変わってきます。

借入利率が高いということは、それに比例して購入物件の利回りも高くなければ投資として安定しません。

よってこのような金利で購入する物件は高利回り限定となりますが、高利回りは言い換えれば高リスクな物件です。

高利回りを維持できないと、高金利の支払いのみが残ってしまい。経営が立ち行かなくなってしまうのです。

デッドクロスによる黒字倒産

不動産投資において、税金の支払いは一生付きまとう問題です。

購入当初は減価償却や借入金の利息を経費として計上できるので、家賃収入を相殺することで節税することができます。

しかし、年数が経過し減価償却が無くなったり、経費計上できる金額が少なくなれば家賃収入に丸々税金がかかるようになります。

毎月のキャッシュフローがプラスだったとしても、確定申告での経費上の黒字が大きくなりすぎて納税額が支払えない状況に陥ってしまう方もいらっしゃいます。

これがデッドクロスの恐怖です。

築古の一棟マンションやアパートを購入するとデッドクロスの可能性が高まります。

ローンが支払えなくなったら

金融機関とのローンの契約を「金銭消費貸借契約」と言います。

融資を受けて物件を購入したことがある方ならば、既にこの契約書にサインをしているはずです。

で、この契約は「期限の利益」によって成立しています。

「期限の利益」とは約束した期限が来るまでは借金の返済はしなくてもいいよ、という債務者の権利であります。

一定期限の中で分割返済できるという権利でもあり、金融機関はこの権利を債務者に与える代わりに金利を取ることができるという考え方です。

債務者がローンの支払が出来ないとなると、この「期限の利益」は喪失となる訳ですね。

これを「期限の利益の喪失」と言います。

そうなると、金融機関は債務者にローンがいくら残っていようが、貸したお金を一括で返済してください、と言えるようになります。

借りる金融機関にもよりますが、多くの金融機関は3か月~6か月程度で期限の利益の喪失となることが多いようです。

そうなると、金融機関より「期限の利益の喪失通知」が届きます。

当然お金を借りた方としては、一括返済を迫られても返済できるはずもありません。

毎月の支払が出来ないほど困窮している状況なのですから。

そうなると、多くの場合、保証会社から金融機関に対して債務の返済(借金の肩代わり)が行われることになります。

これを代位弁済と言います。

お金を借りた方としては、「ラッキー、保証会社が俺の借金肩代わりして払ってくれたから、もう借金払わなくていいじゃん!」とはなりません。

保証会社が債務者の借金を肩代わりしているわけですから、今度は保証会社から肩代わりした分の借金の返済を迫られることとなります。

債権者が金融機関から保証会社に変わっただけです。

債権者が変わろうが、払えないものは払えないですよね。

払えないからこそこういった状況になっているわけですから。

で、その状況をそのまま放っておくといずれ「競売」となります。

「競売」とは

債務者が住宅ローンの返済をしない、出来ない時、債権者が裁判所に申し立てをすることによって、担保物件の差し押さえをして、裁判所の権限によって強制的に売却をし、その売却代金から支払いを受け、債権の回収をする手続きです。

一般的に、この「競売」は市場価格よりも安く売却されてしまう傾向にありますから、当然売却代金で賄えない残りの借金分も大きくなる傾向にあります。

ではできるだけ市場価格に近い金額で売却する方法はないのでしょうか?それこそが「任意売却」なのです。

「任意売却」とは

競売により、安い金額で買いたたかれてしまうのを避けるための救済措置のような取引です。

任意売却の専門業者が債権者と債務者の仲介をして、売却を進める形になります。

原則、ローンの残債を全額完済しないと、抵当権の抹消はできません。

つまり、ローン支払いに行き詰まる人のほとんどが「ローン残債>売却価格」という債務超過の状態なわけです。

物件を売ってローンを返したいけど、売却代金が低くて全額完済できない、債権者としては全額完済してほしいけど、それは無理そう・・・だとすれば、出来るだけ高い金額で売却して、1円でも多く債権(ローン)を回収し、被害を最小限にとどめたいですよね。

当然抵当権者(金融機関や保証会社)との交渉になり、抵当権者の認めてくれる範囲内の売却価格で抵当権を抹消してもらうことができるようになります。

当然競売よりは高い金額で売却できる傾向にあるので、売却代金で賄えない残りの借金分も小さくなる傾向にあります。

残った借金はどうなる?

「競売」でも「任意売却」でも、物件を売却しても残ってしまう借金はどうなるのでしょうか?

のこった借金に関しては基本的に債務整理の流れが一般的であります。

債務整理というと借金が無くなる?

的なイメージをお持ちの方も多いですが、債務整理にもいくつか種類はあります。

債務整理の4つの方法

任意整理

任意整理とは、弁護士や司法書士が代理人となって債権者と交渉し、債権者と債務者の折り合いの付く借金額に減額し、返済方法を決定していく手続きとなります。

任意整理は、ローン返済中の持ち家や車などを手元に残した中で借金の返済をしていけるメリットがあります。

個人再生

個人再生とは、自己破産と任意整理の中間のような制度であります。自己破産と同様に裁判所に申し立てをしますが、自己破産のようにすべての債務を免責するという訳ではありません。

債務を大幅に免責(5分の1程度)にしてもらって、任意整理のように、長期の分割払いにしてもらう、という制度です。

減額幅は、任意整理よりは大きくなる傾向にあります。

官報と呼ばれる政府の広告紙に名前が記載されます。

任意整理同様に自宅を手元に残しておくこともできます。

自己破産

自己破産とは、裁判所に「破産申立書」を提出して「免責許可」をもらって、全ての借金をリセット(ゼロに)するという手続きです。

破産ができるのは、「支払い不能」となった場合です。支払い不能というのは、債務者の負債の額、収入、資産等の状況から総合的に判断されますので、一概に全員が申し立てをすれば認められる、というものではありません。

官報と呼ばれる政府の広告紙に名前が記載されます。

価値のある財産は全て処分しなければなりません。

サービサーを活用した債務整理

残った債権は無担保債権となりますが一定期間経過後、サービサーという債権回収会社に安値で売却される場合もあります。

そうなると、今度はそのサービサーとの借金の残金の交渉となります。

サービサーとしては安値で債権を買い取っているわけですから、最低でもそれ以上の金額で回収できなければ事業が成り立ちません。

例えば借金の残りが300万円だったとしましょう。

その債権がサービサーに20万円で売却されたとします。

そうなると、サービサーとしては300万回収できる権利を持っていますが、最低でも20万以上回収ができれば一応黒字となる訳ですね。

サービサーも当初から満額の300万円を回収できるとは思っていません。

一般的に、最終的なサービサーとの和解金額は債権額の10%から15%程度(上の例でいうなら30万~45万程度)で落ち着くことが多いようです。

ただし、このサービサーを使った債務整理方法に関しては、民間の金融機関がサービサーにいつ債権を売却するのか?またサービサーから買い取る債権の価格がいくらなのか?など不明確な点が非常に多いので、意図的にサービサーを狙った債務整理はあまり合理的ではありません。

ワンルームマンション投資の実際の破綻事例

単純にお金の管理ができていない

これはお客様で実際にあった事例です。私がまだ入社したてで(10年前)、新人の頃のお客様でした。そのお客様は愛知県在住の30代、会社員の方でした。

そのお客様はもともとあまり自己資金が無く、貯蓄も苦手なタイプでしたので、東京のワンルームマンション1部屋を購入し、毎月強制的に貯蓄する感覚で投資を初められました。

強制的にといっても毎月数千円程度の持ち出しだったのでそこまでおおきな負担ではなかったはずなのですが、数年後、その支払いが滞るようになってしまいました。

お客様に連絡して、状況を確認すると、仕事は続けているが毎月キャッシングで生活するような状態とのことでした。

空室状況を急いで確認しましたが、購入してから一度も入居が途切れたことはありませんでした。

話を聞くと、どうやら占い?にはまっており、全ての物事を風水で決めるような状態でありました。

お金もそのほとんどを風水で使用していたようです。

残念ながら結局は債務整理となりました。

仕事を辞めて収入がない

こちらも実際に会ったお客様事例です。

この方は20代の医療関係の方で、非常に給料も高く、投資好きな方でした。

お会いした時には、株やFXといった投資から、ブックメーカー、MLMなど、ありとあらゆる副業、サイドビジネス、投資を経験している方でした。

所有物件は中古ワンルーム3件で、大阪に2つ、東京に1つといった状況でした。

この方は全てサブリース契約だったのですが3件で2万円程度の持ち出しでした。

そんな中で、この方の知人に自称投資家?がいたらしく、その方に全財産を預けて毎月配当を貰うというような投資を行っていたようです。

信じられないかもしれませんが、何で運用しているのか?どんなビジネスモデルなのか?をしっかりと把握せずに、最初の数カ月は決まった配当が入ってきていたので、安心してしまい、全財産を預けるに至ったそうです。

最終的には毎月の配当も支払われなくなり、預けた元金はその自称投資家?に持ち逃げされるような形で終焉を迎えました。

この方も破綻事例1の方と同じように、仕事を辞めて無職状態にあり、毎月の配当金を頼りに生活していたようです。

最初の月の配当金が非常に多かったので、数百万円をキャッシングし、その自称投資家に渡していたようです。

この事例は典型的なポンジスキームかと思われます。

ポンジスキームとは?

詐欺の一種で、日本語で言うところの「自転車操業」に近いものである。「出資してもらった資金を運用し、その利益を出資者に(配当金などとして)還元する」などと謳っておきながら、謳っていることとは異なって実際には資金運用を行わず、後から参加させる別の出資者から新たに集めたお金を(やはり運用せず)以前からの出資者に“配当金”などと偽って渡すことで、あたかも資金運用が行われ利益が生まれてそれが配当されているかのように装うもののこと。

ワンルームマンション投資の破綻事例の共通点

両者とも

- 極度の依存

- 仕事を辞めて無職の状態である。

- キャッシングに頼った生活。

両者ともに形は違えど、「風水」と「自称投資家」に依存した生活となっていますね。

それによって、仕事を辞め、キャッシングするという負のサイクルが出来上がっているのが分かります。

結論から言ってしまうと、お二人はマンション投資を始めたことにより生活破綻してしまったわけではありません。

なので、マンション投資によって生活が破綻してしまったのか??と聞かれれば、そうではありません。

私の周りで、ワンルームマンション投資が原因で生活が破綻してしまった、という事例は正直聞いたことがありません(もちろんマンションの立地は都心部限定ですが)。

そういった方々の破綻理由を探っていくと、マンション投資以外の理由がほとんどです。

なぜならマンション投資で失敗する一番の理由は空室だからです。

入居者が付かずに、毎月銀行へのローン返済を自腹で行うような状態が続くと生活破綻する方も多くなるでしょう。

逆を言うと入居者さえしっかり付いていれば、そうそう破綻するようなことにはなり得ないということです。

入居者の付かない理由はたった2つ

立地条件や賃料設定が適正であれば、必ず入居者はつきます。

入居者が付かないのには必ず理由があります。

入居が付かない理由は大きく分けて2つです。

- 賃貸需要が無い。

- 賃料が高すぎる。

大きく分けるとこのどちらかに属することになるでしょう。

なので、しっかりと賃貸需要のある場所で、適正な賃料(相場賃料)で貸し出すことが大切なのです。

新築のワンルームマンションなどですと、当初の設定賃料が高く、その後に下落に転じる可能性がありますから要注意です。

マンション投資で破綻しないための対策

事前のシミュレーションをしっかりする

当たり前のことですが、これが最も大切です。

マンション投資で失敗するほとんどの方の原因が「勉強不足」です。

- 家賃下落

- 価格下落

- 空室率

- 経費や出費

については不動産投資の最も大切なポイントとなりますので、しっかりと相場を調べて、現状の価格や家賃が適正なのか?

また今後どの程度下落の可能性があるのか?

どの程度お金が出ていくのか?

節税効果はいつまで続くのか?

をしっかりとシミュレートしましょう。

始める前にある程度自己資金をためる

区分のワンルーム投資であれば、最低でも頭金・諸費用を支払った後で、100万程度残るくらいの貯蓄は必須です。

預貯金0円の状態で不動産投資するのは自殺行為に等しいので、貯金もちゃんとしましょう。

借り換えをする

高金利で融資を組んだのであれば、低金利で融資を組みなおすことができないか検討しましょう。

低金利に借り換えることで、毎月のキャッシュフローが改善され大幅にキャッシュフローがプラスになることもあります。

借り換え持ち込みは提携業者かINVASE社から

高金利で物件をすでに買ってしまった場合は、低金利に借り換えを検討しましょう。

通常、投資物件を借り換えする場合は不動産業者の提携ローンを使って借り換えするため、不動産業者から借り換えの持ち込みをしなければなりません。

不動産業者にとって借り換えは何のメリットもありません。

手間だけかかってお金が入ってこない・・・

そんな案件です。

なので、一般的には

- 借り換え手伝ってあげるから新規の物件も購入してね

というパターンがほとんどです。

また、借り換えをにおわせて先に新規物件を購入させて、借り換えをせずに逃げるという「借り換え詐欺」も横行しておりますので注意しなければなりません。

※マンション投資ローンの借り換え詐欺に要注意!詐欺業者の手口を暴露

借り換え詐欺の相談。

ワンルーム2件保有で、仲介業者から1件売却すれば残り1件は借り換えできる!と言われ、売却損だして売却(足りない分はフリーローンまで組ます)。結果借り換えできず。

そちらの仲介業者の企業理念がこちら

「我々は目先の利益を追及しない!」だって。— 東京1R (@fudousan_toshi) February 3, 2022

それらのリスクを考えると、借り換え専門業者のINVASE社からの借り換え持ち込みが現状最も効率的と考えられます。

こちらの会社様は投資物件専門の借り換え業者様になります。

独自の提携ローンなどを開拓しており、想像以上の借り換えメリットを享受できるかもしれません。

無料で借り換え診断ができますので、是非下記リンクよりお試しください。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能を搭載しております。

まとめ

ワンルームマンション投資に関しては、賛否両論色々とあるかとは思いますが、そもそもの規模が小さいので、デフォルト(破綻)してしまう可能性も小さいと言えるでしょう。

一棟とは異なり、数億円を一気に借り入れるわけでもありませんので、毎月の支払額も知れています(もちろん所有権数にもよりますが)。

ワンルームマンション投資の営業をしていると、ローンが怖い、失敗したら、など必要以上にローンに対して臆病になってしまう方が多いですが、私の知る限りでは、ワンルームマンション投資そのものが原因で経営破綻してしまった方をほとんど知りません。

根本的なことですが、マンション投資のデフォルト率が高いのであれば、当の昔にワンルームへ融資する金融機関は無くなっているでしょう。

もちろん絶対に失敗しない!という裏付けや保証のある投資など存在しません。

ただし、マンション投資は立地を精査し、しっかりと投資計画をたてれば、失敗しずらい仕組みであることは間違いありません。

業者の話を鵜呑みにせず、しっかりと自分自身で相場、立地を調べるよう注意してください。![]()

-1024x576.jpg)