-1024x576.png)

マンション投資や不動産投資をする場合にほとんどの方がローンを組んで投資を始めます。

その際に使用するローンが不動産投資ローンです。

自宅として物件を購入する場合は一般的な住宅ローンを使います。

不動産投資ローンと住宅ローンの違い、どっちを先に組んだ方が良いのか?、併用することはできるのか?またその時の注意点など詳しく解説していこうと思います。

※動画ではさらに詳しく解説しております。

目次

不動産投資で住宅ローンは使えないので要注意

結論から言うと、不動産投資をする場合に一般的な居住用の住宅ローンは使えません。

住宅ローンで不動産投資はダメ

不動産投資をする場合は不動産投資ローンを使います。

自宅を購入する場合は居住用の住宅ローンを使います。

不動産投資ローンはあくまで投資用物件(賃貸経営)としてアパートやマンション、戸建てなどを事業として購入する為の融資です。

なので投資用物件を購入する際に居住用の住宅ローンを使うことはできません。

しかしながら、昨今フラット35の不正利用の報告が相次いで社会問題となっています。

フラット35は長期固定金利の住宅ローンであり、そのフラット35を使って投資物件を購入するという悪質な事例です。

居住用の住宅ローンを使った投資物件購入は融資詐欺になりますので絶対に行わないよう注意しましょう。

住宅ローンで不動産投資したらなぜバレる?

金融機関から定期的に送られてくる返済予定表や年末の住宅ローン控除をうける際に利用する年末残高証明書などの郵送物が自宅に届かないことで、金融機関から居住確認され発覚するケースが最も一般的です。また、金融機関の担当者が営業などで自宅に訪問してくる可能性も0ではありませんし、不動産会社に調査が入れば、そこから芋ずる式に全ての融資実行履歴が調査される可能性も十分にあります。

住宅ローンで不動産投資したことがバレたらどうなる?

住宅ローンの不正利用とみなされて金融機関より一括返済などの罰則があります。

実際にフラット35のHPにも以下のように記載してありますので転載させていただきます。

【フラット35】(住宅ローン)は、お客さまの住まいの夢をかなえるために、利用目的を自ら居住する住宅の取得に限定し、長期にわたり固定金利でご融資しております。

昨今住宅ローン市場が低金利の状況下にあることに着目して、本来の趣旨と異なる目的で【フラット35】をはじめとする住宅ローンを不適正に利用するケースが発生しています。ご注意

【このような利用は認められません】

- 自らは居住するつもりがなく、投資目的で住宅を取得すること

- 融資住宅に自ら居住せずに、事務所又は店舗として利用すること

- 自動車の購入費用など住宅取得費以外の費用を上乗せして申し込むこと

- 消費者ローンなどの返済に充てる費用を上乗せして申し込むこと(おまとめローン)

このような不適正な目的で融資を受けることは、ローン契約違反であり、住宅金融支援機構では融資の残債務について一括返済請求を行うこととなります。 また、たとえお客さまが手続を事業者任せにしていたとしても、虚偽の内容で融資を受けることは犯罪(詐欺罪)であり、お客さま自身が責任を問われることになります。

自宅を貸しに出す場合はどうしたらいい?

例えば転勤などのやむを得ない事情で、自宅を貸に出す場合もあるでしょう。そのような場合には金融機関も相談に乗ってくれるケースが多いです。しかしながら、金融機関に内緒で勝手に貸に出すのは非常に危険な行為なので絶対にやめてください。

金融機関によっては、そのままの金利で賃貸に貸し出すことをOKしてくれる場合もあれば、投資用ローンへの借り換えを勧められるケースもあり、金融機関によって対応は様々です。事前に相談した上で、適切な手続きを取るように心がけましょう。

投資マンションに自分で住むことはできる?

最初に投資用として購入した物件に自分が住むことはできるのか?という質問が多いので回答します。不動産投資ローンが残っている状況では難しいです。なぜならあくまで不動産投資ローンは賃貸収益を得る目的で銀行も融資をしているわけで、自宅として住む目的ではないからです。無許可で住むと金融機関から契約違反とみなされトラブルになる可能性が高いです。もし、投資物件に自分が居住する場合には、事前に金融機関に相談してその許可を得られれば住むことは可能と言えます。

また、ローンを返し終わった状態であれば特に制約はないので、空室中であれば住むことは可能です。しかしながら賃貸物件なので基本的には入居者がいますから、自分が住むとなればその入居者に出て行ってもらわなければなりません。借地借家法により入居者の立場が強く保護される傾向にありますので、自分が住みたいタイミングで丁度空室にでもならないかぎり、入居者に退去してもらうことは難しいです。

住宅ローンで不動産投資する人がいる理由

では、なぜわざわざ投資物件を購入するのに不動産投資ローンを使わずに、フラット35などの住宅ローンを不正利用してまで使おうとするのか?

と疑問に思う方もいるでしょう。

その答えは融資条件にあります。

一般的な住宅ローンの金利は0.5~1.5%程度であり、投資用ローンの金利は1.6~4%程度となっています。

つまり、金利が住宅ローンの方が低いのです。

投資物件を安い金利で購入できればそれだけ毎月の返済も少なくなり、物件オーナーにとっては大きなメリットとなります。

もちろん貸し出す側の銀行(フラット)としては、居住用として融資しているわけですから、許可なく人に投資用として貸し出されると困ってしまいます。

もし、このようなことが銀行(フラット)側にバレると一括返済の対象となります。絶対に融資の不正利用はしないように注意しましょう。

不動産投資ローンと住宅ローンの違い

不動産投資ローンと住宅ローンの違いを細かく見ていきましょう。大きく分けて以下の7つの違いがあります。

- 融資の目的の違い

- 返済原資の違い

- ローンの審査基準の違い

- 融資限度額の違い

- 年齢制限の違い

- ローン金利の違い

- 融資銀行の数

融資の目的の違い

そもそもの融資の目的が異なります。

不動産投資ローンは投資物件用、住宅ローンは自身の居住用に対しての融資です。

返済原資の違い

不動産投資ローンは賃料収入を主な返済原資とし、住宅ローンは個人の給与やボーナスなどの労働収入が返済原資となります。

ローンの審査基準の違い

不動産投資ローン、居住用ローンともに個人の与信を審査対象とすることは共通しています。

しかしながら、不動産投資ローンは、投資対象の物件そのものの収益性や立地などもその審査対象となります。

一般的な審査難易度としては

不動産投資ローン>居住用ローン

となります、不動産投資ローンの方が居住用ローンよりも審査が厳しいと言えるでしょう。

融資限度額の違い

一般的に不動産投資ローンの方が住宅ローンよりも融資限度額が大きいです。

フラット35の利用者調査(2021年度)によると、フラット35を使用して自宅を購入した方の年収倍率が6~7倍程度が平均と言われています。例えば年収500万の人であれば500万×6倍=3000万程度の融資額が多いということです。

不動産投資ローンにおける限度額は購入する物件や保有物件の状況によってもことなりますが、一般的にオリックス銀行やジャックスにおいては年収倍率は8倍とされています。

例えば、オリックスで不動産投資ローンの年収8倍を満額借り入れしたとしても、そこからさらにSBI新生アセットファイナンスのように年収の10~15倍程度の融資を受けられる金融機関から融資を受けてさらに規模を拡大することも可能です。

年齢制限の違い

申込時の年齢

- 住宅ローンは、20~65歳未満としている金融機関が多いです。

- 不動産投資ローンは、25~60歳未満としている金融機関が多いです。

完済年齢

- 住宅ローンは、80歳未満としている金融機関が多いです。

- 不動産投資ローンは、85歳未満としている金融機関が多いです。

20代前半だとあまりに若い為、不動産投資ローンの融資審査で否決となってしまう場合もありますので注意が必要です。

ローン金利の違い

一般的に住宅ローンは不動産投資ローンよりも金利が低く設定されていることが多いです。

不動産投資は物件価格や賃料の下落、空室などのリスクもあるため不動産投資ローンは金利が高く設定されているのです。

おおよその金利としては

- 住宅ローンの金利は0.5%~1.5%

- 不動産投資ローンの金利は1.6~4.0%

融資してくれる銀行の数

不動産投資で特にワンルームマンション投資に融資してくれる銀行の数は非常に限られています。以下のように約20行程度となります。

しかしながら、一般の住宅ローンに関してはほとんどの銀行や地銀、信金、ネット銀行などで幅広く取り扱っています。

不動産投資すると住宅ローンは組めなくなるのか?

不動産投資をしたからと言って、必ず住宅ローンが組めなくなるわけではありません。しかしながら、住宅ローンが組みにくくなる可能性があるので注意が必要です。

特に金融機関の審査においては主に3つの要素「与信枠(総借入額)」と「返済比率」と「確定申告の内容」が重要となってきます。

与信枠(総額借入)について

先ほども記載しましたが、銀行からいくらでも融資が引けるわけではありません。ほとんどの銀行で年収に対しての貸付限度額(融資限度額)が存在します。

例えば年収500万の人が都心の新築ワンルームマンション3500万をフルローンで購入した場合、その後に自宅を購入しようとしても既に投資用マンションで

- 500万/年収×7倍=3500万

の不動産投資ローンを組んでいるので、新規に住宅ローンを組む与信枠が無いのです。

しかしながら、一部の金融機関(例えば三井住友信託銀行の全国保証型)ではワンルームマンションのローン残債などを無視して住宅ローンを組ませてくれる金融機関も存在します。

返済比率について

住宅ローンを組むうえで重要な考え方の1つにこの返済比率があります。

返済比率とは年収に対して占める年間のローン返済額の割合を示す数値のことです。

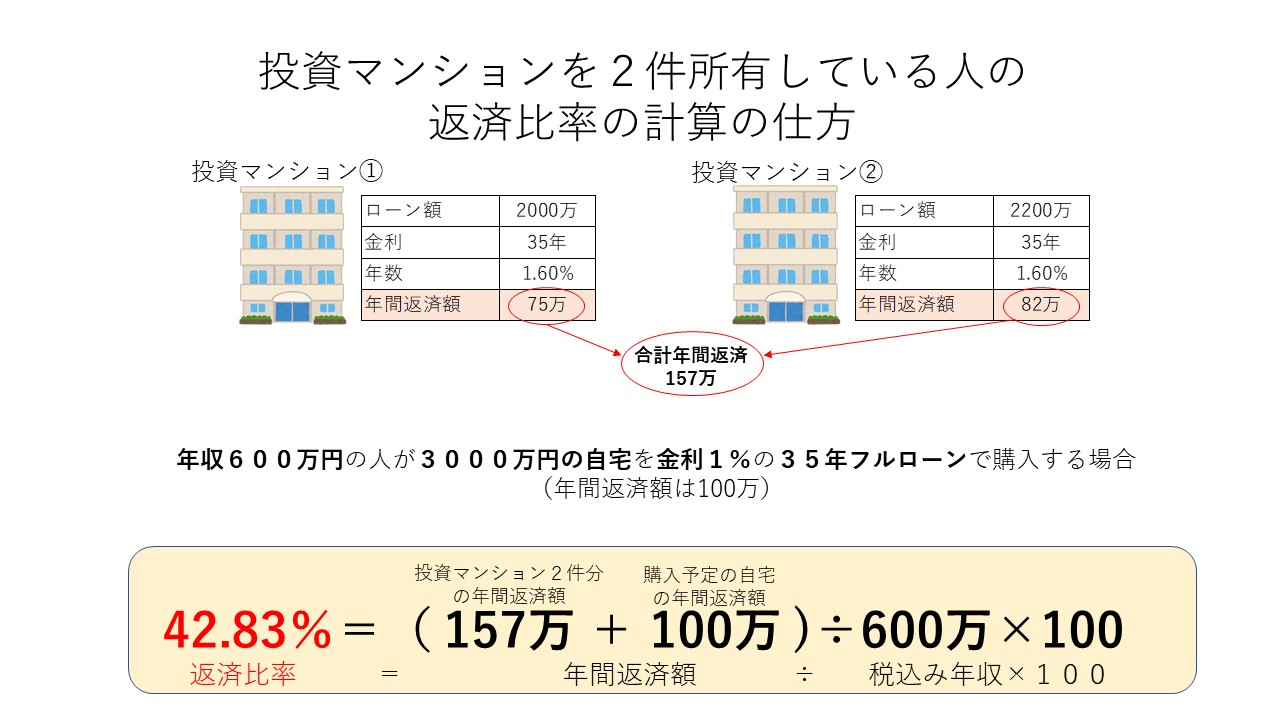

返済比率の考え方をわかりやすく図にしたのでご覧ください。例えば年収600万円の人が、投資マンションを2件保有し、その物件の年間返済額が2件あわせて157万/年だった場合、新たに年間返済100万円のマイホームを購入しようとした時の返済比率の計算事例です。

年間の返済額は157万/年(投資マンション2件)+100万/年(マイホーム)で257万/年となります。これを税込み年収」で割ると、257万÷600万=0.4283%となり返済比率は42.83%という計算になります。

一般的な返済比率は35%以内の金融機関が多いです。

もちろん年収や資産状況が良ければ40%以内と多めに見てくれる銀行もあります。

上記の事例の場合は返済比率が35%を大きくオーバーしているので、今の状況だと3000万の住宅ローンを組むことは不可能という結論に至ります。

確定申告の内容

ワンルームマンション投資の購入直後は確定申告で不動産所得が大きく赤字になります。これは減価償却や購入時の諸経費など多くの経費を出すことで、不動産所得を赤字にし、給与所得と損益通算することで投資家は節税の恩恵を受けられるという仕組みです。これは一見メリットにも見えますが、実は下記のデメリットが存在します。

不動産所得の赤字と給与所得を損益通算することで所得が下がることになります。例えば、以下のように給与所得600万の人が不動産所得で赤字-100万を損益通算すると所得600-100=500万に下がります。

一部の銀行においては、この損益通算した後の所得で年収を計算する銀行も存在します。よって、この人の場合は年収600万ではなく年収500万として返済比率や総額借入を計算されてしまうことになり、結果的に住宅ローンが組みにくくなってしまう可能性があるので注意が必要なのです。特に物件を購入した年度は物件購入時の諸経費などを経費計上できるため、不動産所得が大きく赤字になりやすいです。

自宅のローンがあっても不動産投資ローンは組める?併用できるの?

自宅のローンがあっても不動産投資のローンを組むことは可能です。

先ほども述べたように多くの金融機関で「総額借入」と「返済比率」の基準があるので、その基準内の借入であれば不動産投資ローンを組むことはできます。しかしそれらの一定基準を超えるような借り入れの場合にはローン金額そのものを減額されたり、そもそも融資不可となる可能性も高いです。ただしそのような状況であっても滋賀銀行などの一部の金融機関においては物件価格の3割~4割程度の頭金を投入することで比較的融資が受けやすくなる銀行もありますので、必ずしも返済比率や総額借入が基準値をオーバーしているからと言って一切NGという訳ではありません。

不動産投資ローンのせいで自宅が購入できない時の解決策

不動産投資ローンを多額に組んでしまい、自宅のローンが組めない、そんなときの対処法をいくつかご紹介しましょう。

投資物件の売却

これが最も効果的かつ確実な手法です。

売却してしまえば、不動産投資ローンは無くなりますし、毎月の返済もなくなります。

しかしながら、投資用ワンルームマンションなどの場合は購入して間もない状態だと

- ローン残債>売却価格

と赤字になってしまう場合も多く、売るためには多額の現金が必要だったり、そもそもその現金を用意できなければ売ろうに売れないという状況の方が非常に多いのも事実です。

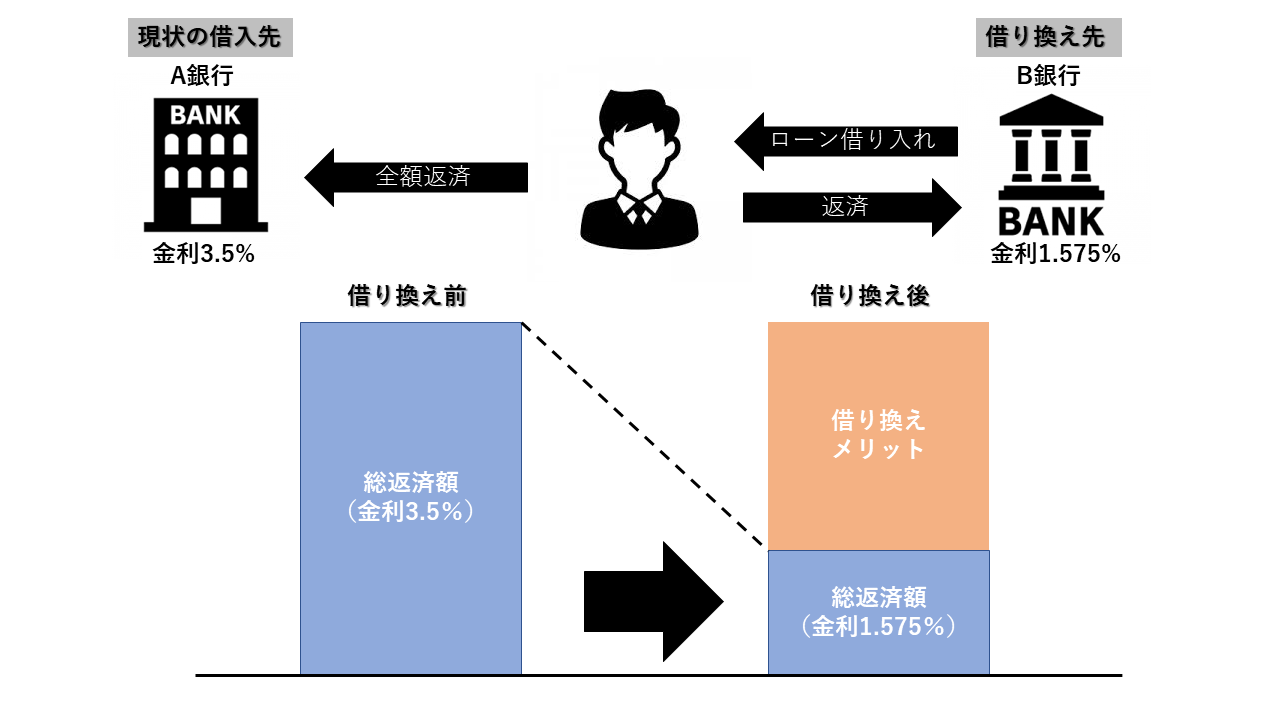

借り換え

金利の高い銀行で不動産投資ローンを組んでいる場合は、その金利を低金利の銀行に借り換えするのも1つの手です。

金利が下がれば毎月の返済額は少なくなるので、その分返済比率に余裕が生まれます。

繰り上げ返済

所有しているワンルームマンションに繰上げ返済をして、毎月のローン返済額を下げ、そして借り入れの残債も減らす方法です。

返済額が少なくなった分、そしてローン残債が減った分返済比率や与信枠に余裕が生まれます。

自宅購入時に頭金として現金投入

満額の住宅ローン(フルローン)は難しくてもある程度頭金を入れることでローン金額を減らせば融資を受けることが可能となる場合があります。

ワンルームマンションは手放したくない、でも自宅は買いたい!そんな人にはこちらがお勧めです。しかしながら、そもそも現金資産が無い方だとこの手法は使えません。

とにかく多くの金融機関にヒアリング

住宅ローンに融資してくれる銀行は無数に存在します。

大手のメガバンクが駄目だったからと言ってあきらめてはいけません。地方銀行や信金、ネット銀行などとにかく数多くの銀行に融資相談を行うことが大切です。

不動産投資ローンと住宅ローンはどっちを先に組めばいい?

どちらを先に組んだ方が良いのか?

と聞かれれば、結論は「人によって異なる」です。

しかしながらネットの情報を見ていると

- 不動産投資ローンの方が審査基準が厳しいから

- 不動産投資の収益はのちの住宅ローンを組む際のプラスに働く

などの理由から、不動産投資ローンを先に組んだ方が良い、という意見が多いでが、これは非常に危険な考え方です。

例えば、年収が500万前後の方が直近(向こう1、2年)で自宅を購入しようと考えているような場合は、年収倍率、返済比率から考えても不動産投資ローンを組んでしまうと、のちの自宅購入に悪い影響(思ったほど住宅ローンが組めない、そもそも住宅ローンが組めない等)がでてくる可能性が非常に高いです。このような年収属性の方は居住用ローンを先に組むことをお勧めします。

自分自身の年収倍率と返済比率を考えて、不動産投資と住宅購入のどちらを先に行うか慎重に判断しましょう。不動産投資ローンを使った場合に自分の年収倍率がいくら削られることになるのか?をあらかじめ計算することが大事です。

先ほども言ったように不動産投資ローンを組んだからといって絶対に住宅ローンが組めなくなるわけではありません。

一定の与信の範囲内で投資すれば両方とも手に入れることも十分に可能です。

自宅購入前に不動産投資をする場合は、将来購入する居住用の住宅ローンの与信枠を残した中で、不動産投資ローンを上手く活用すればよいのです。

投資物件でも確定申告で住宅ローン控除は受けられる?

不動産投資では住宅ローン控除(減税)を受けることはできません。

住宅ローン控除(減税)は、正式名称「住宅借入金等特別控除」と言います。

簡単に言うと、「自分が住む家を住宅ローンで購入orリフォームする為に住宅ローンを組むと、所得税と住民税が安くなる」という制度です。

具体的には年末の住宅ローン残債の1%(2022年からは0.7%)分の税金が控除(約10~13年程度)される仕組みを言います。

しかしながら、投資用物件の場合は居住用の住宅ローンではない為この制度が使えません。よく不動産投資が節税になると言いますが、この住宅ローン控除と不動産投資の節税をごっちゃにする人が多いので注意してください。

不動産投資における節税は以下の通り。

投資物件を所有すると確定申告をする必要があります。

不動産所得は総収入金額(家賃収入)から以下のような経費を差し引くことができます。

- 固定資産税

- 都市計画税

- 不動産取得税

- 減価償却費

- 火災保険料

- 地震保険料

- ローンの支払い金利の一部(建物部分)

- 建物管理費、修繕積立金

- 賃貸管理手数料

- 設備交換やリフォーム代金など

投資用ワンルームマンションなどの場合、購入当初数年間は家賃収入以上に上記経費が多くかかり、不動産所得が一時的に赤字状態になります。

.png)

その不動産所得の赤字と給与所得を損益通算することで、課税所得が下がり、結果的に納める税金(所得税・住民税)が低くなる(節税)仕組みです。

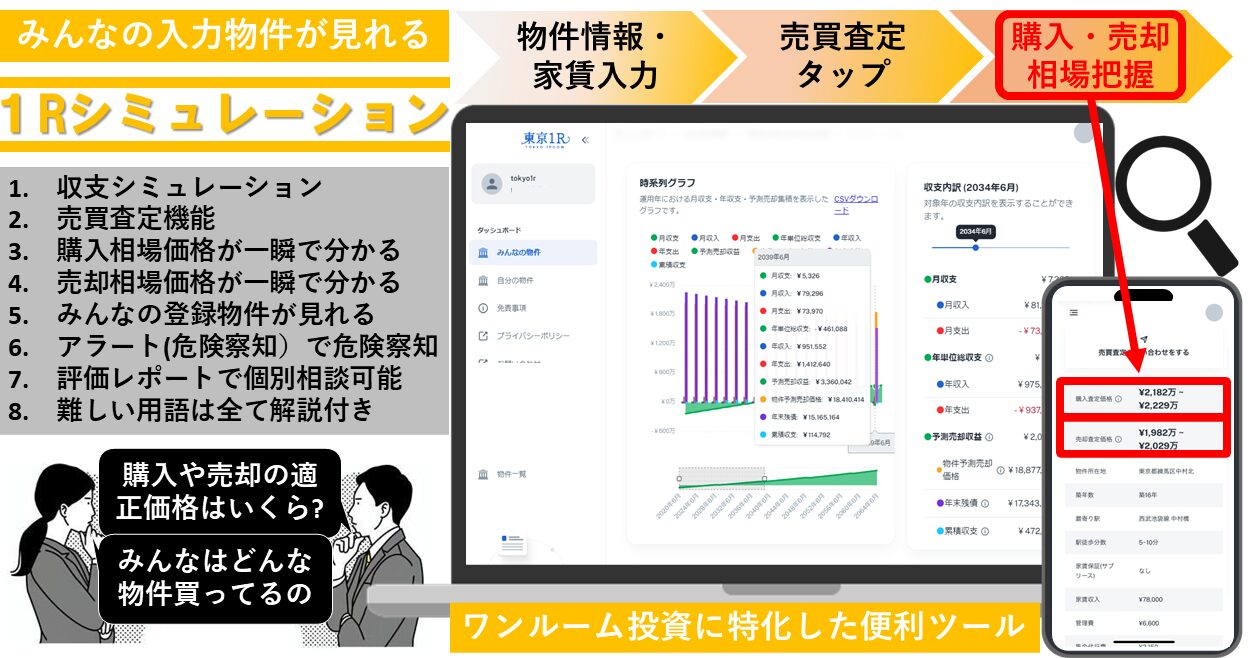

不動産投資で騙されない為には1Rシミュレーション

不動産投資には様々なリスクが存在します。

今回ご紹介したような投資物件を住宅ローンを使って購入させる悪質な業者も未だに無くなりません。

このような悪質な業者や粗悪な物件を掴まされない為にも東京1Rの開発した1Rシミュレーションをご利用ください。

全て無料です。

提案内容を入力するだけで危険な箇所にはアラートが出る仕組みになっております。

まとめ

不動産投資ローンと居住用の住宅ローンの違いをしっかりと理解し、それぞれの特徴を理解した上で不動産投資に取り組むことで、将来的な自宅購入時のリスクを最小限に抑えることができます。

また、既に不動産投資を始めている場合でも自宅を購入する為にできる解決策も上記のように存在しますので是非お試しください。

![ワンルームマンション投資の節税になる仕組み[損益通算]](https://tokyo-1r.com/wp-content/uploads/2025/05/setuzei-sonekituusan.png)

-1024x576.jpg)

-65559559a6604-1024x576.jpg)