ワンルームマンション投資を始める際に一般的に頭金が必要と言われます。

ワンルームマンション投資でも購入形態(売主なのか仲介なのか)、購入対象の物件、購入者の属性によって必要とする頭金は大きく異なってきます。

それぞれのパターン(売主・仲介)も含めて必要となる頭金は実際いくらなのか詳しく見ていきましょう。

※動画でも詳しく解説しております。

目次

マンション投資で必要な頭金は最低10万円

- 業者売主物件の投資用ワンルームなら頭金10万円で購入可能。

- 仲介物件の場合は物件価格の1割~3割程度の頭金が必要。

という結論です。

投資用ワンルームマンションに関して言えば、その物件の購入形態(売主or仲介)によって、必要な頭金も大きく変わってきます。

頭金って何?

不動産を購入するのに使う最初の自己資金のことです。

例えば2000万の物件をローンを使って購入する場合、その内1800万を金融機関から資金調達(ローン)できたとしましょう。

そうなった場合、

2000万(物件価格)-1800万(ローン)=200(頭金)

ということになります。

つまり、今回の物件の場合は頭金が200万ということになります。

頭金以外にかかる諸経費(諸費用)

ワンルームマンション投資において、頭金以外にかかる初期費用(物件価格以外にかかる費用)として諸経費があげられます。

新築か中古かによってかかる諸経費の金額も異なります。

一般的な業者売主物件の場合

- 新築ワンルームの諸経費は100万程度

- 中古ワンルームの諸経費は60万程度

と見積もりしておくと良いでしょう。

以下は新築・中古ワンルームの諸経費の各項目とおおよその内訳です。

諸費用のそれぞれの項目の内容はこちらの記事で詳しく解説しております。

金融機関の事務手数料に関しては銀行によって大きく異なります。

物件のローン価格に関係なく一律10万程度の銀行もあれば、ローン額の2%程度の手数料がかかる銀行も存在します。

仲介物件の場合は諸経費+仲介手数料がかかる

不動産の購入形態は大きく分けて2つあります。

- 業者売主物件

- 仲介物件

です。

業者売主物件の場合は仲介手数料はかかりません。

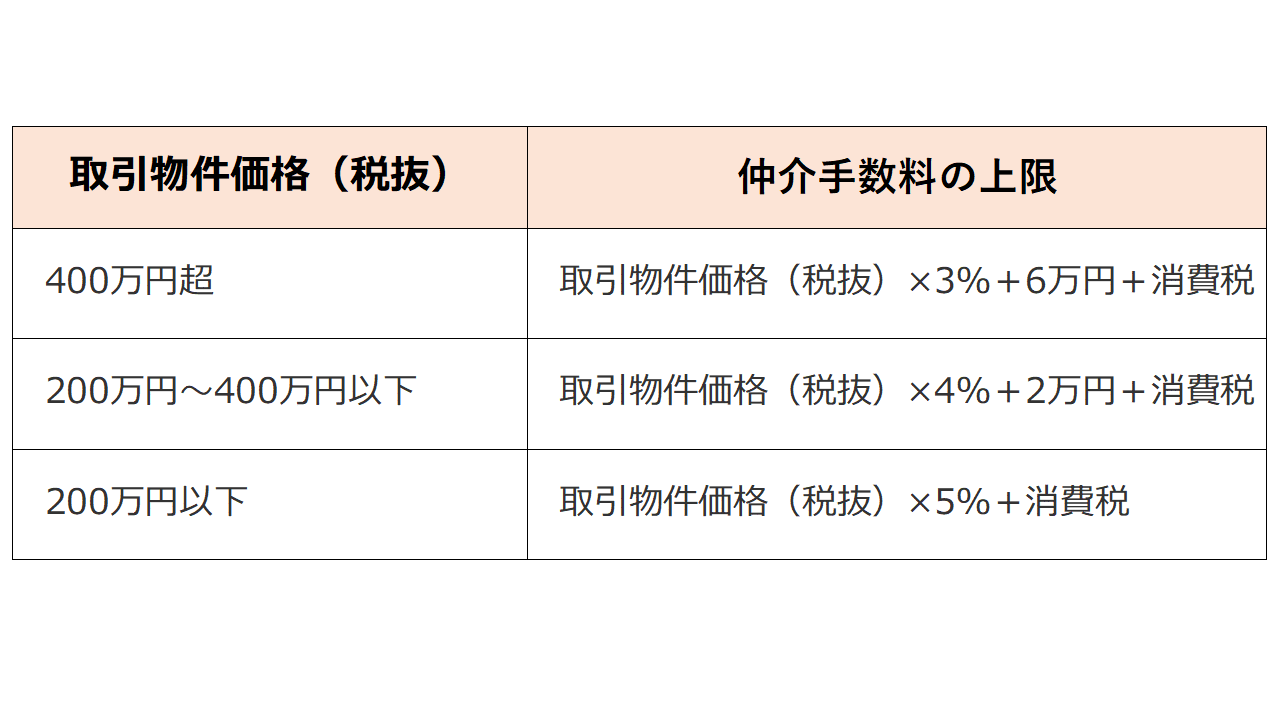

仲介物件の場合には以下の仲介手数料がかかります。

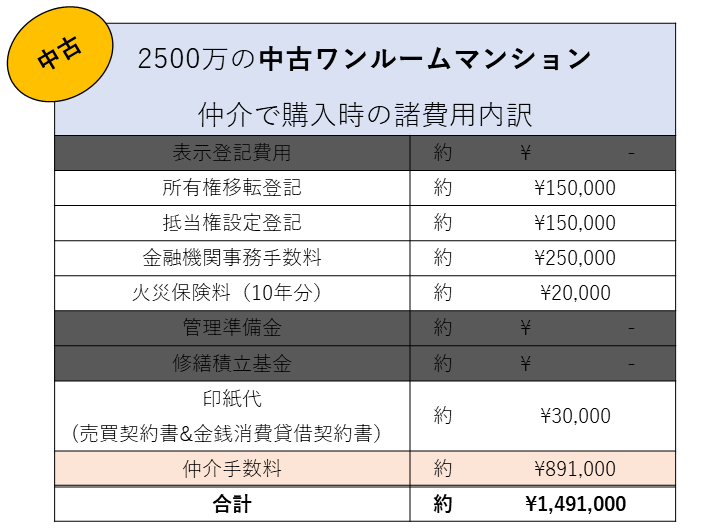

例えば仲介物件で2500万の中古ワンルームを購入する場合の諸経費と仲介手数料は以下の通りです。

業者売主物件の場合は諸費用が60万程度で済みますが、仲介物件になると諸費用が149万と一気に上昇します。

業者売主物件は頭金10万円!フルローン可能(諸費用組み込みも可能)

投資用ワンルームを検討する上で、ほとんどの方が「業者売主物件」を「業者の提携金融機関」を使って購入するパターンが多いです。

そのような物件のほとんどは100%のフルローンが可能です(SBJ銀行など一部金融機関を除く)。

つまり、2500万の物件ならば、2500万(実質2490万)のローンが組めるということです。

しかも、本来であれば諸費用(60~100万程度)は物件価格とは別に現金で支払いしなくてはなりませんが、一部の金融機関ではその諸費用分の金額も含めてローンを組むことができます(オリックス銀行やソニー銀行など)。

つまり、2500万+諸費用(60~100万)=2560~2600万のフルローンが可能ということです。

そうなると、頭金10万円、初期費用は0円(ローン組み込み)でワンルームを購入することができるのです。

仲介物件はフルローンが難しい

仲介物件を購入する場合には、基本的に業者の提携金融機関を使うことはできません。

よって、自分自身で金融機関に交渉し融資を開拓しなくてはなりません。

顧客の属性にもよりますが、頭金として物件価格の1割~3割以上を融資条件とされることが多いです。

つまり、2500万の中古ワンルームであれば頭金として250万~750万が必要となります。

それとは別に諸費用の150万(仲介手数料込)が必要となりますから、購入時に必要な最終的な初期費用は400~900万ということになります。

頭金は購入物件や顧客の属性によっても変化する

ワンルーム投資において業者売主物件で提携金融機関を使えば基本的に頭金10万円のフルローンが可能ですが、もちろん顧客の属性や物件によっては頭金が必要となる場合もあります。

金融機関が不動産投資で対象物件に融資する際に、見るポイントは大きく分けて2つあります。

- 対象物件の担保価値

- 融資対象者(購入者)の属性

です。

投資用のワンルームマンションに関しては基本的に購入物件のみを担保にして融資を受けるのが普通です。

(※勿論、物件の担保価値が非常に低かったり、融資対象者の属性が低ければ連帯保証人や追加の担保の提供などを求められる場合もあります)

購入対象物件の立地や築年数などを総合的にみて、担保価値が無いと判断されれば融資の評価額(ローン金額)は引き下げられてしまいます。

また、購入者の属性が金融機関の融資基準に達していない場合も同様です。

金融機関からフルローンの融資を受けやすい物件の特徴

フルローンで融資を受けやすい物件の特徴は以下の通り。

※先ず不動産業者の売主物件であることが前提です。

- 東京23区内の新築・中古物件

- 最寄駅から徒歩10分以内

- 築年数は25年以内

- 部屋の広さが18平米以上

- 2階以上のお部屋

- バス・トイレ別

- 総戸数20戸以上

以上の条件を満たした業者売主の物件の場合はほぼフルローンを組むことが可能です。

金融機関が融資審査で見る顧客属性3つのポイント

- 勤務先の規模

- 勤続年数

- 年収

が主なポイントです。

勤務先の規模に関して

最も望ましいのは上場企業(子会社やグループ会社でもOK)や大手企業の会社員です。

それ以外の中小企業などになると、

- 会社の資本金(1憶以上が望ましい)

- 従業員数(500人以上が望ましい)

- 帝国データバンクの評点50点以上

- 直近の売上高

融資する金融機関によって差はありますが、上記のようなポイントを融資の基準とする金融機関が多いです。

会社員ではなく自営業者などになると、金融機関の総合的な判断となりますが融資基準はかなり厳しくなると考えましょう。

また、公務員や士業に関しては金融機関からの評価は高く、上場企業勤務者と同等の視点で融資を受けることが可能です。

勤続年数に関して

基本的に「勤続年数3年以上」が望ましいです。

しかし、この部分に関しては例外もあり、例えば同業転職であれば前の会社の勤務年数も引き継いで見てくれる金融機関も存在します。

また、勤続年数が短くても取り扱い可能な金融機関もあります。

投資マンション購入前に不動産業者に自分の属性を事前にしっかり伝えることで、どこの金融機関が使えるのか?はある程度把握することができます。

今後転職や独立などを考えているような方は、勤続年数も自分自身の資産ですから転職前の「有利に融資が組める」ときに投資マンションの購入検討をお勧めしております。

年収に関して

年収に関しては最低でも500万以上は必要となります。

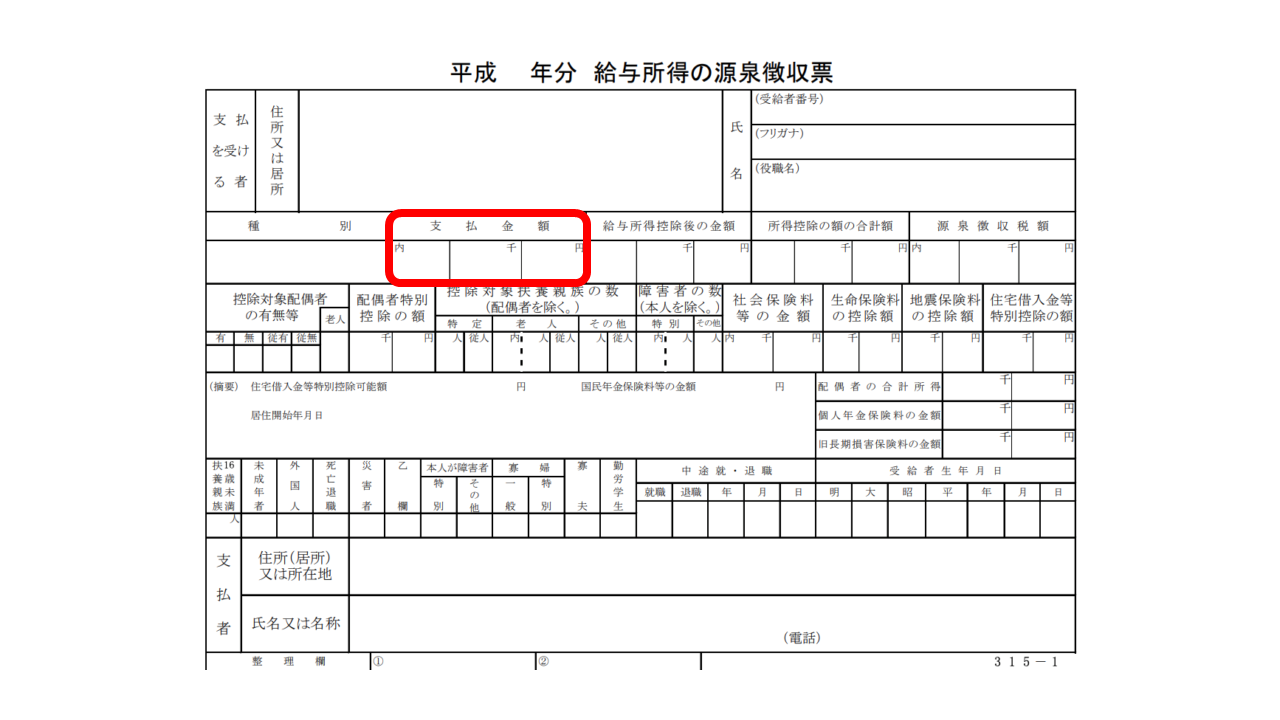

この年収は、源泉徴収票の以下の「支払金額」部分の数字のことです。

500万をギリギリ下回るくらいの年収であれば融資してくれる金融機関も存在しますので、こちらも事前に不動産会社に相談することである程度自分がどの銀行で融資を受けられるのかを把握することができます。

しかし、年収300万や年収400万のかたは基本的に投資不可能と思ったほうが良いです。

そのくらいの年収ですと、一般的に投資マンションローンの金融機関が融資してくれることはありません(一部例外もあり)。

また、そのような年収の方に紹介される不動産投資案件は昨今問題になっているフラットの住宅ローンを使った悪質なスキームが多く、購入できたとしても客観的にみてマイナスな案件(価格が高すぎる、家賃が高すぎる、サブリース・・・など)がほとんどなので騙されないように注意してください。

頭金は入れた方が良いのか?

フルローンが組めるけど、敢えて頭金を多く入れてローン金額を少なくする方もいらっしゃいます。

では頭金は多く入れた方が良いのでしょうか、それとも少ない方がいいのでしょうか。

ここに関しては、今後の物件展開やその方の考え方なども関係してくるため一律で結論づけることはできません。

よって、頭金を入れるメリットとデメリットをしっかりと勘案して考えましょう。

頭金を入れるメリット

- 毎月の収支が良くなる

- トータルの支払い利息が少なくて済む

- 金利変動のリスクを受けにくくなる

- ローン審査に通りやすい

があげられます。

頭金をいれれば、毎月の支払金額は少なくなります。

つまり、その分毎月のオーナーさんの手取り賃料収入が増えるわけですから、収支が良くなります。

そして、ローンを組む金額に対して利息がかかりますから、頭金を入れてローンが少なければその分支払う利息も少なくてすみます。

例え金利が上昇したとしてもローン金額が少なければ少ないほど金利上昇の影響は受けにくくなります。

また、自己資金が多く出せることは金融機関の融資基準から見ても大きなプラス材料なので融資審査に通りやすくなります。

頭金を入れるデメリット

- 手持ちの現金が減ってしまう。

- レバレッジ効果が弱まる

- 今後の物件拡大(買い増し)に支障が出る

一番のデメリットは手持ちの現金が大きく減少してしまうことです。

ワンルーム投資に限らず、不動産投資では予期せぬタイミングで経費が大きくかかることも想定しなければなりません。

例えば、設備の故障や退去による空室です。

そのような突発的な出費があった際に、手持ちの現金が0円だと対処できなくなってしまいます。

また、不動産投資の1番のメリットは与信を活用し、ローンを組むことが資産形成となることです。

自己資金をいれれば入れるほど与信の活用率は低くなりますから、その分レバレッジ効果は低くなります。

※レバレッジ効果とは少ない資金で大きな収益を得ることを言います。

今後、複数物件への投資を考えている人は最初のうちはできるだけフルローンで物件を購入していくように心がけましょう。

なぜなら、物件を複数件購入していけばローンもその分増えていきますので、徐々に金融機関の融資も審査が厳しくなっていきます。

その際に手持ちの現金(預金など)があるのと無いのでは、金融機関への印象が大きく変わってきます。

今後の物件を買い増ししていくための金融機関へのエビデンス(証拠)として一定の預金や金融資産は残したうえで物件を購入していきましょう。

フルローンでワンルームを購入する際の3つの注意点

頭金も諸費用も0円のフルローンで物件を購入する場合は注意が必要です。

「金融機関が融資をしてくれるから」という安易な理由でのフルローンはお勧めできません。

確かに物件は担保となっていますが、顧客属性も融資の審査対象となっているわけです。

つまり、物件の担保価値が低くても顧客の属性が高ければフルローンが出てしまう場合も考えられます。

そうならない為にも以下の3つのポイントに注意しましょう。

毎月収支がマイナスの物件を買わない

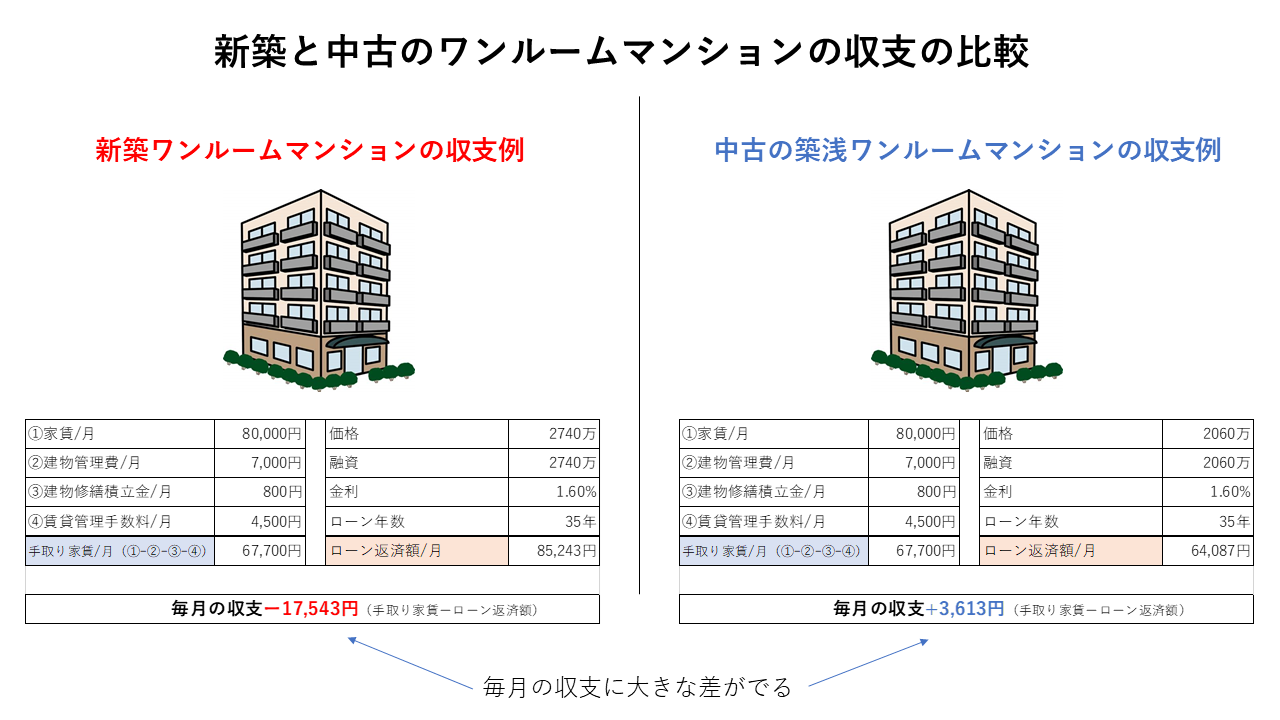

一般的な不動産投資業者が提案してくるシミュレーションは以下のようなフォーマットが基本です。

このように毎月の収支が左のようにマイナスの物件を購入しないように注意してください。

また、ローン年数は必ず35年で計算しましょう。

勿論、仲介で物件を購入する場合も同じです。

諸経費(諸費用)はできるなら業者負担に

業者売主物件には業者の利益が上乗せされて販売されます。

よって、業者売主物件を購入する際には諸経費の値引き交渉は必ずしましょう。

基本的にワンルーム業界は値引き可能なラインが各会社ごとに存在します。

ほとんどの会社に共通するのが「諸費用値引き(諸費用を売主業者もち)」でしょう。

最近では、都心中古物件の仕入れ価格の激化から、一切値引きに応じない会社も増えてきましたが交渉可能な業者も存在します。

どうせ物件を購入するなら1円でも安いに越したことはありません。

投資用のワンルームマンションは最初の購入価格でその後の勝敗が決まるといっても過言ではありません。

そもそも値引きできないものだと思っている消費者様も多いかもしれませんが、値引きは交渉は可能です。

仲介で物件を購入する場合は、業者の利益は仲介手数料のみですから正直に言って、値引きは厳しいでしょう。

ワンルームはただでさえ単価が安いですから、不動産業者からすると仲介手数料も少ないので、その少ない仲介手数料を値引き交渉されると非常に印象が悪いです。

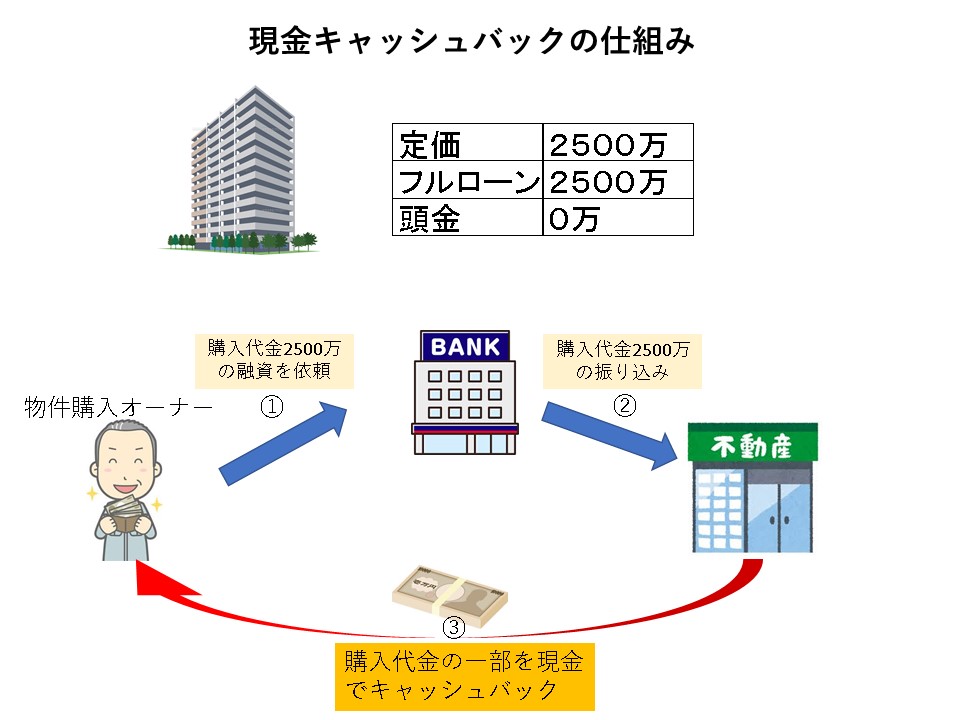

現金キャッシュバックに要注意

新築のワンルームなどに多いですが、物件をフルローンで購入した後に、一部の現金をお客様にキャッシュバックする仕組みです。

このようなキャッシュバック行為は金融機関には秘密裏に行われます。

預貯金や資産が全くない人にとっては、マンションが手に入って、尚且つ現金も手に入るということで非常に魅力的に映るかもしれません。

しかし、現金をキャッシュバックできるということは、それだけ業者の利益が上乗せされている物件であるということなのです。

よって、キャッシュバックなどの提案をしてきた時点でその業者とのお付き合いはしないほうが良いでしょう。

そもそも、預貯金が全くない状態の人に不動産投資を進めること自体が間違っています(もちろん購入する方もですが)。

まとめ

- 業者売主物件の中古ワンルームなどは基本的に頭金は10万円で購入可能。

- 仲介物件の場合は物件価格の1割~3割程度の頭金が必要。

という結果です。

しかし、お客様の属性や購入物件によって、頭金の金額は大きく変わってくることも考えられますので注意してください。

事前に自分自身の属性をしっかりと不動産業者に伝えることで、購入可能な金額や使える金融機関もある程度把握することができます。

ブログで何度もお伝えしていますが、購入を検討する際の比較検討は必須です。

たくさんの業者から情報収集することで、自分自身の投資基準も自然と出来上がってくるでしょう。