ワンルームマンション投資が相続税対策に非常に有効であることは、【徹底解説】ワンルームマンション投資が相続税対策に超有効な理由、で詳しくお話しさせていただきました。

不動産の中でも特に区分のワンルームマンション1室は相続税の評価額を一気に圧縮することができるのです。

相続税の圧縮を考えて、タワーマンションや一棟アパートを購入する方も非常に多いです。

しかし、相続税の圧縮はあくまで一過性の対策にすぎず、出来る対策には限界があります。

相続税対策は結局のところ「いかに生前贈与を上手に使って、最終的な相続財産を減らすか?」が一番の肝となります。

今回は、その相続税対策における生前贈与(暦年贈与)について詳しく見ていきましょう。

目次

相続税率と贈与税率の違い

以下の図は相続税率と贈与税率を図にして比較したものです。

見ていただければ、分かるかと思いますが、どちらも財産が多ければ多いほど税率は高くなります。

相続に関して言えば、「相続時までにいかに相続財産を減らしておくか」が非常に大切なのです。

相続財産を少しづつでも生前に贈与することで相続財産を減らしていきましょう。

例えば相続資産が5000万以上ある方だと、左のグラフで、30%以上の税率が確定します。

何もせずに相続を迎えれば、その相続税率が確定してしまうのです。

例えば200万円を生前に贈与しておけば、右のグラフで言うと税率は10%でおさまります。

200万を生前に贈与することで、相続財産も5000万から4800万に減少しますので相続税もその分安くなるわけです。

毎年110万を贈与しつづけるリスク

確かに少ない金額を毎年贈与することで相続税対策になることわかりました。

少額の贈与を毎年毎年行うことで最終的な相続税評価額を下げることはできますが、実はこの方法にもデメリットが存在します。

例えば、1100万の現金があって毎年110万の贈与を10年に渡って繰り返せば実質、贈与税は0円で1100万を贈与できます。

なぜなら1年あたりの贈与税の基礎控除は110万が上限ですから、年間110万以内の贈与金額であれば、贈与税はかからないからです。

基礎控除110万以内の贈与であれば何も問題ないんじゃないの?

と思われるかもしれませんね。

しかし、見方を変えると当初から1100万円を贈与する予定ではあったが、贈与税を逃れる為に毎年の基礎控除110万以内で10年間に分けて贈与したのでは?

それって「贈与税逃れ」では?

と税務署より指摘される可能性も出てきます。

そうなれば、当初の贈与予定額であった1100万円そのものに贈与税がかかってくる場合もありますので、注意しなければなりません。

毎年111万を贈与しつづけるリスク

それでは、逆に少しだけ基礎控除を上回る金額(111万)を贈与することで、敢えて少額の納税をして、税務署に贈与税逃れを指摘されないように対策をとるよう指南している情報もあります。

しかし、冷静に考えてどうでしょう。

毎年毎年111万円を定期的に贈与しつづけていれば、税務署も「この人は、110万以内の基礎控除をちょっと上回る金額で敢えて納税の意思を見せておきながら、実は税務署からの贈与の指摘を逃れているのね」と解釈される場合もでてきますよね。

そうなれば、敢えてそのような贈与をしているのは「裏を返せば指摘されたくない、指摘されるとやましいことがあるのでは?」と税務調査を誘発する絶好のきっかけとなってしまう場合もあるのです。

毎年少額の現金贈与にも限界が・・・

毎年一定の金額の贈与にはリスクが伴うことがご理解いただけましたでしょうか?

また、資産額が多くなると、現金の贈与では対処しきれなくなってしまう場合も考えられます。

資産が数億円という規模になれば、生前の贈与を毎年100万程度行ったところで、最終的な相続税評価を大幅に下げることは難しく焼け石に水です。

となると、「より多くの資産をどれだけ低い税率で生前に贈与できるか?」というのがポイントになってくるわけですね。

贈与税と特例贈与税の違い

一般的な贈与税の税率は以下のグラフです。

父母、祖父母から贈与により財産を取得した受贈者(贈与された年の1月1日に20以上の者)については、以下の特例税率が適用されます。

見てもらうと分かりますが、「特例税率」の方が税金が安くなっていますね。

ワンルームを贈与した場合の贈与税を計算してみる

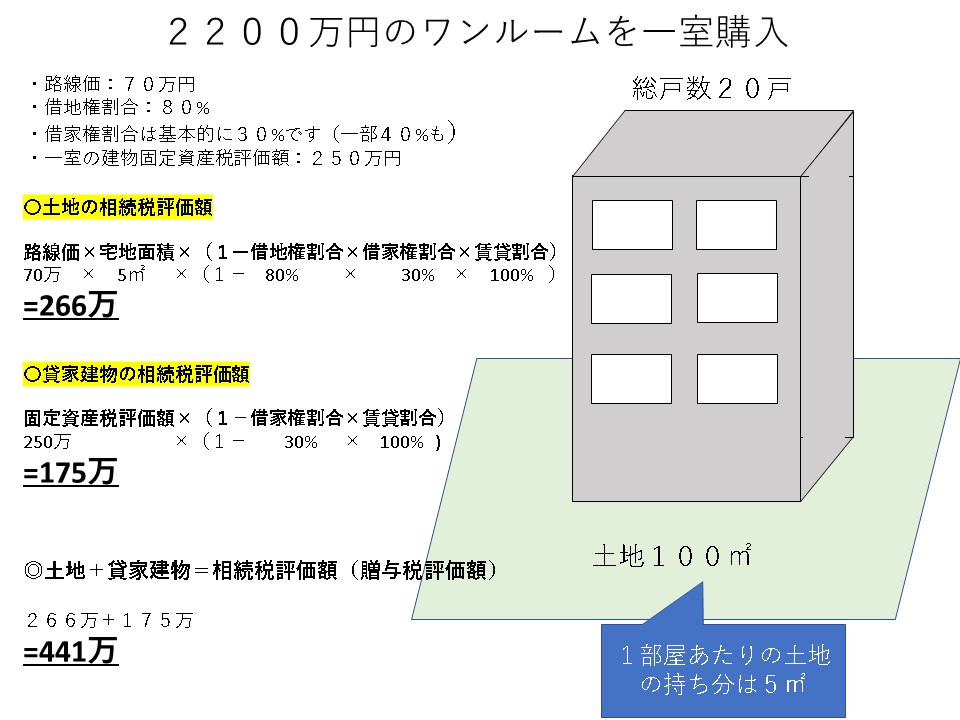

以下のようなのワンルームを現金で購入した場合

2200万円のワンルームが441万円にまで評価額が圧縮されます。

それでは、

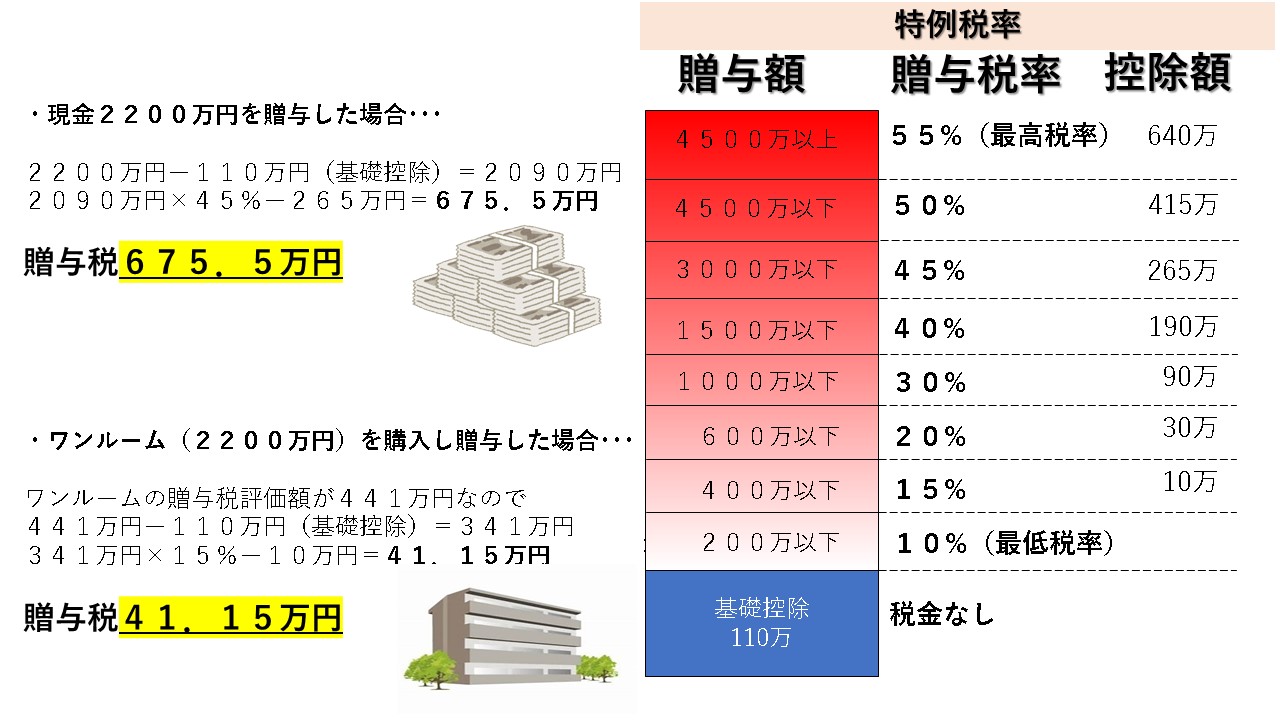

現金2200万円をそのまま贈与した場合と2200万円のワンルームを現金で購入して贈与した場合の贈与税を比較してみましょう、

現金贈与とワンルームで贈与の贈与税の比較

例えば、自分の子(20歳以上)に2200万円を贈与する場合を考えていきましょう。

贈与税率には「特例税率」が適用されると考えます。

現金贈与とワンルーム贈与で納税額に17倍以上の差があることがわかりますね。

現金で贈与すると贈与税は675万

ワンルームで贈与すると贈与税は39万

という結果になりました。

タワーマンションは相続税対策に有効なのか?

確かにタワーマンションは相続税対策に有効です。

なぜなら、「狭い土地に高い建物」という図式は相続税評価額を下げるのに非常に有効なのです。

しかし、今回のように、「生前の贈与を上手に活用し、最終的な相続資産の評価額を減らす」という場合には、タワーマンションだと不利になってしまいます。

その理由は、そもそもの「タワーマンション自体の価格が高い」ということが挙げられます。

都心一等地のタワーマンションの1部屋ともなれば、1憶は下らないでしょう。

そのタワーマンションを生前に贈与するとなった場合。

相続税評価額(贈与税の評価額)が1憶×20%=2000万円にまで圧縮できたとしましょう。

圧縮率は物凄いですね。

しかし、もともとの1部屋あたりの単価が大きいので、2000万前後の評価額にはどうしてもなってしまいます。

それを贈与するとなった場合、贈与税は特例贈与だったとしても・・・

(2000万-110万)×45%ー265万=585.5万

もの贈与税が発生します。

税率も45%なので非常に高額です。

そもそも高い税率で贈与するのならば、生前に贈与する意味もなくなってきますね。

以上の理由から、タワーマンションを使った贈与はお勧めできないのであります。

ワンルームを使ってコツコツ贈与することが相続税の圧縮に最適

資産が数億円になるような方ですと、現金での生前の贈与にも限界があります。

かといって、圧縮率の高いタワーマンションでも、そもそもの単価が高すぎて、高税率の相続税を払わなければなりません。

そこで、

・しっかりと相続税評価(贈与税)を圧縮できる

・低い贈与税率で贈与できる

この2つのポイントを抑えたものこそが「都心の築浅中古ワンルーム」なのであります。

ワンルームマンションのメリットや特徴

相続税対策でワンルームマンションを購入するメリットや特徴を解説します。

ワンルームマンションは分割しやすい

これは単純な話で、例えば相続人が3人いた場合。

その3人に平等に資産を分配するとなれば、1憶のタワーマンションであれば3憶円(1憶×3人)が必要になります。

ワンルームであれば1部屋2000万前後なので、6000万(2000万×3人)で足りますね。

そもそもの単価が小さいので、分割もしやすいという訳ですね。

都心のワンルームは入居率が高い

都心のワンルームマンションは入居率が高いことで有名です。

その背景には、

「単身者人口が爆増!?都内の単身者人口とワンルームマンション供給戸数」

で示したように、都内では単身者の数に対して、ワンルームの供給が少ないの現状があります。

また、供給が増えない原因として、

ワンルーム規制も挙げられます。

また、今後の都内の単身者人口の増減に関しては、

「【まとめ】ワンルームマンション投資に関するよくある質問と回答」

に詳しく記載してあります。

- 都内の単身世帯数はとにかく多い

- ワンルームマンション建築に際して規制があるので供給は頭打ち

- 今後も東京の単身世帯は増加の一途

以上3つの理由から都心のワンルームは入居率が非常に高く、今後安定した入居需要が確保できると考えられます。

入居率の高さは資産価値の高さに比例する

不動産投資のすべては入居率で決まります。

入居が無ければ家賃が入りません。

家賃の入らない物件は誰も買いません。

よって価格が低くなってしまいます。

その逆に入居率の高い物件は、安定して家賃が入ります。

安定して家賃が入るような物件は誰もが欲しいと思います。

よって価格は高くなります。

不動産投資の相談を受けるにあたって、とにかく「利回り」を重視するお客様がたまにいらっしゃいます。

利回りの高さは収益性の高さでもありますが、裏を返せばリスクの高さにも比例しております。

利回りに関しては、

ワンルームマンション投資の平均利回りを【地域・築年】別で徹底解説

で詳しく説明しております。

ワンルームマンション投資が儲からないは嘘!だが億万長者にはなれない

でもお話ししましたが、都内の好立地のワンルームはどうしても利回りが低い傾向にあります。

何故なら、低い利回りでも購入する人が多くいるからです。

利回りが低いと聞けば、収益性が低いと言う見方もありますが、その逆に非常に安定して収益が得られるものである、という見方もできます。

先ほども言ったように利回りの高さはリスクの高さに比例しますからね。

年利で数パーセントの利回りがあればそれで充分!

という方も多くいるのです。

都内のワンルームマンションが購入される理由と購入者の属性

- 年金対策

- 生命保険代わり

- 副収入として

- 節税(相続税対策等ふくめて)

など、が一般的な購入理由でしょう。

購入する方の属性はそのほとんどがサラリーマン・OL・公務員です。

ある程度の信用のある会社員であればだ誰でも購入できるのがワンルームなのです。

購入のハードルが非常に低く、購入層のすそ野も非常に広いのです。

「不動産は流動性が低い」などと言われますが、購入層が多ければ多いほど流動性も高まり、売却もスピーディーになります。

好立地のワンルームは非常に流動性が高いと言えます。

まとめ

ある程度の資産がある方は、事前に相続税が掛かるかどうかしっかりと計算しておきましょう。

相続税が多くかかるということは、事前に分かります

なので、その対策を生前に贈与でコツコツと行うのです。

もちろん現金での贈与も悪くありませんが、現金をワンルームに変えて贈与するのも非常に効果的です。

また、ワンルームは管理も楽なので、贈与を受けた方も全くの素人でも手間をかけずに運用できます。

・評価額の圧縮

・資産価値の維持

・手間のかからなさ

の観点から、現金をワンルームマンションに変えて贈与することで非常に効率的な相続税対策となり、受け取ったほうも非常に安定的で効率的な資産運用が可能となるので、まさに一石二鳥と言えるでしょう。