-1024x576.jpg)

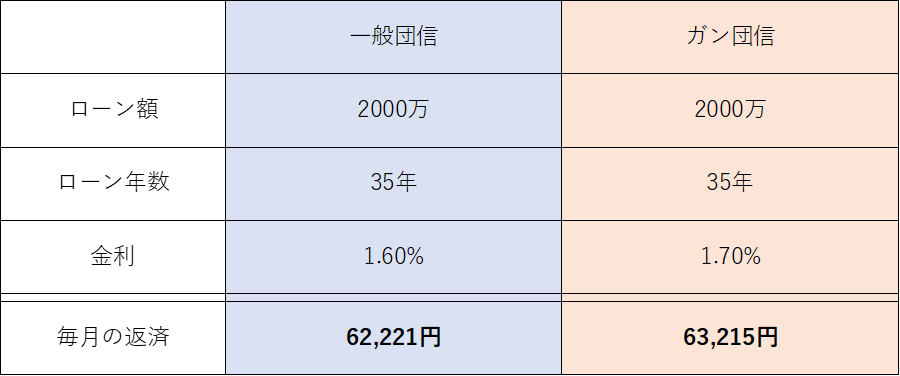

ワンルームマンション投資をするにあたって、ほとんどの方が金融機関から借り入れをしますが、そのローンを組む際に加入する生命保険を団体信用生命保険といいます。

その保険に加入することで、契約者に万が一のことがあった場合にローンの残債が保険によって全額返済される仕組みになっています。

今回はその団体信用生命保険の仕組みやメリット、リスク、保険としての考え方に至るまで詳しく見ていきましょう。

※動画ではさらに詳しく解説しております。

目次

団体信用生命保険の仕組み

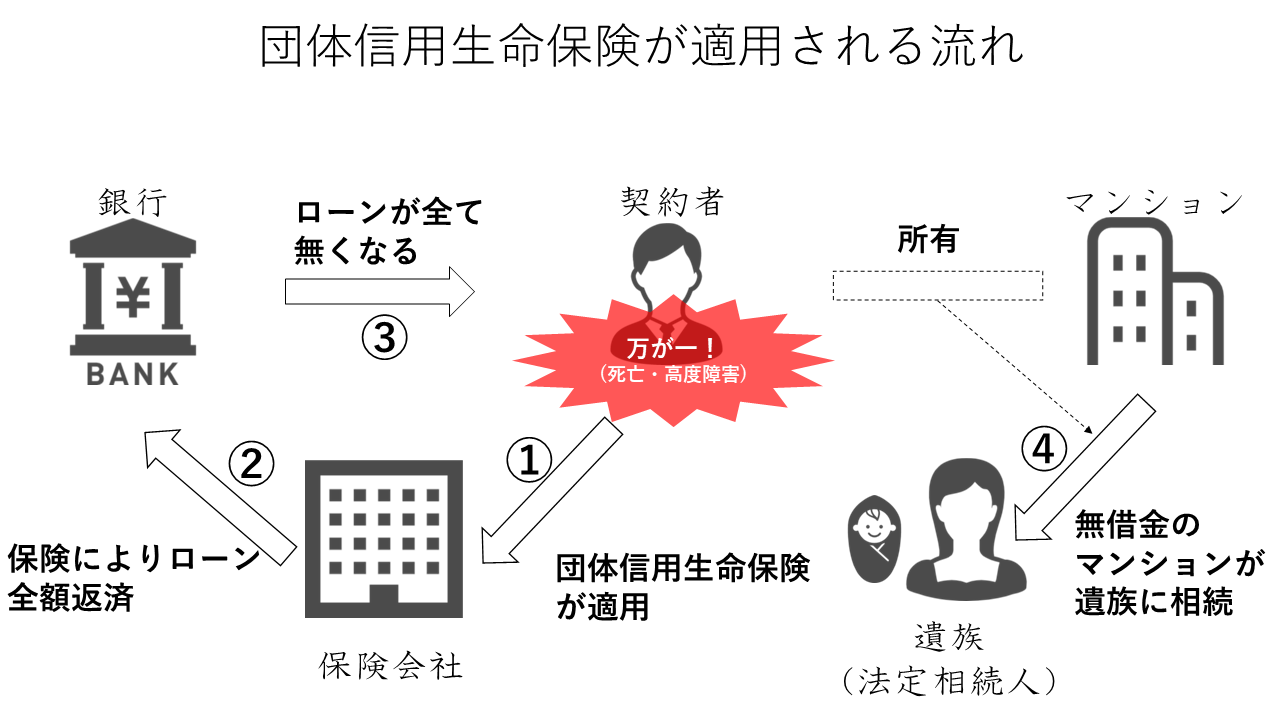

ワンルームマンション投資を始める際に、ほとんどの人が融資(ローン)を組みます。

その融資を受ける際に「団体信用生命保険」に加入することになります。

契約者に万が一のことがあれば、その団体信用生命保険が適用され保険会社が銀行にローンを全額返済してくれます。

そうなればマンションの残りのローンは0円となり、無借金状態に。

さらにその無借金状態のマンションは残された遺族(法定相続人)に相続されることになります。

登場人物とその関係性については以下の通りです。

毎月の生命保険料に関しては、ローンを組む場合の貸出金利の中に組み込まれている場合が多く、別途保険料を支払うことはほとんどありません(金融機関によって差異あり)。

つまり団体信用生命保険料込みの貸出金利になっているということです。

団体信用生命保険が適用される場合(事例)

団体信用生命保険が適用されるのは以下のような状態になったなった場合です。

一般的な団体信用生命保険の場合

・死亡

・余命6か月以内と診断

・高度障害(下記1~8の事例に当てはまった場合)

1、両眼の視力を全く永久に失ったもの

2、言語またはそしゃくの機能を永久に全く失ったもの。

3、中枢神経系または精神に著しい障害を残し、終身常に介護を要するもの。

4、両上肢とも、手関節以上で失ったか、またはその用を全く永久に失ったもの。

5、両下肢とも、足関節以上で失ったか、またはその用を全く永久に失ったもの。

6、1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったか、またはその用を全く永久に失ったもの。

7、1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの。

8、胸腹部臓器に著しい障害を残し、終身常に介護を要するもの。

団体信用生命保険が適用になると、ローンは全て保険で完済されて、物件は無借金状態になります。

その物件は、当事者が死亡してしまった場合には、残された遺族へ相続。高度障害の場合は所有権はそのままです。

ガン団信に加入していた場合

ワンルームマンション投資の融資において、最近ではガン団信などの特約付きの団体信用生命保険が人気です。

ガンと診断が確定(ステージ1以上)した時点で団体信用生命保険が適用となるものも存在します。

ただし、上皮内ガンや皮膚ガンを除きます。

生涯で何らかのガンにかかる確率は男性65.5%、女性50.2%と言われております(国立研究開発法人国立がん研究センターがん対策情報センター「最新がん統計」)。

簡単に言うと、2人に1人はガンにかかる計算です。

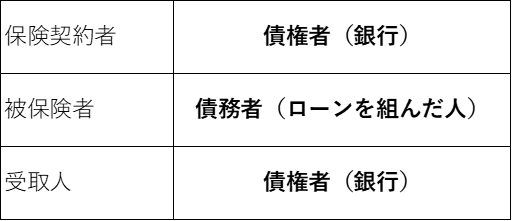

ガン保険の特約は現状の貸出金利に0.1%程度上乗せすることで加入可能となる場合が多いです。

例えば2000万円のワンルームをローンで購入する場合を例にとると以下のようになります。

毎月の返済の差額は994円(63,215ー62,221)です。

この994円でガンになった場合の恩恵が受けられると考えればメリットは非常に大きいと言えるでしょう。

例えば、40歳の方が保証額200万円(マンション2000万の10分の1程度)の一般的ながん保険に加入しようとすれば、それだけで毎月3000円~5000円程度の掛け金が必要になります。

生活習慣病団信に加入していた場合

生活習慣病(下記10種類)で180日以上入院した場合(保険会社によって差異あり)に団体信用生命保険が適用されます。

- 糖尿病

- 高血圧性疾患

- 腎疾患

- 肝疾患

- 慢性膵炎

- 脳血管疾患

- 心疾患

- 大動脈瘤及び解離

- 上皮内新生物

- 皮膚の悪性黒色腫以外の皮膚がん

です。

団体信用生命保険のメリット

団体信用生命保険のメリットは以下の3つです。

残りのローンが全額返済される

契約者に万が一のことがあり、その時に多額のローンが残っていた場合。

残された遺族がそのローンを支払うことは容易ではありません。

その際には、この団体信用生命保険が適用されることで、ローン残債は全て保険会社から支払われます。

あくまでローン残債が返済されるという性質のものなので、年月とともにローン残債が減れば保険金もそれに合わせて徐々に減っていきます。

遺族には物件が資産として残る

団体信用生命保険が適用された場合、無借金状態になったマンションは残された遺族(法定相続人)に相続されることになります。

毎月の家賃収入はそのまま遺族が受け取れるのです。

もちろんその時点でマンションを売却すれば、まとまった現金を一括で受け取ることも可能です。

そのまま物件を保有し続けるのも、売却するのも、相続した遺族が自由に運用することできます。

団信で生命保険を全てカバーできるのか?

不動産投資家は多くの団体信用生命保険に加入するので、一見すると「普通の生命保険なんていらないんじゃない?」と考える人も少なくありません。

しかしながら、一般の生命保険の役割の全てを団体信用生命保険に求めるのは非常に危険な考え方なのでお勧めしません。

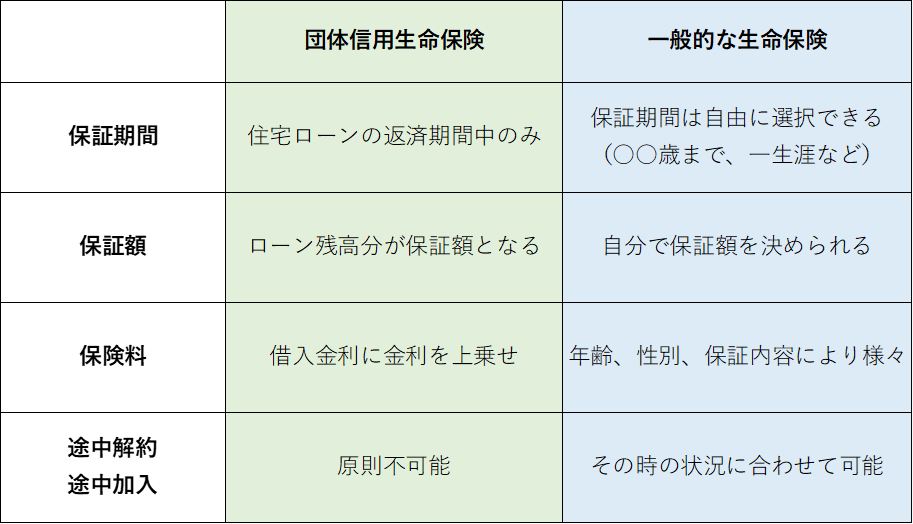

団体信用生命保険と一般の生命保険では以下のような違いがあります。

また、大切な保証額に関しては不動産という特性上以下のような注意点が存在します。

そもそも団信が適用されないリスク

契約者が病気や事故で働けないような状態になったが、死亡や高度障害には該当していない場合は団体信用生命保険が適用されない場合があります。

働けないけど、保険金は支払われない、そのような状態も十分に考えられます。

物件価格が下がるリスク

不動産価格は変動します。

例えば購入当初の売却価値は2000万円の物件であったとしても、年数が経過すればその売却価値が下がってしまうことも考えられます。

万が一、自分に何かあれば2000万円の保証が残る!と信じてワンルームマンション投資を始めたのはいいが、実際に何かあった場合に遺族に残ったのは1000万円程度の価値のワンルームだった。

ということも考えられます。

家賃が下がるリスク

家賃は時代によって変動します。

例えば、2000万のワンルームを保有し入ってくる家賃(7万)と出ていくローン返済(7万)で収支がトントン(プラスマイナス0円)だったとしましょう。

最初のうちは、「ほとんどただ同然で2000万円相当の保険に入っている状態」となります。

しかしながら、年数が経過するうちに賃料がどんどんさがり、毎月の家賃は4万円になったとすると、毎月の収支はー3万円(家賃4万ーローン返済7万)となります。

もちろんその差額3万は購入者の負担となります。

これなら普通の生命保険に入った方が割安だった・・・

という結果になってしまいます。

また、購入時の賃料を生命保険の補償の1つとしてカウントしている場合は、そもそもの賃料が下がることで万が一の場合に遺族が得られる保証も少なくなってしまいます。

空室のリスク

賃貸経営の最大のリスクは空室です。

入居者がいなければ家賃も入らない為、毎月のローン返済全てをオーナーが支払わなければなりません。

空室率が高ければ高いほどオーナーの自己負担が増えるので、結果的に普通の生命保険に加入したほうが割安だった・・・

という可能性も考えられます。

金利上昇のリスク

金利が上昇すれば毎月の支払いは当然に多くなります。

一般の生命保険のように毎月定額の支払いで済むわけではありません。

経済情勢によってその支払金額は変動するリスクが存在します。

天災によるリスク

地震・火災・水災などにより建物自体が損壊し、本来の価値を大きく下げてしまう可能性があります。

最悪の場合は建物そのものが使えない状態になってしまうことも

団信と生保はどっちがお得なの?

結論から言えば、団信と一般の生命保険は似て非なるものと考えましょう。

保険や不動産の考え方は人それぞれなので、その人自身の考え方によるところが大きいので一概にどちらが得か?とはいえません。

万が一の際、団信の場合は無借金の物件が残りますが、その価値は将来の経済情勢に大きく左右されることになります。

また掛け金に関しても、賃料や金利の変動により毎月の返済額が上下するリスクがあるため定額ではありません。

生命保険に関しては、掛け金も一定ですし、保証額も当初定めた通り一定金額です。

不動産投資に関する考え方や将来的な展望は人それぞれかと思います。

またリスクの許容度も人によって異なるでしょう。

しかしながら、家賃や価値が落ちにくい物件を保有することができれば、それは立派な死亡保障の代わりとなります。

ガン保険を取ってみても先ほど掛け金の話をしましたが、非常に安い掛け金で大きな保証を得ることが可能と言えます。

団信と生命保険を上手く組み合わせよう

生命保険のデメリットとして「インフレに弱い」という点が挙げられます。

インフレは物価が上昇し、お金の価値が下落していく状態です。

生命保険にも様々な種類が存在しますが、例えば「1000万の貯蓄型保険」に加入する場合を考えてみましょう。

将来の子供の学費の為に保険で1000万の学費を賄うことを予定したとします。

毎月5万程度を15年積立します。

しかしながら、15年後にいざ学費を計算すると、インフレ(物価上昇)によって2000万が必要な計算に・・・

このように、一般的な生命保険や貯蓄型保険ではインフレリスクに対応できないことが分かるでしょう。

しかしながら、不動産投資の場合はインフレによる物価上昇に比例して、不動産価格も上昇しますから、インフレリスクに対応した資産を形成することができるのです。

生命保険では賄いきれないインフレリスクを不動産投資でヘッジするのは非常に有効な手段だと言えます。

生命保険料を団信でコストカット

団信を生命保険として算出する場合にはその不動産価値をいくらで見積もるか?

という視点が非常に大切になってきます。

生命保険としての効果を望むのであれば、「その不動産価値ができるだけ変動しないもの」を選択する必要があります。

- 入居需要が高く、空室率の低い物件

- 資産価値が高く、高値売却できる物件

- 長い年数継続的に家賃を受け取れる物件

が絶対条件となります。

上記の条件に最も近いのが都心の中古ワンルームマンションだと考えます。

このような物件であれば、一般の生命保険と比較しても非常に低コストで大きな保証を残すことが可能となりますので、効率よく資産形成することができます。

例えば、都内の中古ワンルーム(2000万)を購入し、毎月の収支が±0円だったとしましょう。

現在加入している一般の生命保険の死亡保障を見直して、保証額を下げ、掛け金を下げることで、保険にかかるコストを部分的にカットすることが可能となります。

浮いた分のお金をその他の投資に回すことでさらに効率よく資産を形成することができるようになります。

まとめ

ワンルームマンション投資が保険代わりになる!などの安易な考えは非常に危険です。

しかしながら、物件や立地などを精査することで生命保険の代わりとなり得る商品です。

一般の生命保険と団信でそれぞれのデメリットやリスクを上手にヘッジして、不動産投資をしながら効率よく資産形成していきましょう。

-1024x679.jpg)