今年も確定申告の時期がやってきましたね。

一般のサラリーマンの方にはあまり縁がない話かもしれませんが、サラリーマンや公務員の方でも、不動産投資をすると確定申告をすることができるようになります。

「ワンルームマンション投資は節税になる」「マンション経営で税金を戻しましょう」などという触れ込みのセミナーも非常に多いです。

ただし、ワンルームマンション投資などですと、節税効果がこの先数十年も続くようなことはありません。大きく税金が戻ってくるのは購入後数年間です。

半永久的に税金が戻り続けるようなセールストークには十分にご注意下さい。

確定申告を税理士さんに任せている大家さんも多いでしょうが、ワンルームマンション数部屋程度であれば、税理士さんに頼むまでもなく、自分でも簡単にできます。

では、そんな不動産投資で確定申告をする際に必要になってくる書類一覧を記載しておこうと思います。

目次

ワンルームマンション投資で確定申告する際に必要になる書類一覧

・源泉徴収票

サラリーマン・公務員の方であれば、勤務先から年末年始に紙やデータで送付されていると思います。こんな感じのやつです(イメージ)↓

この源泉徴収票には去年1年間分の収入が記載されております。

また、上記の源泉徴収票でいう(l)の部分(28900円)が源泉徴収税額といって、いわゆる所得税となります(詳細を言うと少し異なりますが、サラリーマンの方であれば、年末調整というものが行われることで本来収めるべき所得税と上記の源泉徴収税額が一致することになります)。

つまり、ワンルームマンション投資をすることで、この源泉徴収税額の一部が戻ってくるという仕組みなのです。

なので所得が少ない又は控除などによって所得税を納めていない場合などは節税になることもありません。

そもそも税金を納めていないのですから、戻ってくる税金も無いということです。

ご勘違いの無いように。

・不動産売買契約書

不動産を購入する際に、売買契約書にサインをしたかと思います。

その売買契約書には物件価格、場合によっては建物代金、土地代金、消費税などが記載されているかと思います。

このような数字は確定申告の減価償却費を計算する為に必要となります。

・売買契約時の諸費用明細書

不動産を購入する際に、物件の売買代金とは別に諸費用が必ずかかっております。

売主物件の投資用ワンルームマンション1部屋の購入であれば、諸費用は80万程度です。

金融機関にもよりますが、ジャックスなどは手数料が安いです。

なので、購入時にかかった諸費用一覧を手元に用意しておきましょう。

売主の不動産業者に請求すれば必ず出してくれます。

※ワンルームの購入形態は2種類(売主or仲介)存在し、どちらで購入するか?でかかる諸費用も大きく異なります。

・譲渡対価証明書(建物の価格を躯体部分と設備部分の按分割合を示す書類)

これも減価償却を算出するために必要になってくる書類です。

特に建物部分を「躯体」と「設備」に分けて申告する方はこちらの書類が必要となってくるので、売り主の不動産会社に出してもらいましょう。

ただし、この譲渡対価証明書は必ず出してもらえる書類ではありません。

対応は売主ごとに異なります。

・管理費・修繕積立金の明細

マンション経営をするにあたって、毎月「建物管理費」と「修繕積立金」が口座から引き落としされていると思います。

それらの費用は、マンション投資するにあたってかかった経費として確定申告で計上できますので、1年間で、合計いくらの管理費と修繕積立金を支払ったのかを把握しなければなりません。

これは通帳の履歴などを見れば簡単に計算できるかと思います。

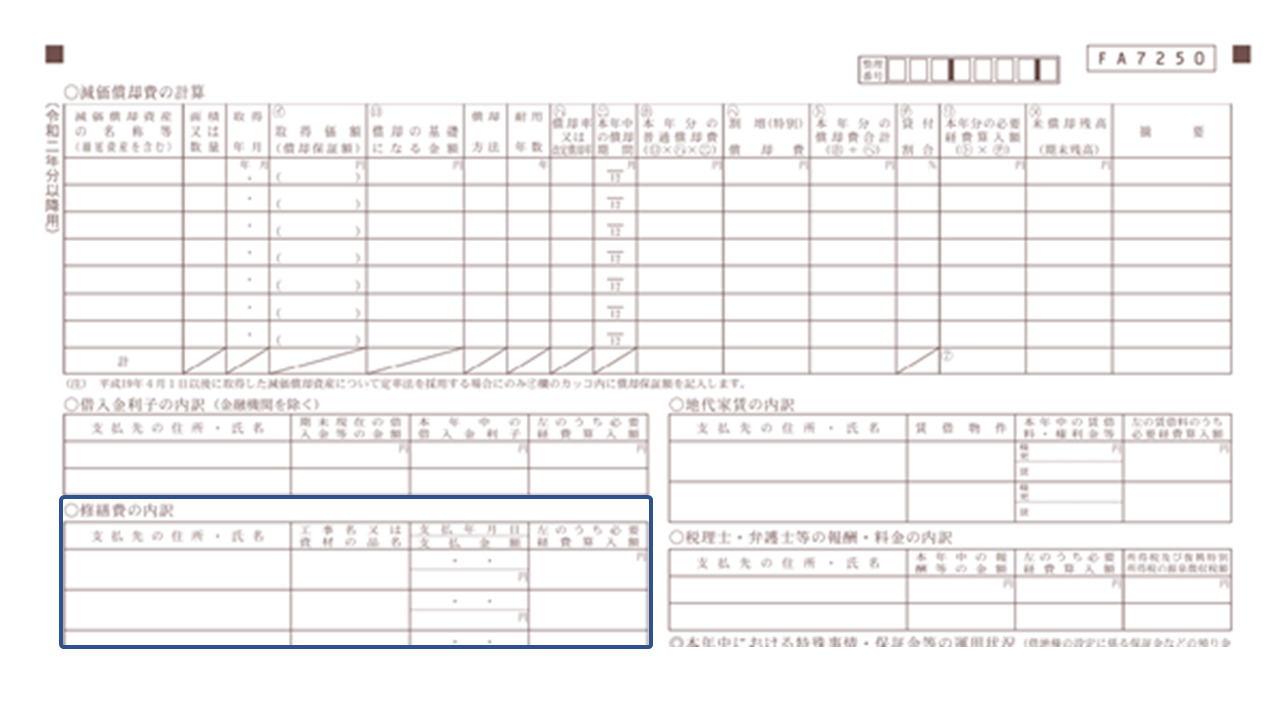

・設備交換や修繕費用の明細

室内の設備(エアコン、給湯器など)には寿命があります。

故障すれば買い替えやメンテナスが必要となります。

その費用も「修繕費」という名目で経費計上することができます。

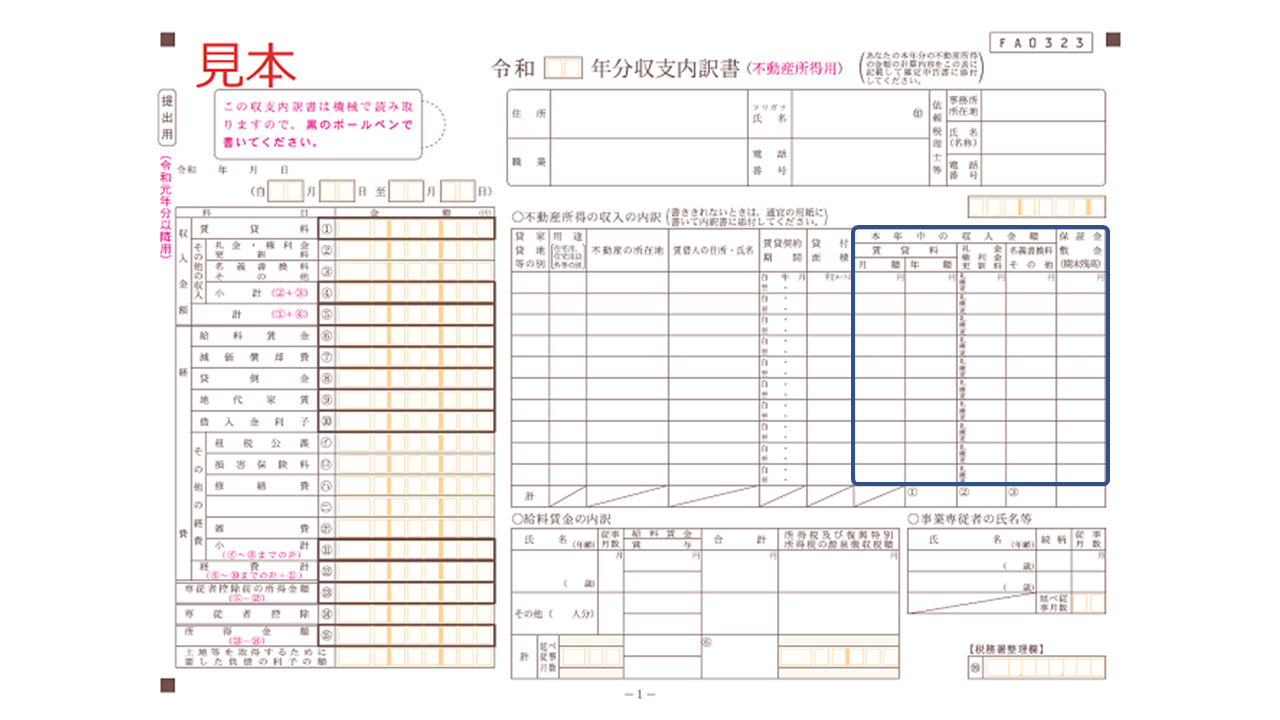

・家賃の送金明細

1年間の賃貸管理会社から振り込まれた家賃の送金明細書です。

確定申告する際には、経費を計算するだけではなく、どのくらい賃料収入を得られたのかも計算する為に必要な書類となります。

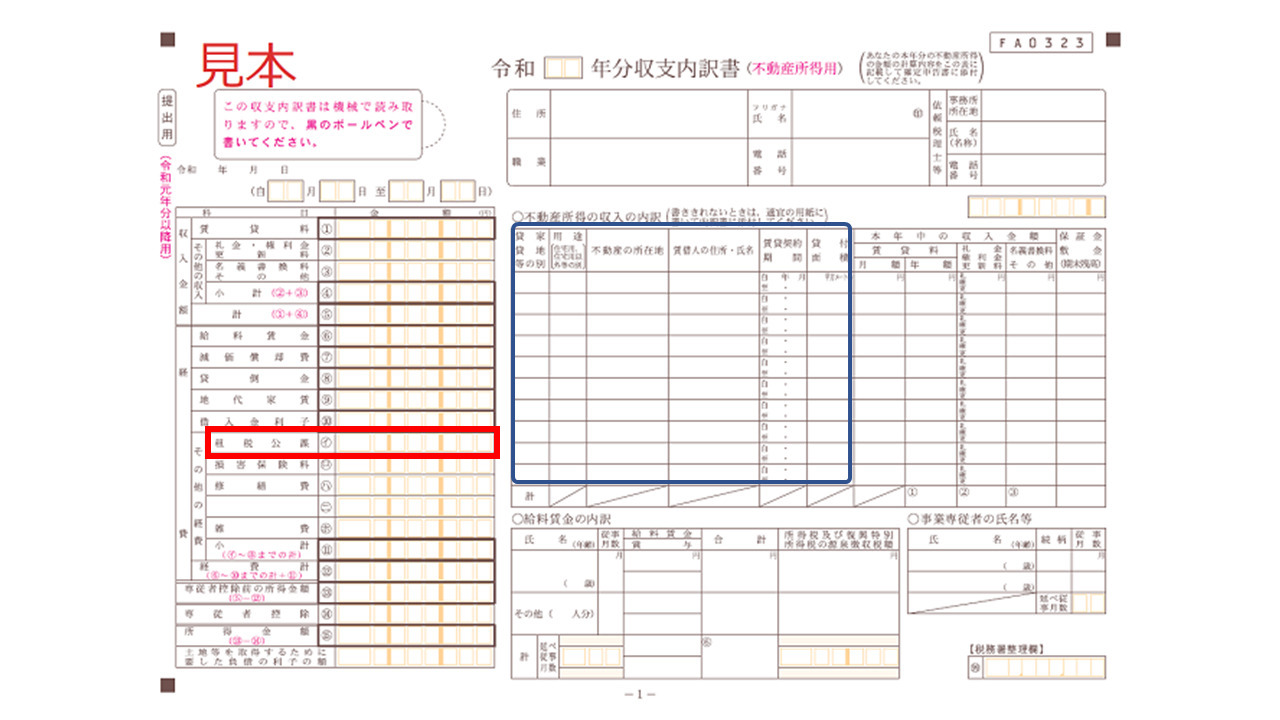

以下の確定申告の青い枠内が年間の家賃収入を記載する欄です。

去年1年間の家賃振り込みされた通帳の履歴でも代用は可能です。

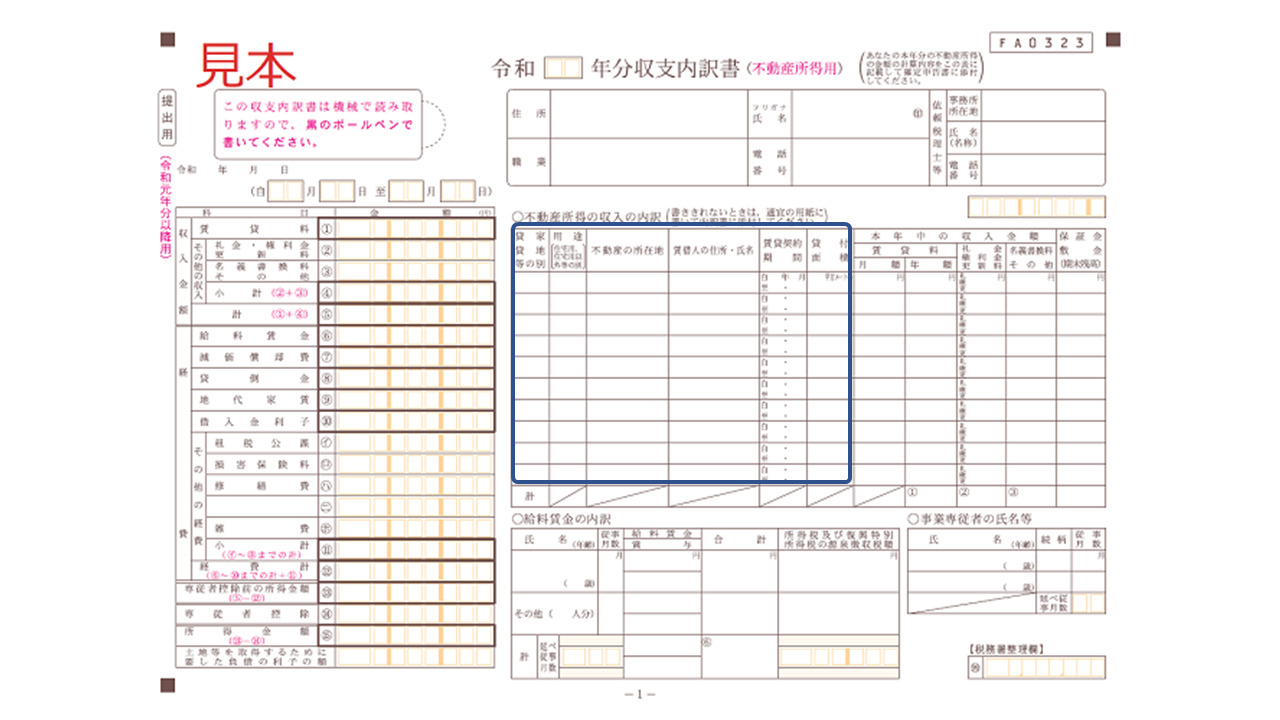

・賃貸借契約書

収支内訳書を記入する際に、持ってるお部屋に誰が住んでいるのか?を記載する欄がありますので、そこを埋めるために必要な書類です。

以下の青枠欄に記載します。

サブリース(家賃保証)などで契約している場合には、そのサブリース会社が借主となっていますので、借主欄にはその管理会社の法人名を記載することになります。

・税金の納付書

不動産を所有すると、一般的に2つの税金がかかります。

初年度1回だけかかる「不動産取得税」と毎年かかる「固定資産税」です。

両方とも収支内訳書の「租税公課(以下図の赤枠欄)」という欄に経費計上できますので、支払った領収書は必ずとっておきましょう。

税務署に提出する必要はありませんが、提示を求められる場合もありますので念のために。

・ローン支払い明細(ローン返済表)

去年1年間の金融機関へのローン返済表が必要になります。

半年に一度金融機関から返済予定表と言われるものが自宅に送付されます。

ネットバンキングでPDFの返済表をダウンロードできる銀行も存在します。

このローン返済表では、確定申告における借入金の利息を経費計上するために使用します。

不動産投資ではほとんどの方がローンを組んでマンション経営を始められます。

ローンを組めば、必ず利息を払わなければなりません。

不動産投資における確定申告ではその利息の一定割合を経費として計上することが認められているのです。

「ローンを組む」と聞くと、利息払いたくない!と言われる方が多いかと思いますが、今回はそんな利息部分を経費として計上できるので、節税の一助となる訳ですね。

まとめ

確定申告と聞くと非常に面倒なイメージをお持ちの方も多いかと思いますが、国税庁のHPなどから、簡単に自分で作成することも可能です。

また、この確定申告を自分自身で行うことによって、去年1年間のマンションの運営をより詳しく把握することにも繋がります。

全てを税理士に任せて確定申告するのも良いですが、最初は少し面倒ですが自分自身で一つ一つ調べながら確定申告することで、昨年の反省や今後の目標を立てる良い機会になります。

ぜひ1度は自分自身でトライしてみてください。

![[2022年1~3月期]日本全国の区分マンション利回りについて](https://tokyo-1r.com/wp-content/uploads/2022/06/20221-3alljapan-rimawari-1024x576.jpg)

-1024x576.jpg)