ふるさと納税は非常にお得な制度です。

しかしながら、その仕組みが分かりにくく、実態を理解していない方も多いです。今回はその仕組みからポイントまで分かりやすく解説します。

また、不動産投資やワンルームマンション投資をするとふるさと納税の上限金額にも影響するので、今回はその関係性や影響、注意点から考え方まで詳しく解説していこうと思います。

※動画でも詳しく解説しております。

目次

ふるさと納税とは?

ふるさと納税は自分で選択した好きな自治体に寄付(納税)ができる人気の制度です。この制度の管轄は総務省となります。

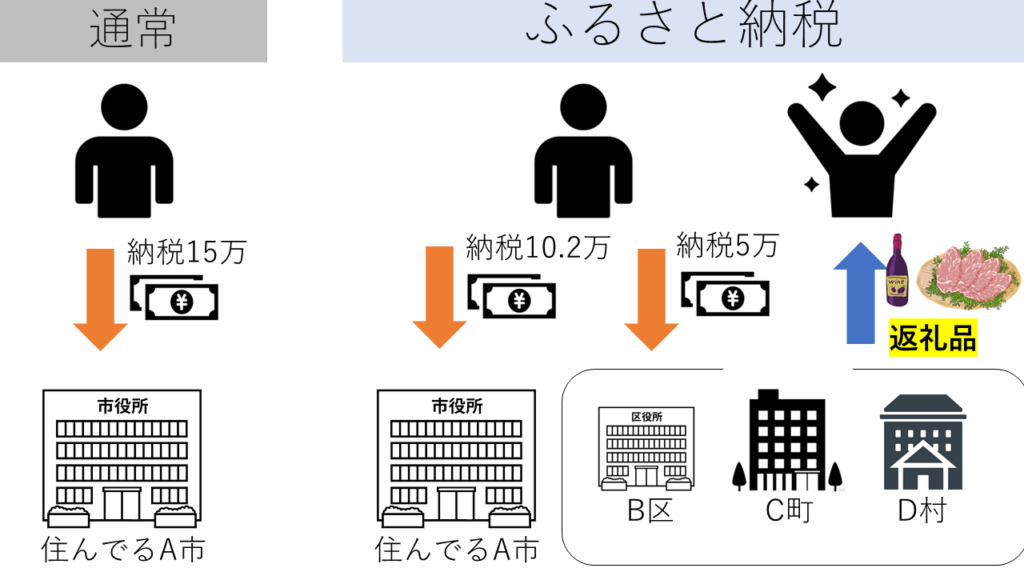

通常は自分自身の住んでいる地域に税金を納税するわけですが、このふるさと納税なら自分自身が寄付先(納税先)を指定し寄付金を納めることができます。

実質2000円の負担で、所得税や住民税の控除が受けられるというものです。

ふるさと納税の仕組み

ふるさと納税の仕組みは具体的に以下の2つです。

- 地方自治体に寄付金を払って、特典として特産品(返礼品)が届く仕組み

- 支払った翌年にその分の税額控除が受けられ、課税対象が減る効果が期待できる

ふるさと納税のメリットは?

ふるさと納税の一番のメリットは、ずばり

- 「返礼品」

です。

地方時自体に寄付(納税)することで、寄付金額の最大30%相当金額の返礼品(特産品)が届く仕組みです。

例えば50000円寄付したら最大15000円相当の返礼品がもらえるイメージですね。

※ふるさと納税をわかりやすく図にまとめました。

なので、何もしなければ単純に納めるだけだった税金が、ふるさと納税することで一部返礼品という形で返礼品(地方の特産品など)が戻ってくるのです。

ふるさと納税でよくある勘違い

ふるさと納税は厳密にいうと節税効果はありません。

あくまで、「本来ならば来年支払う予定だった税金をふるさと納税(寄付金)という形で、単純に先払いする」というシステムだからです。

しかしながら、その先払い(寄付金)によって、納めた金額の約30%相当の返礼品を受け取ることができるので非常にメリットは大きいと言えます。

ふるさと納税で受けられる控除額の計算

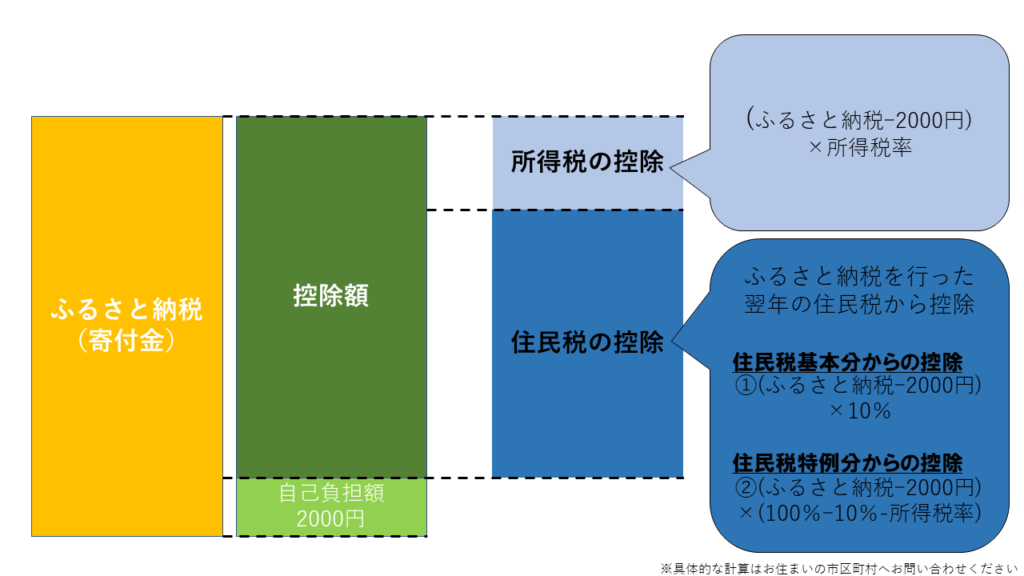

ふるさと納税による寄付金の控除がどのように行われているのか、具体的にご紹介いたします。

寄付金の控除額は以下の3つの控除金額の合計となります。

- 所得税からの控除

- 住民税基本文からの控除

- 住民税特例分からの控除

です。

分かりやすく図で表すと以下のようなイメージとなります。

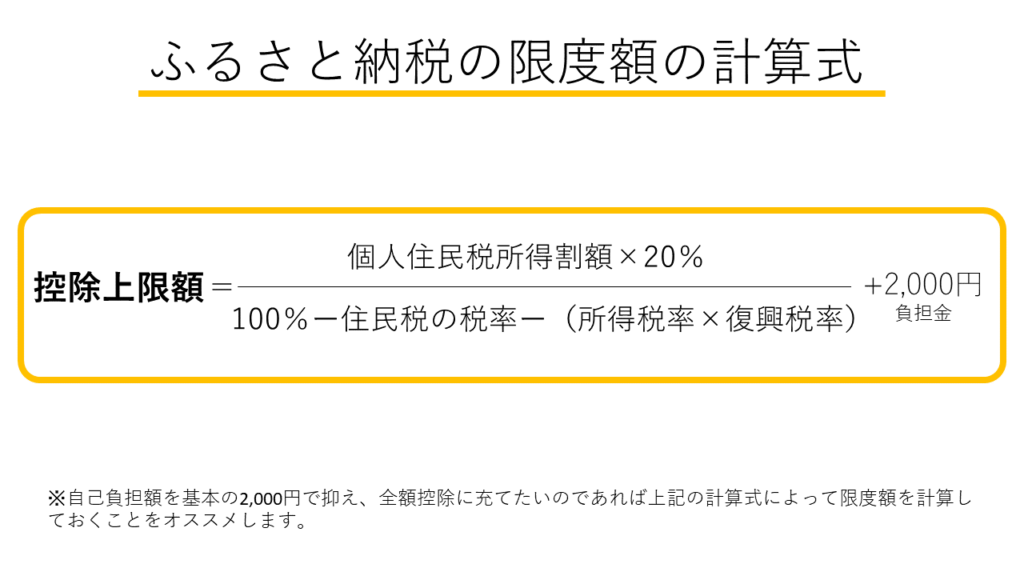

ふるさと納税の限度額の計算方法

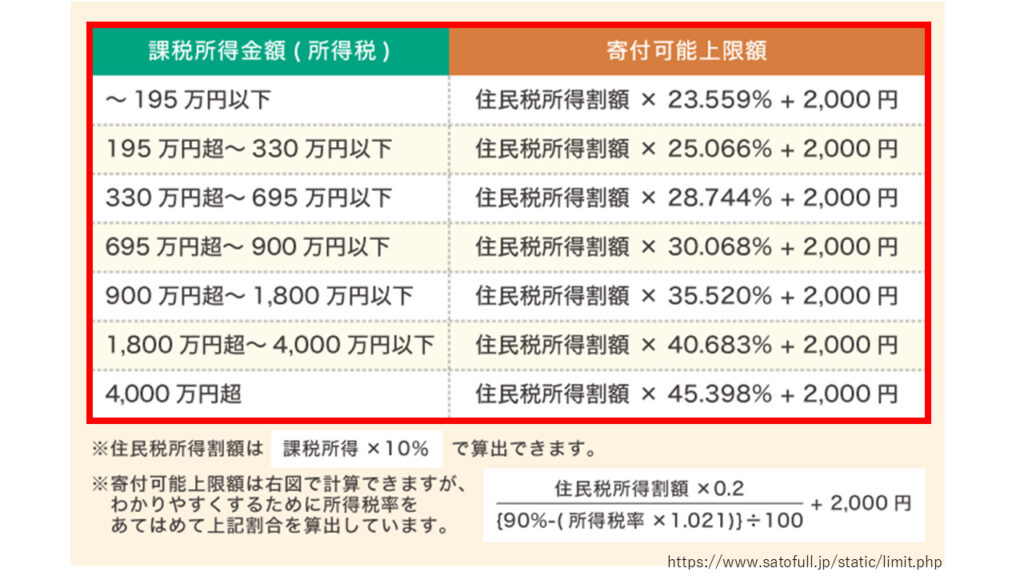

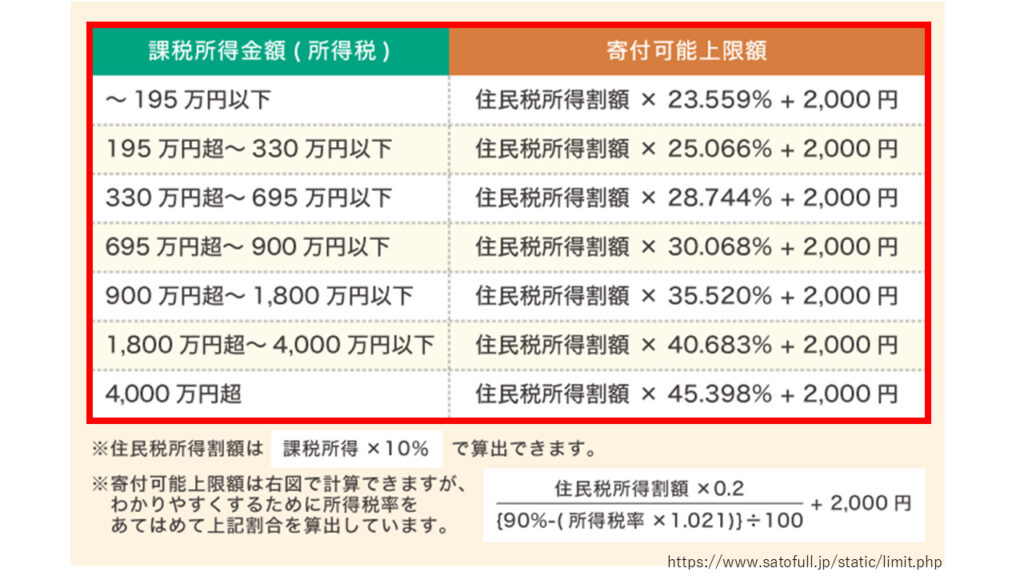

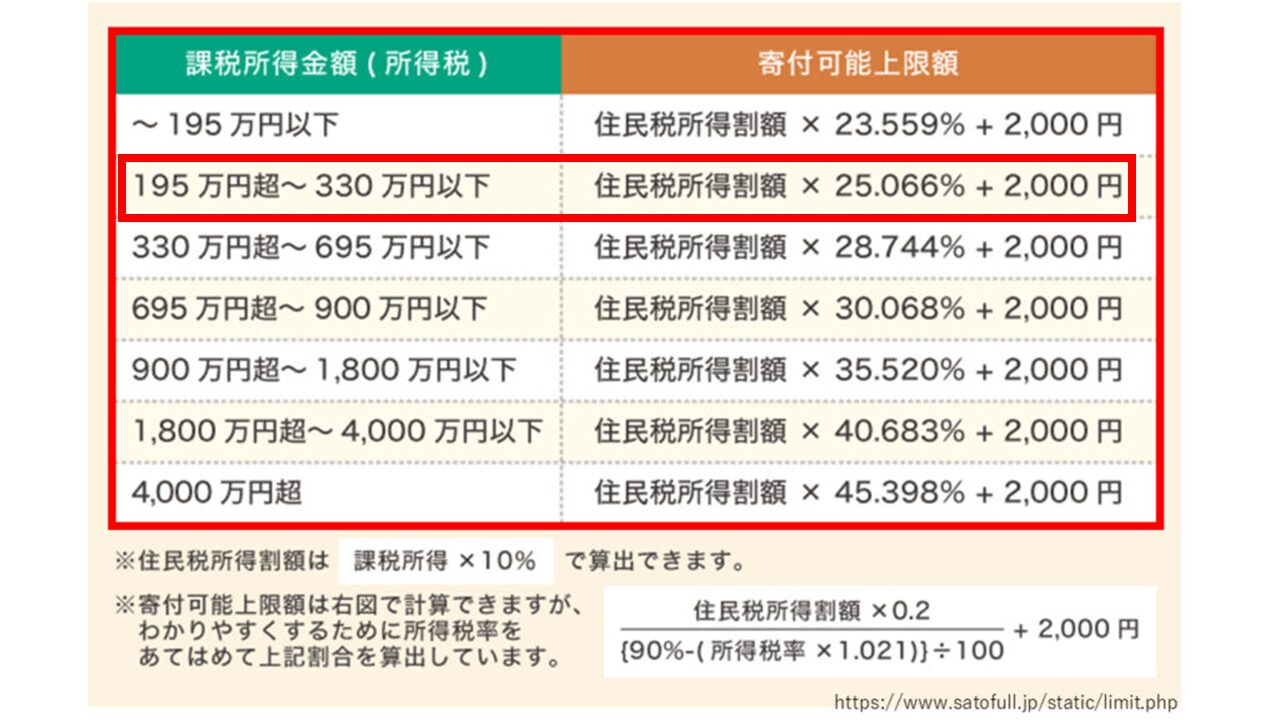

ふるさと納税で控除できる限度額は以下の計算式です。

さらに分かりやすく計算をまとめると以下の通り。

所得割額は「課税所得金額×10%」で算出します。

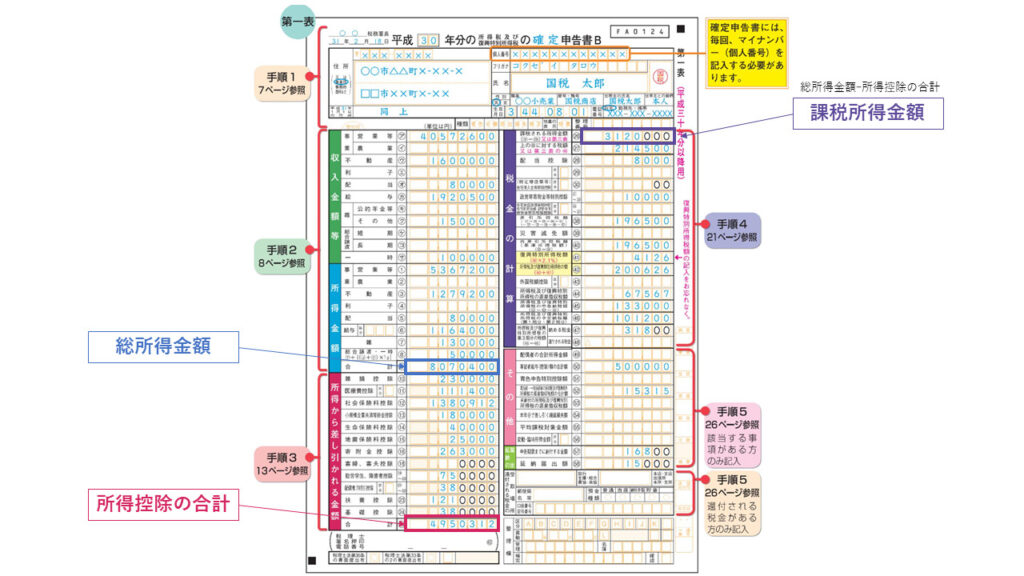

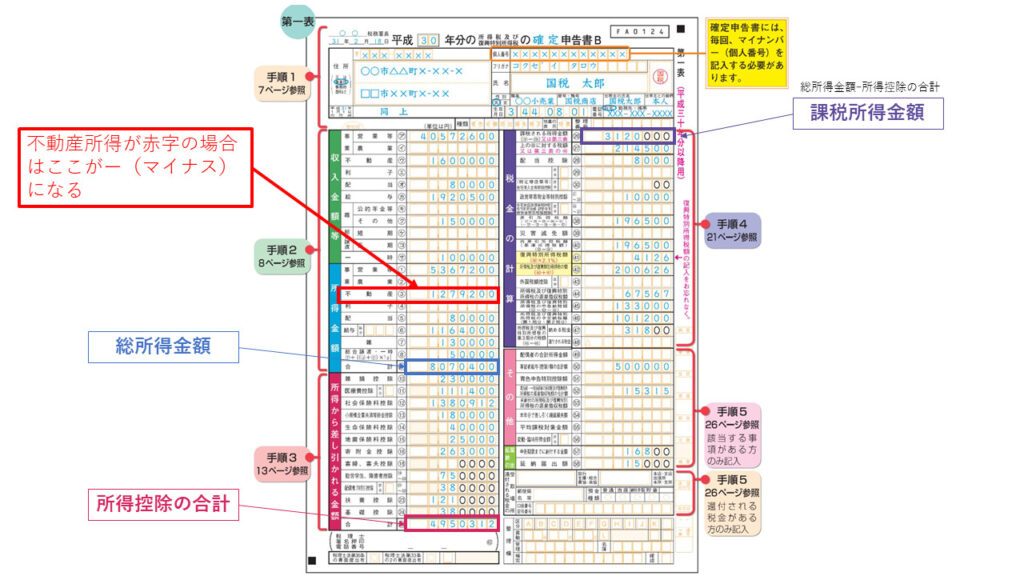

課税所得金額を出すためには、多くの控除を考慮しなければなりません。

例えば収入金額から給与所得控除、投資物件所有者であれば不動産所得を損益通算(合算)します。

そこでの総所得金額から、下記の図にあるような様々な所得控除を差し引いて、最終的な課税所得金額が算出されます。

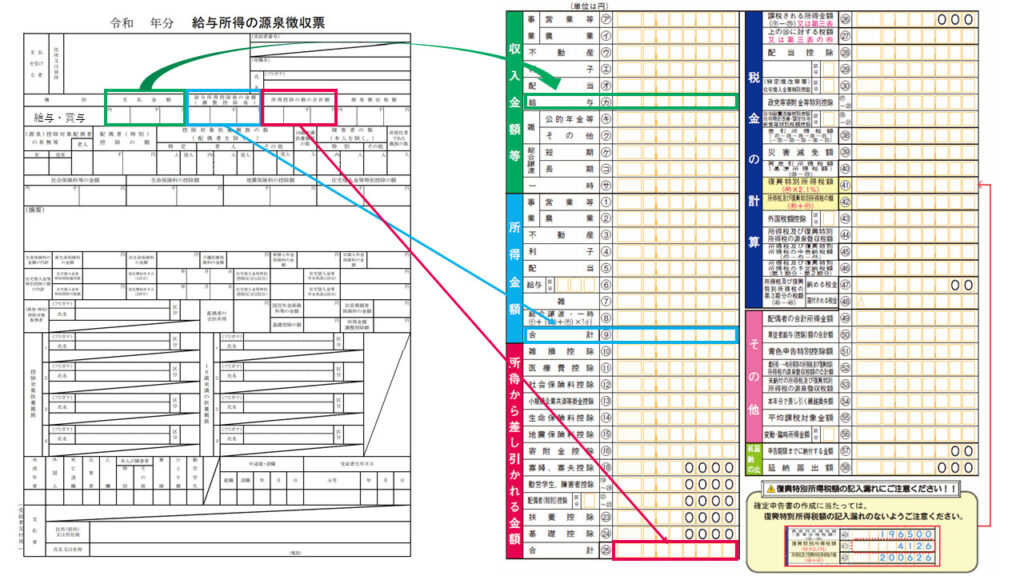

確定申告の経験がない方は上記の申告を見てもよくわからないと思うので、源泉徴収票と確定申告の図も併せて掲載しておきます。

つまり、この限界以上に寄付してしまうと、文字通り「単なる寄付」になってしまいますので注意が必要です。

その限界値は年収や扶養人数、所得控除の額によっても変化します。

不動産投資とふるさと納税の関係

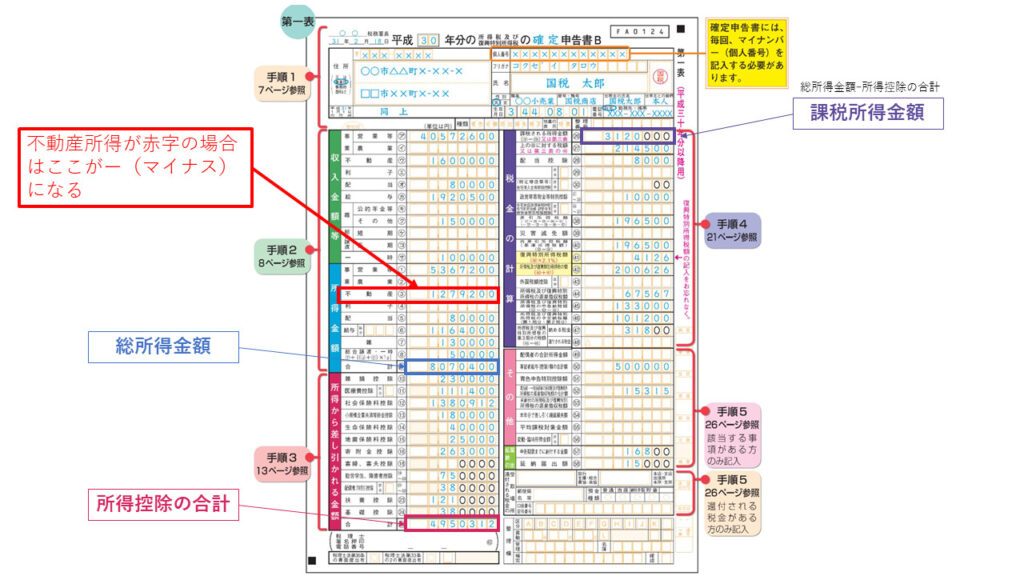

アパートやワンルームマンションを購入し不動産投資する場合、購入当初の数年は不動産所得が大きく赤字になることも多いです。

以下の赤字の部分がー(マイナス)となります。

不動産所得が赤字になれば、青の総所得金額が下がり、最終的な課税所得金額が下がることになります。不動産投資自体は老後の生活資金の確保や資産形成の目的で利用するケースが多いですが、高所得の会社員が節税目的で行うケースも多く、税額控除や還付のメリットを受けることができます。

不動産所得が赤字の場合

ワンルームマンション投資を始める方はサラリーマンなどの給与所得者が多いです。よって、給与所得から不動産所得の赤字を差し引く(損益通算)ことになります。そうなれば下記のように総所得金額が下がることになりますね。

.png)

そこから所得控除を差し引いて、課税所得金額が算出されることになります。不動産所得の赤字分、課税所得金額も下がります。そうなれば、その分ふるさと納税の上限金額も下がるということです。

不動産所得が黒字の場合

ワンルーム投資を始めてある程度期間が経過すると、不動産所得が黒字化する場合があります。

そうなれば、不動産所得が+(プラス)に転じるので、給与所得と合算すると、総所得金額がさらに増えます。そこから所得控除を差し引いて、課税所得金額が算出されることになります。

不動産所得の黒字分、課税所得金額も上がります。そうなれば、その分ふるさと納税の上限金額も上がるということです。

具体的なふるさと納税限度額の計算事例

例えば下記のような人の場合のふるさと納税の限度額を計算してみましょう。

ふるさと納税を計算する場合は上記紫部分の最終的な課税所得金額が計算のキモとなります。こちらの課税所得金額を元に下記の計算式を当てはめます。

課税所得金額が312万なので、上から2段目の項目に該当します。住民税所得割額は課税所得の10%なので、

312万×10%=31.2万

31.2万×25.066%+2000円=80,205円

がふるさと納税の上限金額という計算になります。

年間の不動産所得を予測してふるさと納税すべし

不動産投資を行う場合、減価償却や借入金利息などの経費は購入時におおよそシミュレーションすることができます。しかしながら賃料収入や突発的な設備費用などは予測しがたい側面もあります。よって、その年の年末あたりで当年の給与所得や不動産所得をしっかりと再計算しましょう。そこでおおよその不動産所得金額は計算できるハズです。給与収入に関しては、昨年度の源泉徴収票(あまり年収や扶養に変化がなかった場合)を元に計算するのがお勧めです。また、ふるさと納税のポータルサイトなどで、限度額を計算するシミュレーションや限度額早見表などもあるのでそちらで簡易的に計算するのも良いでしょう。

不動産投資をしている場合のふるさと納税の7ステップ

不動産投資を行っている人はおおよそ以下の7ステップでふるさと納税すると良いかと思います。

- 12月あたりに不動産所得のおおよその計算

- 昨年度の源泉徴収票や本年度の給与明細を元におおよその課税所得金額を割り出す。(その際には、ふるさと納税ポータルサイトの上限シミュレーション、早見表、国税庁のHP等を使用)

- おおよそのふるさと納税の上限金額がきまる

- ふるさと納税のポータルサイトで好きな自治体や返礼品を選んで寄付する

- 後日、寄付金受領証明書と返礼品を受け取る

- 翌年確定申告する

- 税金の納税or還付・控除

ふるさと納税はその年の1月1日から12月31日までの1年間にふるさと納税(寄付)を行った分が当年度の所得税の還付、翌年度の住民税の控除の対象となります。よって、その年の不動産所得がある程度確定する前にふるさと納税してしまい、ふるさと納税の上限をオーバーすると超えた分の金額は全額自己負担となりますので注意しましょう。

それぞれ詳しく見ていきましょう。

①12月あたりに不動産所得のおおよその計算

不動産投資を始めた際にはその年の1月1日~12月31日までの不動産所得の計算をしましょう。具体的には、

- 家賃収入の計算

- 減価償却や借入金利息など必要経費の算出

です。簡単に言えば、不動産投資で入ってきた収入と出ていった経費を算出しおおよその不動産所得を計算します。購入初年度などは物件購入の為の諸費用(初期費用)などで経費が大きくなりますので、もれなく計算するように注意しましょう。

②昨年度の源泉徴収票や本年度給与明細を元におおよその課税所得金額を計算

源泉徴収票は基本的に年が明けてから支給されるケースが多いはずです。よって年収などが去年と大きく変わらない場合には去年の源泉徴収票と①で計算した不動産所得を合算して課税所得を計算しましょう。もっと詳しく計算したい場合には、本年度の給与明細から詳細な課税所得を計算し、不動産所得と合算し詳細な課税所得を計算することも可能です。

③おおよそのふるさと納税の上限金額がきまる

上記で課税所得が決まれば、あとは下記の計算式に当てはめて、ふるさと納税の上限金額を計算するだけです。

④ポータルサイトで好きな自治体や返礼品を選んで寄付金を支払う

ふるさと納税のポータルサイトで自治体や好きな返礼品を選んで③で計算した上限に収まる範囲で寄付金を支払いましょう。お米やお肉などの食品もあれば、家具、家電などの日用品までさまざまです。

⑤寄付金受領証明書と返礼品を受け取る

返礼品は事業者から後日送付されます。また寄付した自治体から「寄付金受領証明書」が送られてきますから、手元に保管しておきましょう。確定申告の際に必要になります。

⑥翌年確定申告する

翌年の2月16日~3月15日までの1カ月間で確定申告を行います。ご自身で行っても良いですし、不動産所得など計算が面倒な方は税理士に依頼するのも1つの手です。

不動産投資とふるさと納税をした場合の確定申告では下記の書類が必要になります。

- 寄付金受領証明書

- 不動産の売買契約書

- 不動産購入時の諸費用清算書

- 固定資産税の領有書

- 不動産取得税の領収書

- 不動産投資に使った経費(領収書など)

- 賃貸借契約書

- ローン返済表

- マイナンバーカード(住民票と免許所やパスポートでも代用可能)

- 源泉徴収票

- 生保などの控除証明書

その他にも住宅ローンの控除を受ける場合や医療費控除を受ける場合、その他にも収入があるなど、申告内容は人によって千差万別です。それに合わせた資料を適切に準備しましょう。また税務署では確定申告の相談コーナーを設けている場合もあるので、直接足を運んだり、電話相談なども上手く活用しましょう。

⑦税金の納税or還付・控除を受ける

確定申告の内容によっては還付もあれば、納税になることもあります。納税方法は以下の通り。

- 口座振替

- 税務署窓口で支払い

- 金融機関窓口で支払い

- コンビニで支払い

- クレジットカード納付

- e-Taxで支払い

ワンルームマンション投資などに関してであれば、購入後数年間は基本的に不動産所得が赤字となることが多いため、所得税の還付、住民税の控除を受けることができます。その逆に不動産所得が黒字になるようであれば、税金の納税となることもります。

ふるさと納税の注意点

ふるさと納税には以下の注意点とリスクがあります。

- 2000円の自己負負担

- 一時的に大きな出費がでる

- 返礼品は一時所得になる可能性も

- 控除には上限がある

それぞれ詳しく見ていきましょう。

2000円の自己負負担

ふるさと納税した寄付金が全額控除対象となるわけではありません。冒頭でも説明しましたが、寄付した金額に関わらず2000円の自己負担が発生します。

例えば1万円ふるさと納税で寄付した場合、実際の控除対象となるのは1万円ー2000円=8000円です。そもそもの納税額自体が少ない場合、控除できる金額も少ないと感じるでしょう。

一時的に大きな出費がでる

ふるさと納税は本来納めるべき税金の前払いのような制度です。よって、その時点で一時的に前払い分の出費を自己負担しなければなりません。

ふるさと納税のせいで家計が赤字になってしまっては元も子もありません。日々の生活に無理の無いよう計画的に寄付しましょう。

返礼品は一時所得になる可能性も

ふるさと納税にて受け取った返礼品は一時所得に該当します。一時所得とは臨時所得による所得のことです。ふるさと納税の返礼品は一時所得になります。一時所得の主な事例として以下のものがあげれます。

- 懸賞金、賞金

- 馬券等の払戻金

- 年金保険契約等に基づく一時金

- 損害保険契約等に基づく一時金

- 補償金等

一時所得には特別控除があります。年50万までは課税されません。逆に、一時所得の合計金額が年50万を超えるとか所得税の課税対象になります。

例えば、ふるさと納税のみで一時所得を考える場合は、一時所得の課税は、年間でもらった返礼品の減価合計が50万を超えた額について課税対象となります。

寄付金額×30%=返礼品原価

と考えると

約166万×30%=約50万

という計算になります。つまり、寄付金で166万以上ふるさと納税する場合には一時所得にも注意しなければなりません。

控除には上限がある

ふるさと納税では、所得に応じて控除できる額に上限が設けられています。この上限を超える寄附を行った場合、超過分は控除の対象外となります。中盤の限度額計算で計算した通りです。

不動産投資した時のワンストップ特例

ふるさと納税のワンストップ特例とは、確定申告せずにふるさと納税による寄付金控除を適用できる便利な制度です。

以下の条件に合致する人はワンストップ特例が利用できます。

- ふるさと納税を寄付した自治体が5つ以下である

- もともと確定申告の必要がない給与所得者である

- ふるさと納税以外に申告するものがない

- 申し込みの際に自治体に申請書を郵送している

しかしながら不動産投資や副業に取り組んでいる方で、給与所得以外の収入(年20万以上)がある場合は、確定申告が必須となりますので、こちらのワンストップ特例は利用できませんので注意してください。その際は確定申告にてふるさと納税の申告をしなければなりません。

まとめ

私の知る限りふるさと納税でデメリットはありません(所得が極端に少なく、そもそも納税をしていないなどの一部の事例は除く)。せっかく同じ税金を納めるなら、お得に納めるのに越したことはありません。しかしながら、ワンルームマンション投資をしている方だと、不動産所得が赤字の方も多いので、その分ふるさと納税の上限金額も下がります。うっかり、不動産所得を加味せずふるさと納税してしまい、上限を超えた分が単なる「寄付」になってしまわぬように注意しましょう。ふるさと納税は非常にお得な制度なので、その特徴や特性をしっかり理解した上で賢く利用しましょう。

-1024x576.jpg)