皆さんは不動産投資で物件を選ぶ際に、どこに注目して物件を選定しますか?

今回はそんな物件を選定する際に、1つの指標となる積算評価(原価法)の計算方法について詳しくお話ししていこうと思います。

目次

積算評価とは?

不動産の価値を評価する1つの方法です。

ほかにも価値を評価する方法として収益還元法や取引事例法なども挙げられます。

この積算評価によって計算された価格を「積算価格」と呼ぶわけですが、金融機関から融資をうけて物件を購入する際の融資額の1つの目安となりますので、是非マスターしてください。

積算評価の考え方は以下の通りです。

- 積算価格=①土地の価値+②建物の価値

となります。

それではそれぞれの価値について計算方法を見ていきましょう。

①土地の価値

- ①土地の価値=路線価×土地面積

という計算方式になります。ではここで出てくる「路線価」って何でしょうか。

路線価とは?

不動産の査定を行ったり、相続税・贈与税等にかかる税金を計算する際に、その税額を決める計算基準になるもので、路線(=道路)に付けられた価格です。

これには相続税用と固定資産税用の2種類の路線価ありますが一般的には相続税用のことを指しています。この路線価とは分かりやすくいえば、税務署用の土地価格といえます。日本中の道路の1㎡の評価を毎年1月1日時点で行い、その年の7月1日に発表します。

みなさんの土地に接した道路の路線価を、お持ちの土地の平米数にかければ、あなたの土地の路線価が出るのです。

路線価は実際の売買価格の約80%といわれていますが、場所など様々な条件によって結構違いがある場合が多いです。だからこの路線価で売却価格が決まってしまう…なんてことはありませんので、心配はいりません。

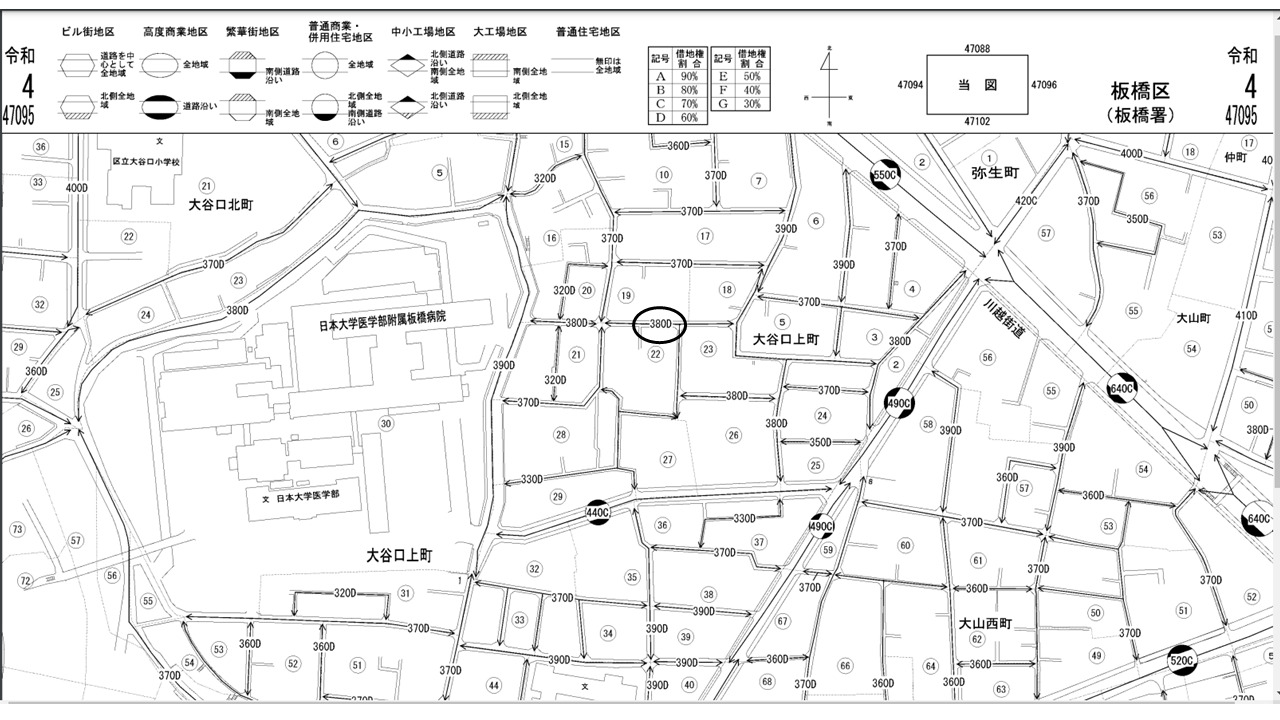

こちらにアクセスして、住所を入力してみてください。

知りたい住所を入力すると、道路に様々な数字が並んでいるのがわかりますね。

例えば、黒丸部分には「380D」と記載がしてあります。

ここから分かることは、

- 数字は1平方メートルあたりの価額を1,000円単位で表示しているため、この場合380千円なので、1平方メートルあたりの路線価が38万円であることを示しています。

- アルファベットは借地権割合を示しています。上記の図の中心上部にアルファベットごとの借地権割合が記載されていますね。今回はDなので60%です。借地権の場合であれば38万円×60%となり、評価額がすこし下がる訳ですね。

ではこの道路に面する土地を100㎡所有していたとすると、この土地の積算評価は、

- 38万円×100㎡=3800万円

ということになります。

ただし、ここで出た土地の積算評価は、先ほども記載したように、実際の価格とは異なります。

実際の取引価格の80%程度と考えておけばいいでしょう。(土地の形状や奥行きによって評価計算方法は微妙に変わってきますので注意が必要です。)

②建物の価値

- 建物の価値=建物の延べ床面積×再調達価格×(耐用年数ー築年数)÷耐用年数

で簡単に求めることができます。

ここでいう再調達価格とは、再度新しくその物件を新築した時にかかる1㎡当たりの費用のことです。

当然、W造(木造)、S造、RC造などの建物構造種類によって、その再調達価格と耐用年数が異なりますので、以下に大まかにまとめておきます。

※構造の種類が分からない方は、過去記事を参照ください。

※再調達価格は金融機関によって異なる場合があります。

例えば築20年のRCで延べ床面積700㎡の物件があった場合の建物の価値は、

- 700㎡×20万円×(47年ー20年)÷47年=8042万円

となる訳ですね。

これで、土地と建物の積算評価は算出できます。

ただし、今の計算は一棟の評価計算のやり方です。

では、区分の場合はどうやって積算評価を計算すればよいのでしょうか?

ワンルームマンションの積算評価の出し方

例えば以下のような区分ワンルームマンションがあった場合の積算評価を出してみましょう。

土地の持ち分は売買契約書や固定資産税の評価証明書に記載してあります。

・物件面積:30㎡

・構造:RC(再調達原価20万円)

・築年数:10年

・土地路線価:40万

・建物の敷地面積:600㎡

・区分マンションの土地の持ち分:100000分の2500

土地の積算価格

- 40万×600×2500÷100000=600万円

建物の積算価格

- 20万×30㎡=600万(新築時)

- 600×(47年ー10年)÷47年=472万円

合計600+472万円で1072万円の評価ということになります。

ただし、はっきり言って区分マンションは一棟と違って、そもそも積算評価が非常に出ずらいです。

このことからも分かるように積算評価のみでの融資を受けるとなると、区分ワンルームは希望価格よりもかなり低い金額の融資額になってしまうでしょう。

ただし、先ほどから何度も言いますが、実際の取引価格ではなく、あくまで銀行の融資計算方法の1つですから勘違いの無いように。

積算評価の出ない物件はダメなのか?

結論から言うと、あまり気にしすぎなくていいです。

もし積算重視の金融機関を使い続けるのでああれば、積算評価を下回らないような物件を買い進めていかなければなりません。

ただし、積算の評価が高いということは、当然ライバルは多くなり、利回りは低下します。

また積算が高い分税金も高くなります。

なので、収益性と積算価格は比例しません。

逆にそこに縛られてしまうと、物件選択肢が急激に狭まり、かつ、物件をなかなか買えない状況に陥ってしまいがちです。

危険な業者や不良物件は1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

まとめ

積算評価は主に一棟の物件の評価などで使用されます。

また、金融機関によって積算評価を使わないで、融資評価を出す銀行もあれば、積算評価、取引事例、収益還元など複数の評価方法で融資評価を出す銀行もあります。

単純に考えれば積算評価のでる物件を買い進めていったほうが良い気がしますが、これはあくまで金融機関の融資指標の1つであり、実際の売買価格ではありません。

なので、これのみを指標として物件選びをするのは非常に危険な行為なのであります。

そもそもワンルームの区分マンションに融資してくれる金融機関は積算評価がメインの 融資基準ではありませんので。

そのワンルームを積算で評価するのはあまり合理的ではありません。