日本の税金は高くて困る、と感じることも多々あるかと思います。はたして海外と比較して日本の税金は高いのでしょうか。意外と高い海外の税金。日本と比較してみましょう。

今回は税金の国際比較についてお伝えしていきます。

消費税の比較

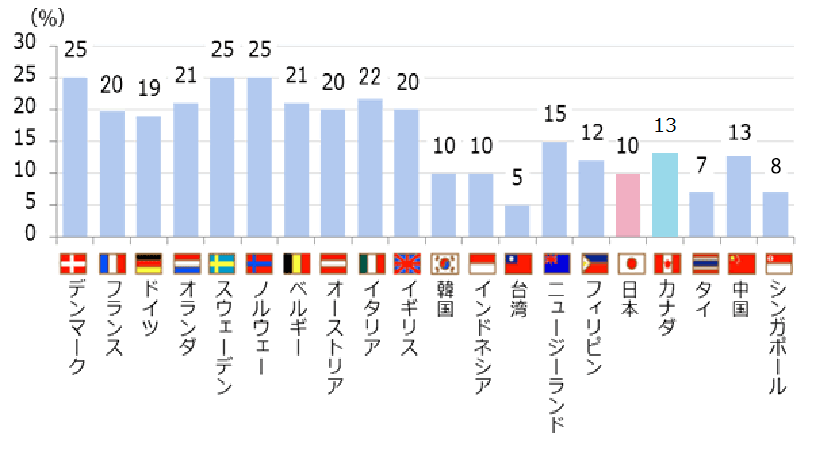

先ずは消費税です。国税庁ホームページから確認してみましょう。

- 消費税(付加価値税)の比較

日本では平成元年から、消費者に広く公平に負担を求める「消費税」を導入しました。同じような税制はヨーロッパ諸国ではすでに「付加価値税」として導入されていました。

「付加価値税」は、全世界 150 以上の国や地域で採用されています。

消費税(付加価値税)の標準税率 (2023 年 1 月時点)

日本は現在、消費税は10%です。日本より消費税が低い国は台湾5%、タイ7%、シンガポール8%、と3国ありますが、それ以外は12~25%と日本と比較してかなり消費税が高いことが分かります。フランスやオーストリア、イギリスは消費税が20%と日本の倍です。皆さん、日常の買い物で消費税が20%だったら如何でしょうか。かなり家計の負担になると思います。

イギリスでは全般的に、食べ物と水、子どもに関するものと教育、チャリティー関連、障害を持つ人、高齢者関係のサービスは消費税が免除か低い税率となっています。逆に外食や旅行をしたり、嗜好品を嗜んだりする余裕のある人には消費税をそれだけ多く払ってもらう仕組みとなっています。経済的に厳しい人や補助が必要な人(高齢者や障害を持つ人)は、消費税を払わなくても最低限生活に必要な物はだいたい確保できるような税制度になっています。

日本のGDPや負債額などを考えると、この先、消費税は15%や20%と増税されるのではないかと私個人としては感じています。消費税が上がる分、収入(お給料)もアップされると良いのですが、収入が同じ場合は家計が逼迫されてしまいます。今後の増税も意識して収入アップも目指していかなければなりません。

グラフにはアメリカがないのですが、アメリカでは、「消費税」という言葉は、一般的な意味では存在していません。アメリカには国で統一された消費税がないからです。その代わりにアメリカは「売上税(sales tax)」と呼ばれる、州ごとに異なる税制を採用しています。この売上税は、商品やサービスを購入する際に消費者に課される税金で、州や地方自治体によって税率や課税対象が異なります。全米でいくと州と地方税を合計して大体7~8%の税率になる地域が多いです。

所得税・住民税の比較

では、次に所得税や住民税について確認してみましょう。

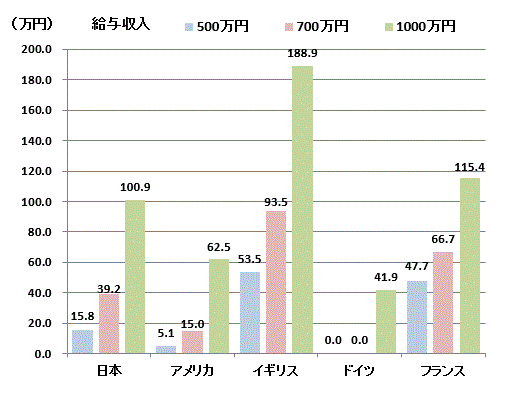

給与収入別で所得税・住民税の負担額が比較されています。

- 所得税・住民税負担の比較

所得税と住民税を合わせた金額は、収入が多くなるほど高い割合となっています。所得が多い人ほど税率が高くなる仕組みを「累進課税」といい、国民にはそれぞれの所得に応じた税金を納めてもらおうという考え方に基づいています。

日本の負担額を収入別にみてみると、年収500万円で約16万円、700万円で約40万円、年収1,000万円で約100万円となっています。稼げば稼ぐだけ税金が高くなるのは仕方ないのですが、やはり気になるところです。確定拠出型年金や個人年金など出来るだけ節税できる積み立ての仕方を取り入れたりしていくと、税負担は少し軽減できると思います。

アメリカは比較的、所得税と住民税が低いことがわかります。逆にイギリスは税金が高めとなっています。その分、医療や教育に関するものは税金がかからないといった良い点もあります。

海外と比較することで

日本とは税制度なども異なるので単純には比較しにくいかもしれませんが、いずれにしても、各国でモノやサービスに税金はかかりますし、暮らしていくにも税金は必要ということが分かります。世界と比較しながら、日本の税金についても考えるきっかけにしていただければと思います。

日本は世界の中でも高齢化が進んでいる国です。65歳以上の対総人口比を見てみると、2000年は17.4%だったのですが、2050年には37.7%となる見込みです。20~64歳人口の65歳以上人口に対する比率をみると、2000年は3.6人で1人の高齢者を支えていたところ、2050年には1.3人で1人の高齢者を支えるようになります。1人が1人の高齢者を支える時代となっていくのです。

今後も少子高齢化が進む日本では、社会保障費などが増えますので、税金も高くなると予測されます。日本の税制や人口統計を考えると、今後は増税になる方向性は強くなると思いますので、それに負けない家計づくり、収入アップも心がけて欲しいと思います。

今後の増税に備えること

国が国民の生活を安定させるには費用がかかります。収入源は税金です。消費税や所得税・住民税など国民から得る税金が収入となり、さまざまな支出に使われています。

前述の通り、今後はさらに税金が上がることが予測されますので、それに耐えうる対策をたてておく必要があります。

家計の見直しなども重要ですし、収入アップにつながる努力も必要です。力強い家計づくりを今のうちから進めて欲しいと思います。

- 増税に備える対策<例>

収入アップにつながる努力(資格取得や転職等)

家計の見直し(無駄な支出をカット)

資産運用、節税対策(お金に働いてもらう)

最後に

海外旅行へ行くと、海外のほうが消費税は高いことに気づかれるかたもいると思います。留学や海外赴任など、実際に生活をしてみると、さらに税金の高さに驚かれるかもしれません。日本の税金は高いと感じているかたも、海外に目を向けて頂ければ、それほど税金が高くはないということが分かると思います。

国全体が税金をもとに国民を守っていくことが重要です。

今後の日本の人口統計を考えると、今の税金では賄えないかもしれません。消費税が上がることで日々の消費も負担となります。また、所得税や住民税などが上がると手取り収入も減ってしまいます。そうしたケースを想定して、対策をたてておくことは無駄にはなりません。今からできることを少しずつでも始めて欲しいと思います。本記事も参考にして頂ければ幸いです。

筆者:藤井亜也(CFP/FP1級)