コロナ以降、起業や副業をするかたが増えてきました。お勤めしている間は、会社が税金関係を計算し、納税してくれますが、フリーで活動する際はご自身で納税する必要があります。個人事業主はどのような税金の支払いがあるのでしょうか。

今回は個人事業主の税金についてお伝えしていきます。

個人事業主の税金計算

学校を卒業して、最初から個人事業主のかたは税金計算など慣れているかもしれませんが、会社勤めから起業や副業で個人事業主となると、税金の計算から慣れていかなくてはいけません。この後、お伝えする税金ですが、以下の計算で所得に対して税金がかけられます。

<計算式>

収入-経費-所得控除=課税所得

事業を行う場合、様々な経費がかかりますので、収入からそれを得る為に必要な経費を差し引きます。そして、会社勤めの時と同様に基礎控除や配偶者控除、社会保険料控除、生命保険料控除などの所得控除があります。それらを差し引いて残った金額が課税所得(税金がかけられる所得)となります。

課税所得が低ければ低いほど税率は低く、逆に高ければ高いほど税率は高くなりますので、経費や所得控除はしっかりと確認して差し引けるようにしておきましょう。

所得税と住民税

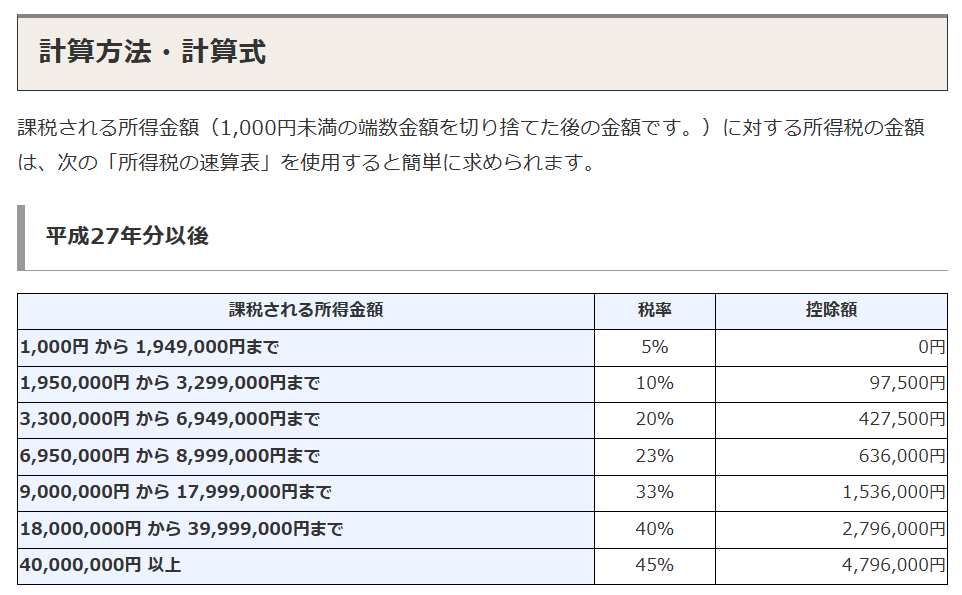

課税所得が分かったら、所得税や住民税を計算していきます。所得税は会社勤めの時と同様に以下の速算表をもとに計算していきます。

国税庁のホームページには、所得税の速算表がありますので合わせてご参考ください。

上表の速算表にもとづいて計算してみましょう。

- 具体例

(課税される所得金額が7,000,000円の場合)

7,000,000円×0.23 – 636,000円= 974,000円

次に住民税です。こちらは会社勤めの時とは計算方法が異なりますので以下を参考にしてください。

- 住民税の計算

① 均等割

均等割は所得に関係なく課税されます。

② 所得割

前年の所得金額によって納める金額が変わります。

住民税の均等割・所得割は、住んでいる市区町村によって割合や金額が異なりますので、お住まいの市区町村に確認しましょう。確定申告をすると、税務署が市区町村へ通知し、納付書が届きます。

消費税と事業税

次に気になるのが「消費税」です。会社勤めの時は、個人での買い物意外で消費税を納税することは少ないでしょう。個人事業主となると、売上が一定額を超えた場合、納税義務が発生しますので確認しておきましょう。

- 納税義務者(課税事業者)

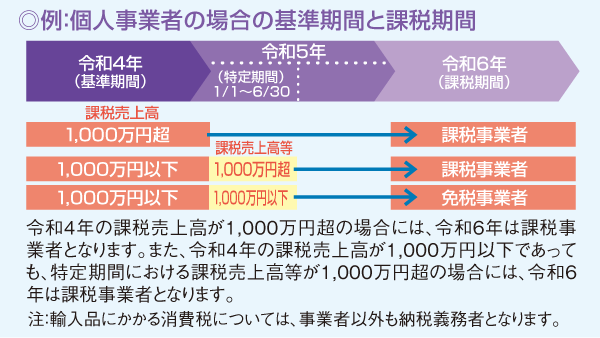

その課税期間(個人事業者は暦年、法人は事業年度)の基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が1,000万円を超える事業者は、消費税の納税義務者(課税事業者)となります。

注:基準期間における課税売上高が1,000万円以下であっても、特定期間における課税売上高が1,000万円を超えた場合は、その課税期間においては課税事業者となります。

- 免税事業者

基準期間の課税売上高及び特定期間の課税売上高等が1,000万円以下の事業者(免税事業者)は、その年(又は事業年度)は納税義務が免除されます。

- 税率

・標準税率10%(消費税率7.8%、地方消費税率2.2%)

・軽減税率8%(消費税率6.24%、地方消費税率1.76%)

次に事業税です。事業税のかかる業種は都道府県ごとに決められており、事業や地域によって税率は異なります。東京都の事業税については、東京都主税局のホームページに記載されていますのでご参考ください。

確定申告について

個人事業主となると、事業を運営するだけでなく、こうした税金についても計算し、申告していく必要があります。確定申告についてもチェックしておきましょう。

- 確定申告

令和5年分の確定申告の期限は以下となります。

所得税の申告・納付は令和6年3月15日まで

個人事業者の消費税等の申告・納付は令和6年4月1日まで

申告期限間近となると、税務署も混雑しますので、初めて確定申告をされる際は、お早めに資料など準備されたほうが宜しいかと思います。

日頃から会計ソフトに売上や費用などを入力しておくと、確定申告の申請書類もスムーズに作成することができます。1年分まとめてとなると大変な作業となりますので、事業を行う際は会計ソフトを利用して、毎月、入力していくことをお勧めしています。

電子帳簿保存法やインボイス制度にも対応しているソフトなども人気です。個人事業主から法人化される予定のあるかたは、特に会計ソフトの利用は慣れておくと良いでしょう。

最後に

[本文]

会社勤めから個人事業主として起業・副業される際、税金の計算や申告が大変というかたも少なくありません。会社では全て経理部や総務部がそうした計算や手続きをしてくれていましたので、改めて感謝することも多々あります。

前述の通り、所得税の計算はお勤めの頃と変わりありませんが、住民税や消費税、事業税などは新たな税金となりますので事前に計算方法や税率などを確認しておくと良いでしょう。

事業を成功させるには、お金の流れを把握しておく必要があります。数字が苦手、計算が嫌いというかたも多いのですが、個人事業主ともなると事業以外のこと、特に経理についてはご自身でしっかりと行うことが重要です。

事業により異なりますが、物やサービスを提供する上で、経費は必要になります。どのくらいの売上で、どのくらいの経費だと利益が出るのか見極めるのはご自身です。同じサービスを提供しているかたでも、こうしたお金の流れを把握できているかたと、そうでないかたでは利益率に違いが出てきます。経理を他の人に任せてしまうかたもいるのですが、先ずはご自身でチャレンジしてみてください。

最初は慣れない作業だと思いますが、税金自体はあまり変わることはありませんので、何度か確定申告をしていくと慣れてきます。会計ソフトも良くできているので、きちんと帳簿をつけていれば申告の手間も少なくて済みます。納める税金の内容や計算式を知っておくことも重要ですので、本記事も参考にしてください。

筆者:藤井亜也(CFP/FP1級)