東京都心部の不動産価格の上昇により、大阪や福岡でのワンルームマンション投資を検討されている方が増えているのではないでしょうか?

しかし、長期的な視点で見る、大阪や福岡でのワンルームマンション投資はお勧めできません。

今日はそんな大阪・福岡でのワンルームマンション投資がなぜお勧めできないのか、具体的な7つの理由から説明していこうと思います。

※動画でも解説しております。

※そもそもワンルームマンション投資の全容がわからない方はこちらのまとめ記事をご一読下さい。

目次

大阪・福岡のワンルームは家賃が低い

これは当たり前のことですね。

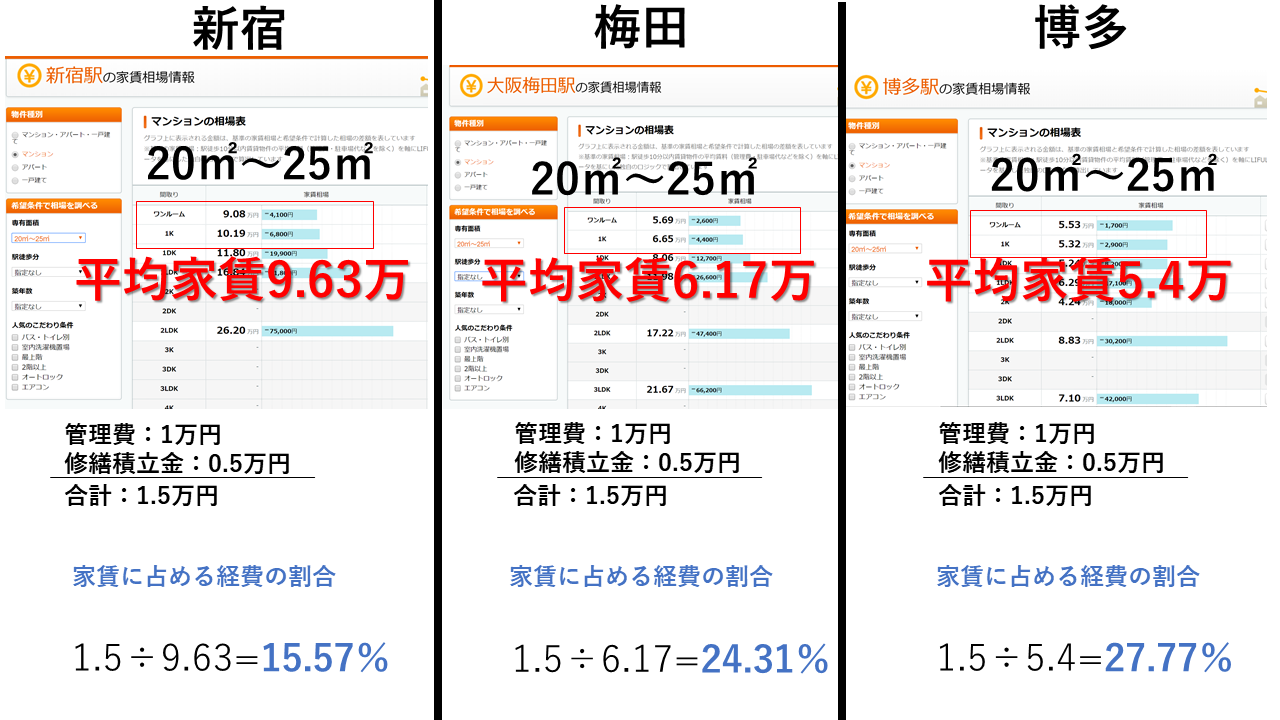

ここで、東京(新宿)、大阪(梅田)、福岡(博多)のワンルームの賃料を比較してみましたのでご覧ください。

検索条件

- ホームズで賃貸検索

- 東京=新宿、大阪=梅田、福岡=博多

- マンション

- 15㎡~20㎡と20㎡~25㎡

- 徒歩分数、築年数指定なし

各都市のメインとなる駅をピックアップして比較しました。

東京の家賃と比較すると大阪は60~65%程度、福岡は55~60%程度であることが分かります。

取れる賃料が少ないけど、その分価格が安いから地方都市の不動産投資もありなのでは?

と思われる方が少なくないかもしれません。

しかし、ワンルームマンション投資においてそもそもの取れる賃料の水準が少ないということは、以下の点で大きなデメリットになります。

経費率の高い賃貸経営となってしまう。

ここでいう経費とはワンルームマンション投資でいう

- 管理費・修繕積立金

などの経費を言います。

日本全国で場所は違えど、建物管理にかかる費用(管理費、修繕積立金)は東京だろうが、大阪だろうが大差はありません。

以下はワンルームマンション投資の家賃に対する経費率のイメージです。

管理費と修繕積立金は現在のワンルームであればどの物件でもかかる経費です。

ここにプラスして、「空室率」なども加えていくことになります。

当然、東京都内が最も入居率が高いわけですから空室率は低く設定できます。

それに対して、大阪、福岡になれば空室率もより高くなるわけですから、さらに手取りの賃料が下がることになります。

つまり、経費率の割合はエリアによってさらに拡大するのが分かります。

大阪・福岡のワンルームは入居付けが難しい

勿論、それは場所によってだろう、という意見もあると思いますので、実際に入居募集の図面(レインズ)などを見ながら解説していきましょう。

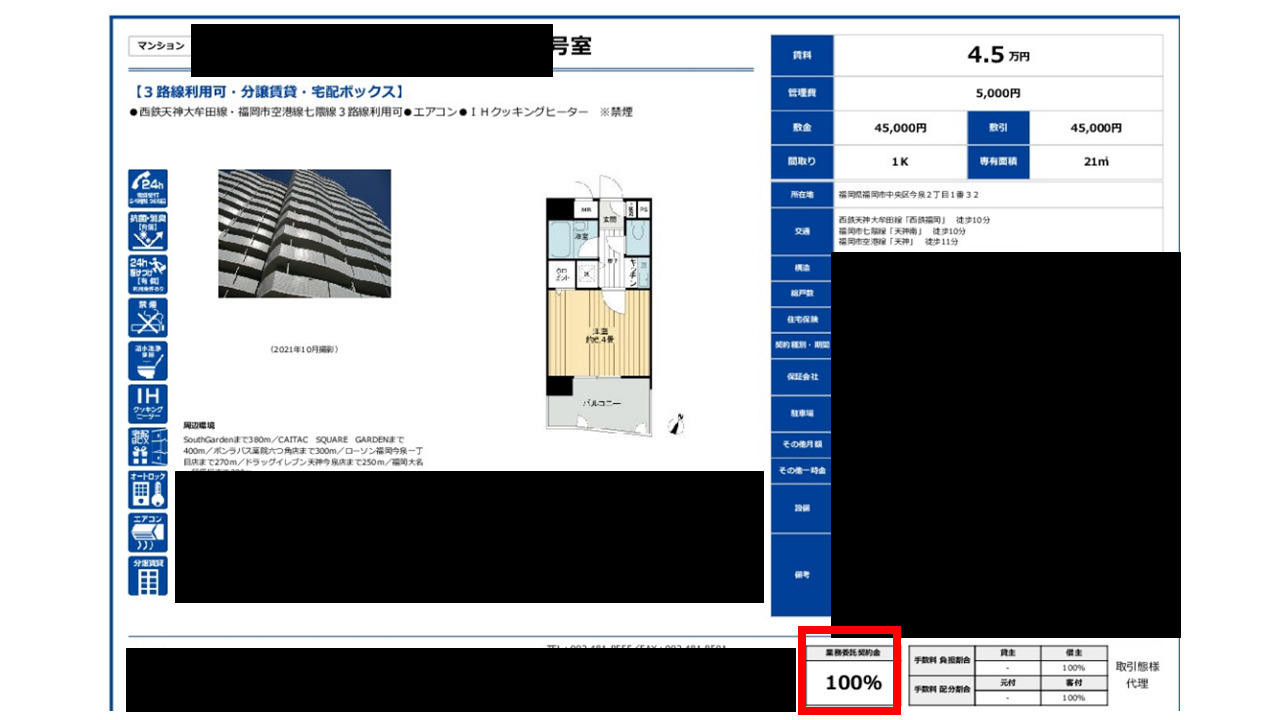

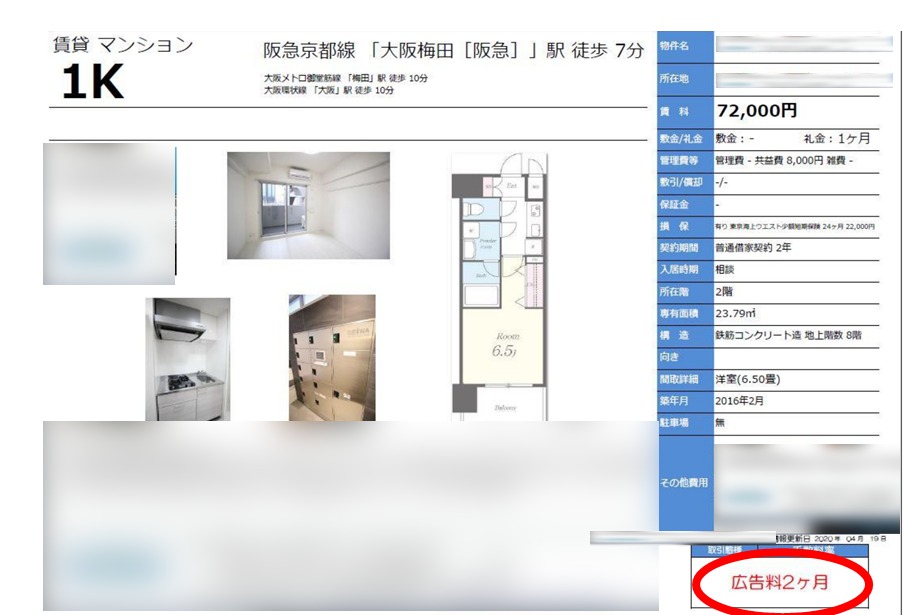

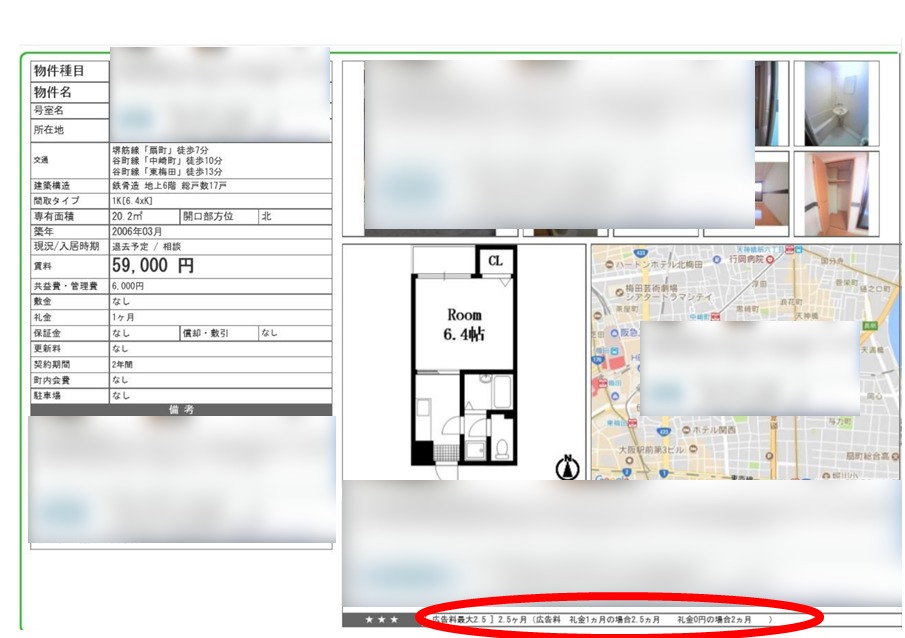

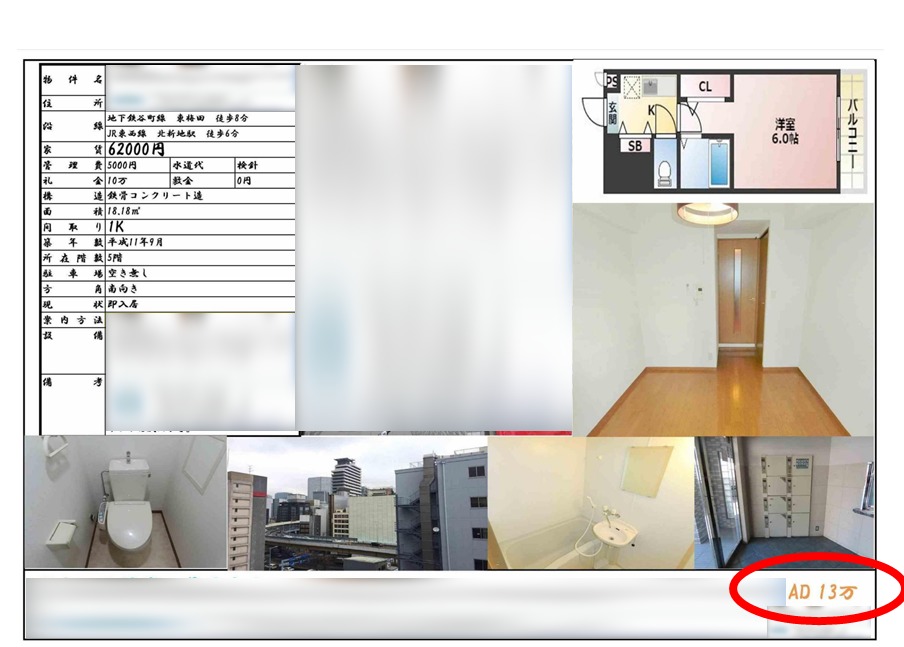

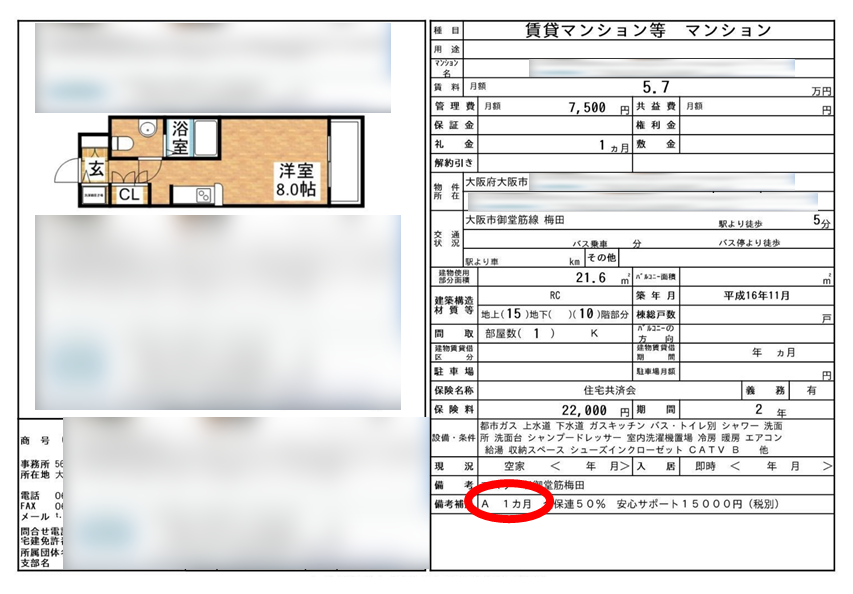

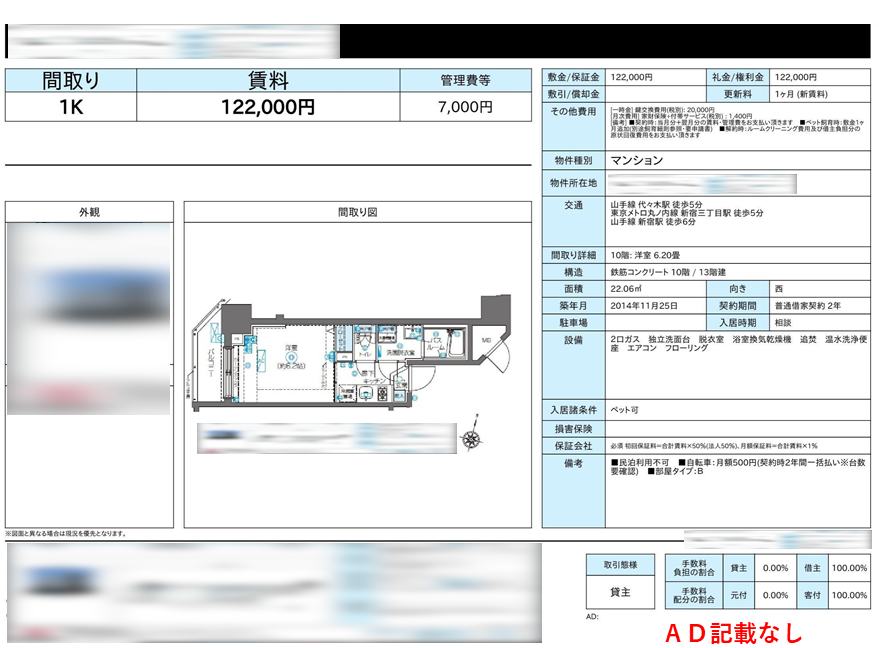

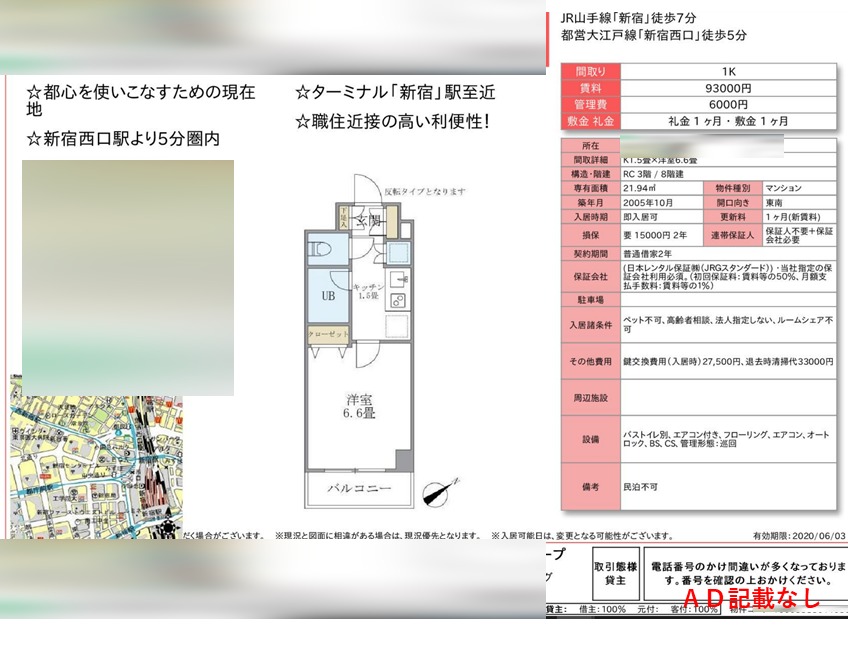

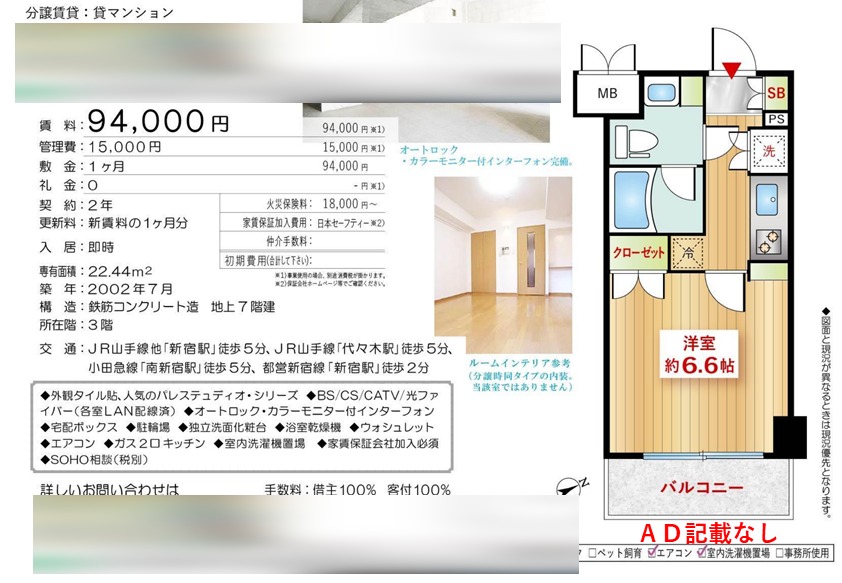

大阪梅田の賃貸空室の図面(レインズより)

次に福岡博多の賃貸空室の図面(レインズより)

基本的に大阪梅田・福岡博多の物件に関しては、ほとんどの物件に「AD」がついているのが分かりますね。

- AD=広告料(業務委託手数料)

のことです。

基本的にこの広告料は、入居者を決めてくれた仲介会社に支払われるお金です。

そしてこの広告料を支払うのは「物件オーナー」なのです。

つまり、ワンルームオーナーは自分の物件が空室になり、次の入居者を付けるに際して家賃の1~2か月分のお金を広告料として支出しなければならないということです。

ADや賃貸募集の仕組みがいまいちわからない方は、以下の記事を先ずお読みください。

⇒【保存版】仲介手数料を分かりやすく解説!仲介手数料無料のからくりは?

それに比べ東京新宿の物件はどうでしょう。

東京新宿徒歩圏内の物件ではADのついている物件は少ないです。

つまり、ワンルームオーナーとしては広告費を支払わずに入居募集ができているわけですね。

ADなど無くとも、立地が良いので自然と賃貸が決まってしまうということです。

逆に言えばADが大量についてる物件は、それぐらいしないと入居が決まらない「競争力の弱い物件である」と言えるでしょう。

この図面や事実を知れば、東京以外でのワンルーム投資が如何に危険かということが理解できます。

東京であっても新築ワンルームに関しては十分に気を付けてください。

大阪・福岡のマンション価格の下落率が高い

①リーセールバリュー(再販売価格)

下記のグラフは、2002年に新築分譲されたマンションが、2012年に中古マンションで流通した時の坪単価を駅からの所要時間ごとに距離別で比較し、価格維持率を示したものです。

2002年の新築分譲価格と10年後の中古価格がどの程度変動しているのかを、新築時を100%として表した「リセールバリュー=再販売価格」です。

上記の図からも分かるように、東京都市部で尚且つ最寄駅からの近さに応じて、リセールバリュー(再販売価格)が高くなっているのがお分かりいただけるでしょう。

そしてその逆に最寄りの駅から離れれば離れるほど、且つ首都圏から離れれば離れるほどリセールバリューは低くなっています。

これをみれば、首都圏以外でマンション投資の危険性が理解できるでしょう。

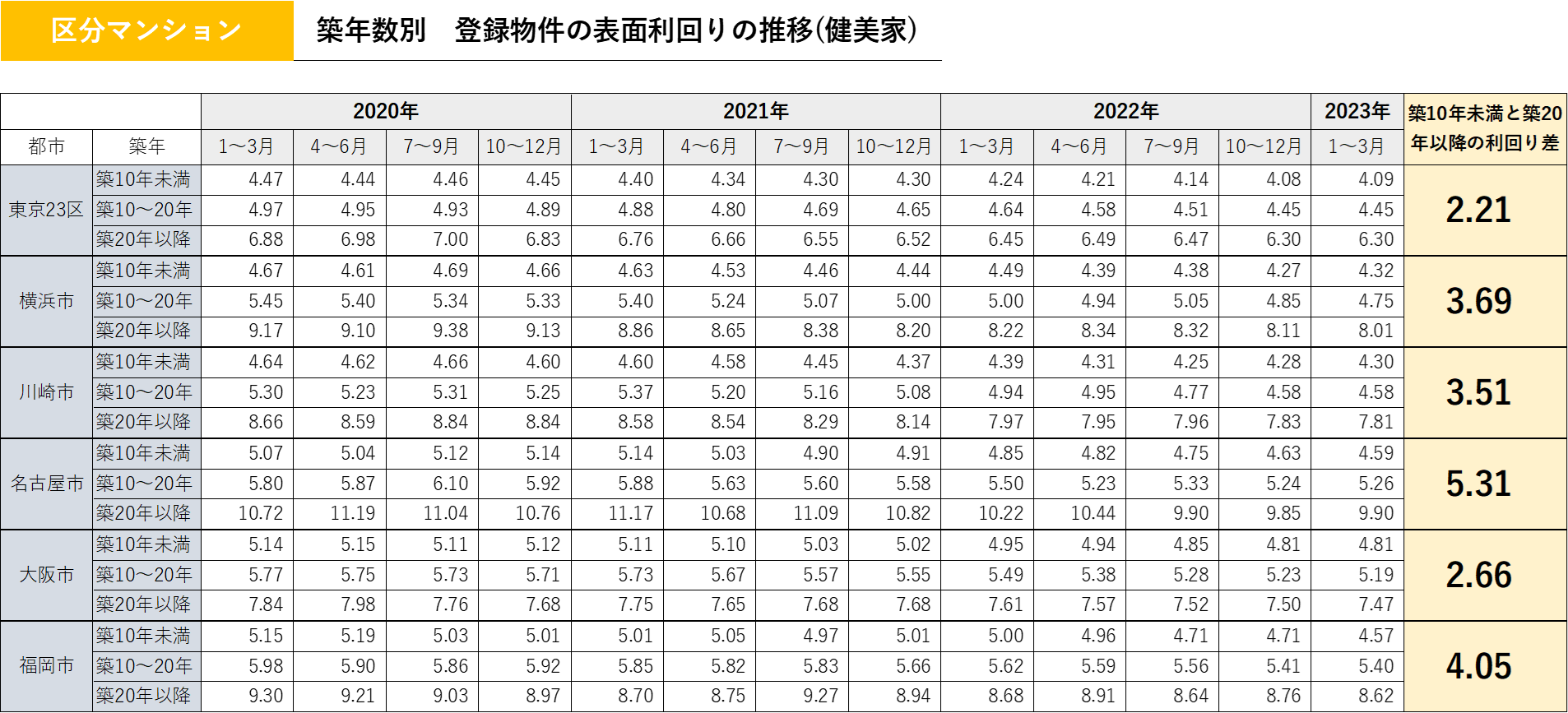

②築浅と築古の利回りの差

下記の図は、不動産投資物件のポータルサイト健美家の2023年の四半期レポートです。

掲載物件の「築年別平均利回り」を示しています。

上記の図を見るに、築浅(築10年未満)と築古(築20年以降)の平均の利回りの差が最も小さいのが東京です。

逆に利回りの差が最も大きいのが名古屋市です。

地方都市の築古になれば利回りは高くなる傾向になります。

要するに築年数が古い地方物件は、「利回りが高くないと売れない」ということです。

利回りが高いということは、値段が安いということです。

よって、築年数が経過した場合に安い値段にしなければ売れなくなってしまう可能性が非常に高いということです。

東京都は築浅と築古の利回りの差が最も小さい、即ち、古くなってもある程度の価格を維持することができるという裏付ける資料になります。

大阪・福岡の人口は今後大きく減少する(都道府県別)

2040年全都道府県で人口減 秋田35%・東京6.5% :日本経済新聞

将来的な人口減少率を考えたときに、最も人口減少幅が小さいのが東京です(東京、大阪、福岡を比較した場合)。

人口の増加率に関しては近年だと福岡が伸びているようですが、結局は長い目で見ると、やはり東京が最も人口の減少率が低く、近年も毎年転入超過で人口増加している地域となります。

居住ニーズに投資するワンルームマンション投資においては、安定した人口のある、尚且つ将来もその人口の減りにくいエリアで投資することが「空室」に対しての最大のリスクヘッジとなるのです。

※以下は東京23区ごとの2045年の人口予測です。東京23区のうち18区に関しては人口増加予測となっております。

国立社会保障・人口問題研究所『日本の地域別将来推計人口(平成30(2018)年3月推計)

大阪・福岡のマンション家賃は今後下落する可能性が高い

上記でも書きましたが、投資用ワンルームマンションへの投資はあくまで居住ニーズへの投資となります。

単身者用のワンルームマンションに住む人(需要)が減れば、賃料も下落します。

もちろん需要以上に供給が増えればそれも同じことですね。

先ほど図面でも証明したように、都内の物件よりも圧倒的に地方都市の物件のAD(広告料)は多いです。

つまり、ADを付けなければ入居者を決めるのが困難ということです。

そして東京都内ではワンルーム規制という条例があり、一定基準を満たさないとワンルームマンションが建てられないようになっております。

その逆に大阪、福岡には東京ほど厳格で厳しいワンルーム規制は存在しません。

つまり、大阪・福岡に関しては今後も大量のワンルームが供給される可能性があるということです。

そうなれば競合物件が増え、必然的に家賃は下落圧力が強まります。

また、大阪・福岡に関しては2040年の人口見通しでも分かる通り、明らかに人口が減少します。

大きく人口が減少すれば、入居ターゲット(需要)ももちろん減ります。

需要が減れば、家賃は必ず下がります。

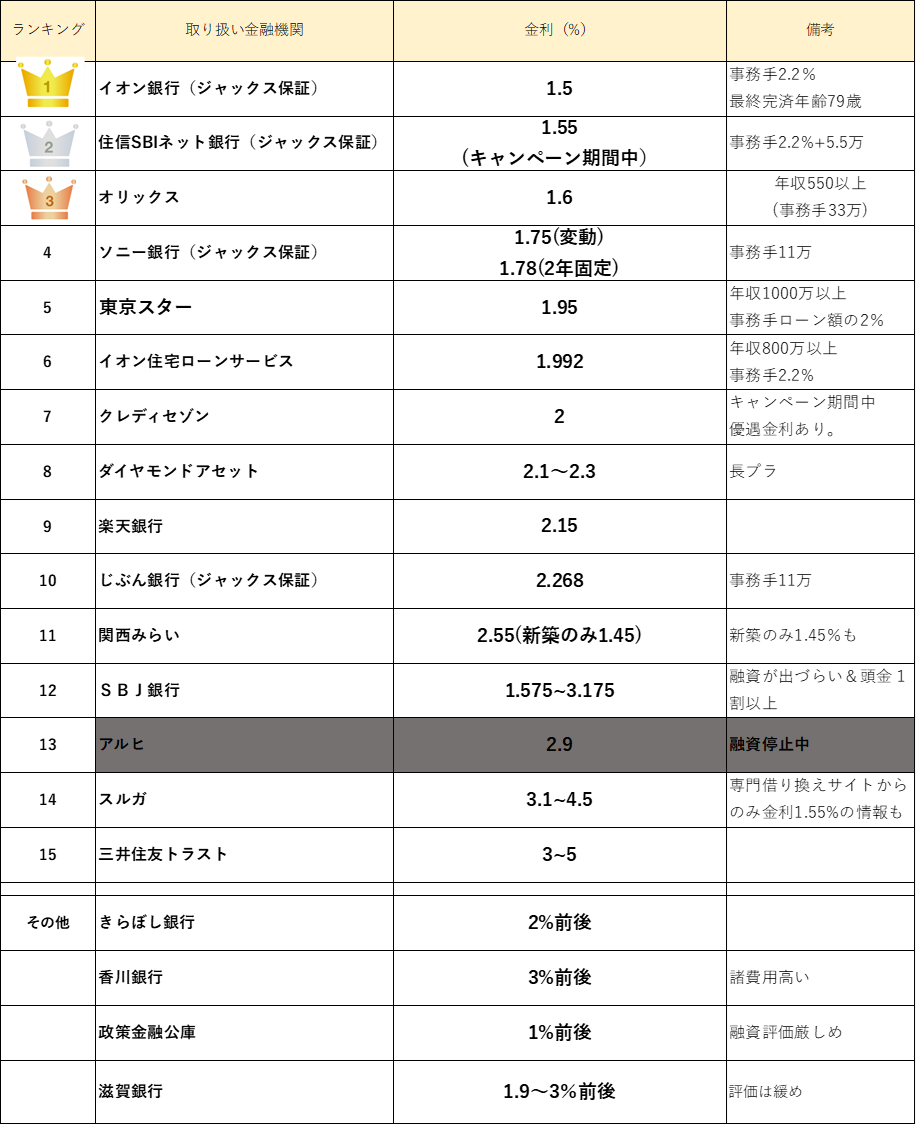

大阪・福岡の投資マンションは融資が受けにくい

大阪や福岡の物件は物件購入時に融資をしてくれる金融機関の数自体が少ないです。

オリックスとジャックスがメインだとは思いますが、東京都内の物件に比べると融資をしてくれる提携金融機関はかなり限られてきます。

投資用ワンルームマンションのローンについて詳しくは以下の記事をご覧ください。

通常、東京都内の物件であれば以下のような金融機関が使えます。

しかし大阪・福岡の物件となると、このすべての金融機関が使えるわけでありません。

そもそも融資をしてくれる金融機関が少ないとなれば、この物件を購入後に売却する際にも苦戦します。

なぜなら次に物件を購入する人も同じように物件をローンを組んで購入する訳ですから、組める銀行の選択肢が狭くなってしまうからですね。

ローンの組める銀行の選択肢が狭くなると、購入者の裾野も小さくなってしまいます。

即ちそれは物件価格の下落につながります。

この先、金利を安くするために借り換えをしよう!と思っても、融資してくれる銀行がそもそも少ないですから、借り換え先も限定されてしまい、借り換えも難しくなります。

昨今では、スマートデイズのかぼちゃの馬車の件もあり、不動産投資に対しての金融機関の融資が非常に厳しくなっています。

そんな中で地方の物件を所有すること自体にリスクが生じてしまうのです。

大阪・福岡の1世帯当たりの平均人数は東京より多い

県ごとに1世帯当たりの平均人数は大きく異なります。

購入物件は投資用のワンルームマンションなわけですから、そこに入居する世帯は単身世帯(単独世帯)となります。

そうなると、単身者の多い地域でワンルームマンション投資をしなければなりません。

家族世帯が多いような地域でワンルームマンション投資しても単身者の居住ニーズが少ないので、空室リスクが増加します。

下記のグラフは2020年の国勢調査における全国の都道府県別の1世帯当たりの平均人数を調査した結果となります。

.png)

ご覧になってもらえると分かると思いますが、ここでも東京が圧倒的に平均人員(人数)が少ないですよね?

しかも東京都全域なので、23区などに絞れば、さらにこの1世帯当たりの平均人員は減少します。

このグラフで何が言えるかというと、東京はそもそもの1世帯当たりの人員が少ない!ということです。

つまりは単身者が多いということです。

大阪・福岡の1世帯当たりの平均人数も決して多いわけではないですが、東京のそれと比べればまだまだ多いのが現状です。

危険な業者や物件を1Rシミュレーションで解決

開発に丸1年費やしました。

東京1Rが開発したワンルームマンション投資専用のシミュレーションサイト「1Rシミュレーション」を無料プレゼントします。

単純な収支計算はもちろん、将来的な売却予測から購入物件の注意点までワンルームマンション投資について学びながらシミュレーションできる業界初のコンテンツ型シミュレーションサイトです。

・「シミュレート」機能

・「アラート(危険回避)」機能

・「診断(業者・銀行・物件など)」機能

・「シミュレーションをシートでダウンロード」機能

など多彩な機能で、購入条件を打ち込むだけで危険な物件を自動でアラートしてくれます。

悪質な業者や不良物件をこのサイト1つで簡単に誰でも見極めることができます。

まとめ

ワンルームマンション経営を始めようと思った時に立地選びは非常に重要です。

そして、立地は大きく分けて2つです。首都圏(東京など)かそれ以外か。

最近では首都圏の物件の価格上昇からか、地方で物件を紹介されるケースも増えてきてといるのではないかと思います。

前にもお話ししたかもしれませんが、東京都内のワンルーム1戸と大阪のワンルーム2戸の価格がほぼ同じ立ったりすると、安易に「同じ値段で複数持てるなら大阪の方がよさそうだな」、という理由で物件を購入してしまう方が多いのも事実です。

何度も言いますが、「ワンルームマンション経営は単身者の居住ニーズへの投資」に他なりません。

そこを突き詰めて考えていくと、上記の7つの理由から、首都圏(東京)以外でのワンルームマンション投資はお勧めできないのであります。

.png)

_optimized-3-300x208.jpg)

大阪、福岡なら東京並みに大丈夫かと思っていました。不動産屋もそのように話してきたこともあったので、危ないところでした。

id:rupannzasann様

コメントありがとうございます。

今後も有益な情報提供できるよう尽力致します。