複利は「人類最大の発明」と言われます。

この複利を不動投資で上手く活用するとどうなると思いますか?

中長期に渡る不動産投資ライフでお金がお金を生む、そんなライフサイクルを作るための第一歩を学びましょう。

今回は私の考える不動産投資における複利効果について詳しく解説します。

目次

不動産投資における単利

例えば価格1000万のワンルームがあったとしましょう。

家賃は手取りで毎月5万円と仮定します。

なので年間家賃収入は60万円です(=利回り6%)

この物件を現金一括で購入して、毎年60万円の家賃収入を受け取っていくだけだと、単利と同じです。

1000万円を預入して、6%で単利運用していくとのと同じですね。

なので、毎年60万円ずつ増えていき、投資資金1000万円を全て回収するのに、16年と8カ月かかります。

これだけだと単純な単利運用で終わってしまう訳ですね。

不動産投資における複利

不動産投資で複利を上手く使うためにはどうすすか?

- ローンを上手く活用し、複数の物件を所有します。

- 得られる家賃収入や自己資金を使って順番に繰上げ返済します。

手順としてはこれだけです。

複数の物件を所有し、繰上げ返済が進めば進むほど物件の完済スピードも徐々に速くなっていきます。

2件目よりも3件目、3件目よりも4件目といった形で完済が早くなっていくのです。

その理由は繰上げすることで、毎月のキャッシュフローが増え、その増えたキャッシュフローをさらに繰上げ返済に回すことができるからです。

雪だるま式に資産が大きくなっていくイメージができますね。

不動産投資は信用(与信)を担保としたと投資となります。

※詳しくは過去記事をご覧ください。

なので、お客様自身の信用や物件(立地や需要)を担保として、金融機関からお金を借りることができるのです。

なので、実際に自分のお財布から現金を出費せずとも、自分自身の信用と物件でレバレッジをきかせた投資ができるわけですね。

レバレッジとは・・・

レバレッジとは、「梃子(てこ)」を意味する言葉で、金融の世界においては、少ない投資金額によって大きな取引を行なうことを「レバレッジをかける」と言います。ちょうど、小さな力でも大きな石を動かすことができるという「てこの原理」のお話を思い浮かべていただければよいでしょう。

ただし、単に借り入れをして不動産投資をするだけでは、複利運用とは言えません。

不動産投資(投資用ワンルームマンション)における複利運用のキモは、「早い段階でできる限りローンを組んで複数件所有し、不動産投資で得られた収入や自己資金を次の物件に再投資していくこと」なのです。

不動産投資での複利運用の例

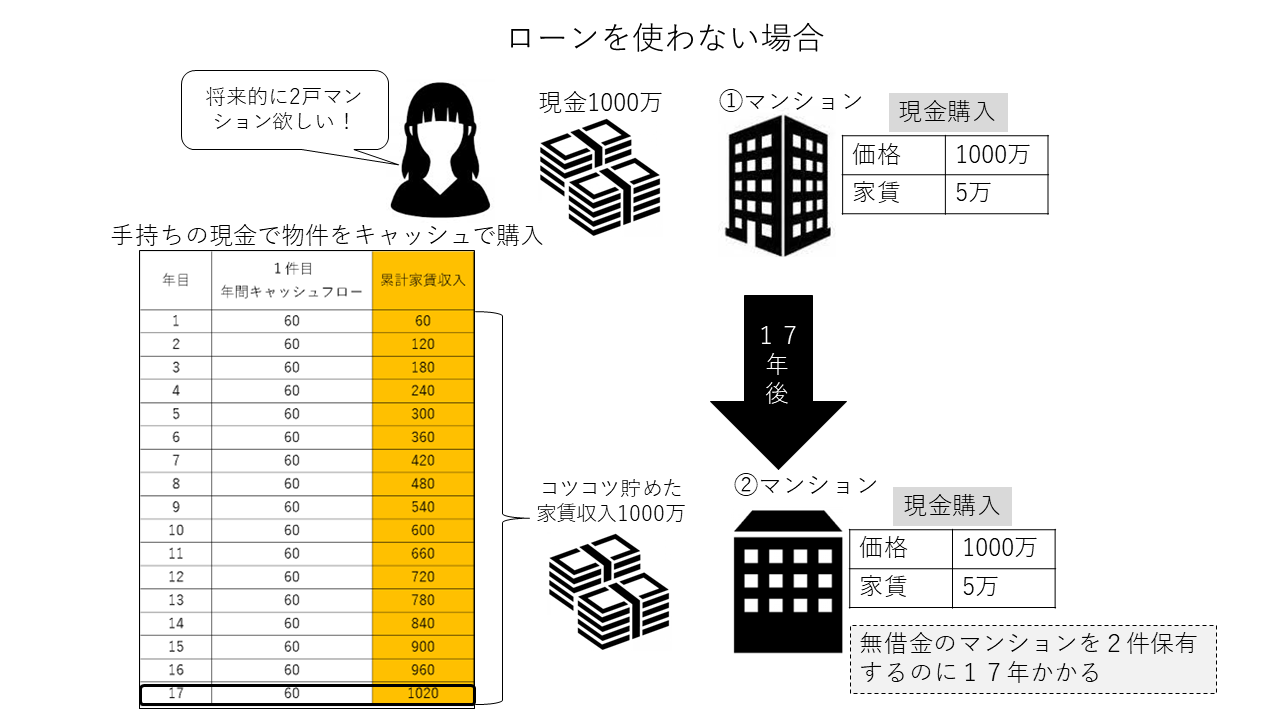

例えば、将来的に無借金のワンルーム2件所有したいなー・・・と考えたとしましょう。

そうなった際に、冒頭での条件と同じように、自分の手元には1000万円しかありません。

物件価格はどちらも1000万円(2件合計で2000万円)。

毎月家賃収入は5万円です。

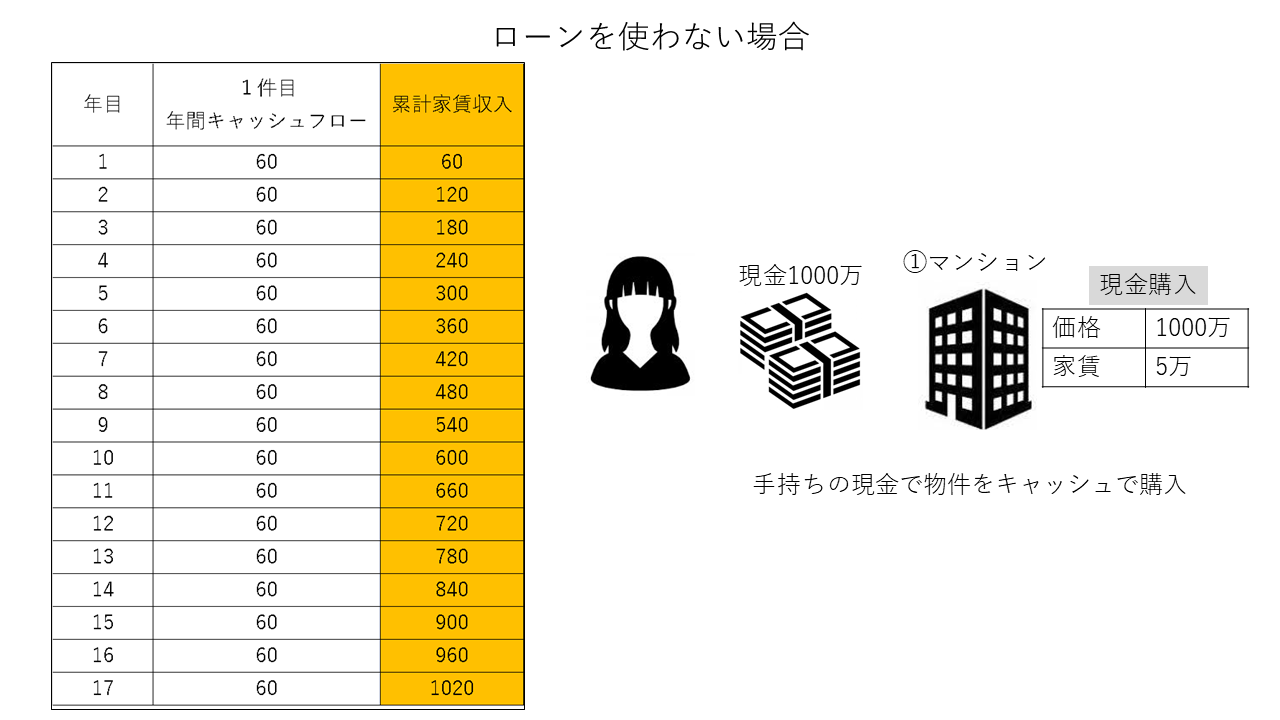

①借り入れせずに、不動産投資をした場合(単利)

以下イメージ図

前回ご紹介した単利の図とほぼ同じですね。

1件目の家賃収入(年間60万円)のみで2件目(1000万円)の物件購入資金をためようとすると、16年と8カ月かかってしまいます。

なので2件目を購入するのに非常に長い時間がかかってしまう訳ですね。

16年と8カ月後に1件目の家賃収入で貯めた1000万円をつかって、2件目の物件(1000万)を現金一括で購入することができます。

つまり、2件の無借金の不動産を所有するのに、16年と8カ月かかるという訳です。

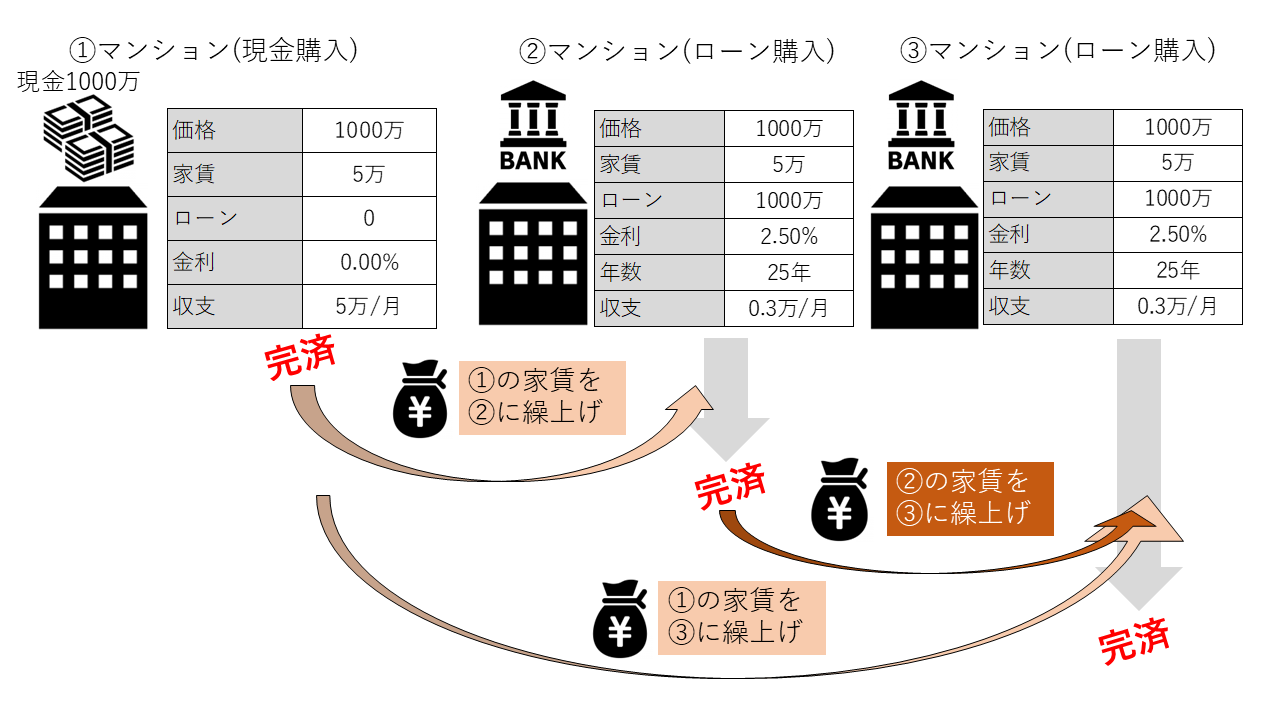

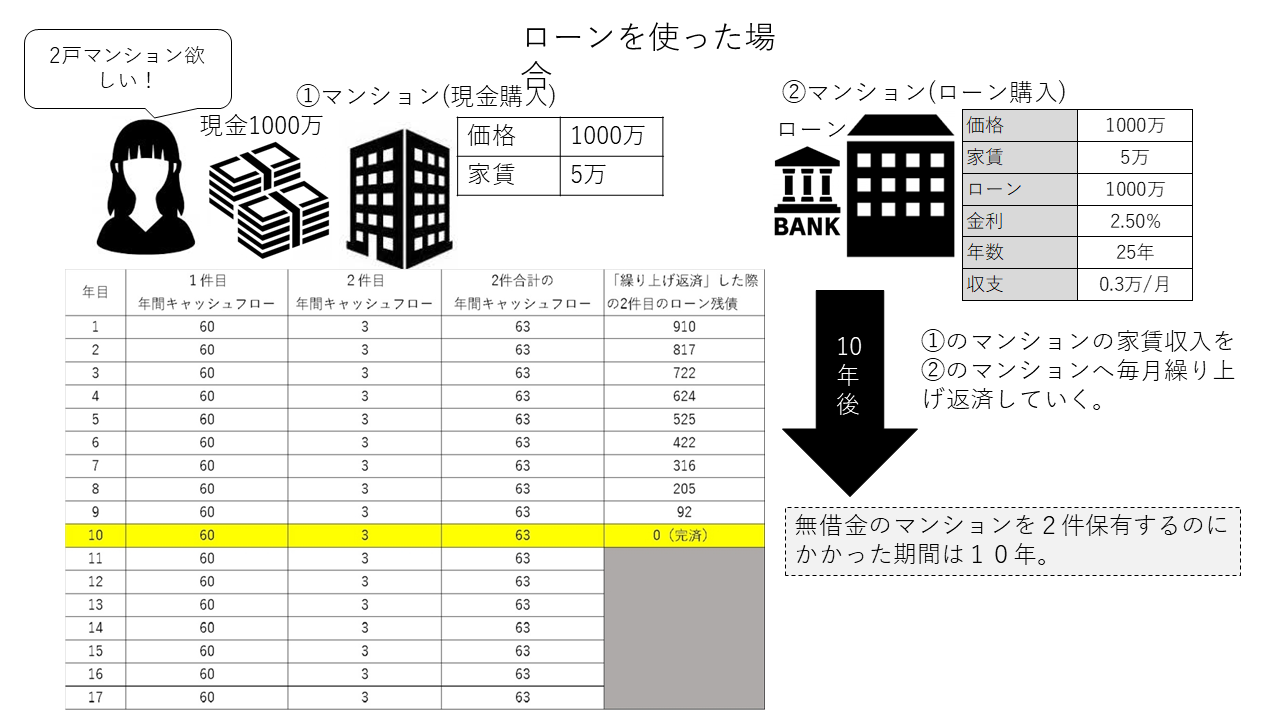

②借り入れをして、不動産投資をした場合(複利)

以下イメージ図

では、上記の条件で1000万円の手元資金で1件目の1000万円の物件を現金一括で購入したとしましょう。

ここまでは同じですね。

そして、それと同時期に2件目の1000万円の物件を金融機関でフルローンを組んで同時購入したとしましょう。

ローン額は1000万円、ローン条件は25年ローン、金利3%です。

そうすると、毎月の銀行への返済は約4.75万円となりますので、家賃収入5万円からさしひくと、毎月のキャッシュフローは0.25万円となります。

なので2件目の物件の年間キャッシュフローは3万円です。

1件目と2件目のキャッシュフローを合計すると、月5.25万円となります。年間にすると63万です。

これを、2件目のローンを組んだマンションに毎年繰り上げ返済していくと仮定しましょう。

※繰り上げ返済についての詳細は以下の過去の記事をご覧ください。

(なお、今回は分かりやすく比較するために敢えて「期間短縮型」で繰り上げ返済計画を立てております。)

毎年63万円の繰り上げ返済を進めていくと、毎月のキャッシュフローには変化こそありませんが、本来であれば完済に25年かかるはずのローンが、なんと10年ピッタリで完済できてしまう計算となります。

つまりは、たった10年で2件の無借金の不動産を所有することができるわけですね。

①の場合と比較すると、なんと6年と8カ月も期間を短縮することができるのです。

例えば、これが2件ではなく、3件、4件と同時にローンを組んで所有していたら・・・

増えれば増える分だけ収益が大きくなりますね。まさにこの部分が、不動産投資における複利運用効果なのであります。

複利活用には早い時期に、多くのローンを組むこと

前回の複利の記事でもお伝えしましたが、複利は時間をかけて効果を出していく投資方法です。

最初はあまり単利と変わらないので、ある程度の我慢の期間が必要です。

入ってきた家賃収入をそのまま浪費に使ってしまうと、全く複利効果が生まれません。

何度もお伝えしていますが、最大のポイントは「投資で得られた収入を再投資に回すこと」なのです。

そして、もう一つのポイントは「ローンを組む」ということですね。

ローンを組まないのであれば、現金一括で不動産を購入するしかありません。

1件目の家賃収入をひたすら貯金して、お金が溜まれば2件目を買う。という形になってしまいます。

2件目を購入するまでの貯金期間は運用が全くできないので、効率が悪くなってしまうのです。

2件目を同時にローンを組んで購入することにより、銀行への返済は取れる家賃収入で相殺し、1件目と2件目のキャッシュフローをそのまま残りのローンに繰り上げ返済することで、まさに「投資で得られた収入を再投資に回すこと」が可能となるのです。

まとめ

投資ににはバランスシートというものがあります。

上記の考えで行けば、とにかく多くのローンを早い段階で組んで投資した方が合理的ではありますが、その分借り入れが増加するので、一時的にバランスシートが悪くなることが想定されます。

また、物件数が増えれば、税金やメンテナンス費用も多くかかるので、そういった出費も想定しておかなければなりません。

物件によっては、空室などにより、思うような収益を上げられない場合、そういった物件を複数件所有してしまうと、致命的な損失が出てしまう可能性も考えられます。

ただし、優良な物件を複数件所有することができれば、複利効果を上手く使って、長期間で非常に大きな資産を残すことができるのです。

_optimized-3-300x208.jpg)